利上げ停止は株式が復調に向かうサインか

FRBは、9月のFOMCに続き今週のFOMCでも政策金利の据え置きを決定しました。FOMCの声明文やパウエルFRB議長による記者会見によると、いまだ「利上げが終了した」とは断言できません。

ただ、仮に7月の利上げで政策金利が今回の金利サイクルのターミナルレート(到達点)に達していたと想定すれば、米国株式が復調に向かうサイン(兆候)とも考えられます。実際、過去の利上げ終了後の米国株の平均パフォーマンスは比較的堅調でした。

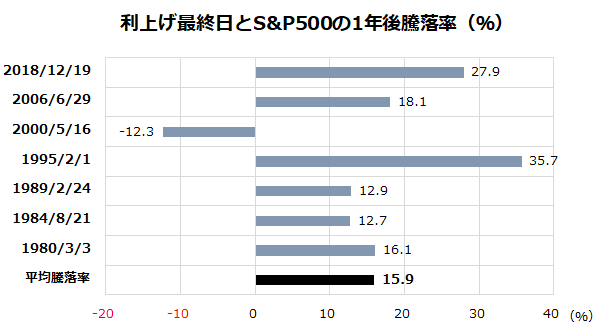

図表2は、1980年以降における7回の政策金利サイクルの利上げ最終日(利上げ打ち止め日)を起点としたS&P500の1年後騰落率とその平均騰落率(+15.9%)を示したものです。全7回の1年後騰落率のうちマイナスとなったのは1回のみで、残る6回全てでS&P500は二桁以上の上昇率を記録してきました。

例えば前回の政策金利サイクルの利上げ最終日は2018年12月19日で、S&P500は翌2019年12月19日まで27.9%上昇しました。これらは過去の市場実績であり、将来の株式リターンを保証するものではありません。

ただ、市場が概して「利上げ停止(打ち止め)」を好材料にしてきた傾向を示すものです。先物市場は、政策金利がすでにピークアウトし、来年は利下げに転じる道筋を予想しています。

今後、インフレ(物価上昇率)減速や景気鈍化を示す経済データが増えれば、FRBが金融政策のピボット(政策転換)に踏み切ることが視野に入ってきます。FRBがすでに利上げ停止に至ったと仮定すると、長期金利は5%前後で上昇一服から安定化に向い、株式市場は年末に向けて復調傾向をたどる可能性が期待できると考えています。

<図表2>利上げ打ち止めは米国株のサポート要因

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)