今日の為替ウォーキング

今日の一言

成功とは、失敗から失敗へと情熱を失わずに進む能力のことだ – ウインストン・チャーチル

Sunday Bloody Sunday

FRBは、11月の会合で利上げを見送る公算が大きい。

利上げの効果はタイムラグがある。インフレ抑制を優先するあまり、利上げをしすぎて経済がハードランディングしては元も子もない。今後の政策を、インフレと経済成長のバランスで方向づけするための時間が必要なのだ。

だからといって、米国の政策金利がピークに達したと結論づけるのはまだ早い。利上げの影響は、今年初めに起きたSVB(シリコンバレー銀行)の破綻の時点がピークで、現在はほとんどなくなっているとの見方が増えている。SVB後もFRBは利上げを継続しているが、新たに金融機関が破綻したり米経済が減速したりするサインはない。これ以上いくら待とうとも、利上げの効果が表れる可能性は低い。

一方で、バイデン政権は1年後に迫った大統領選挙対策として複数の大型財政支出の検討を始めている。米国のCPIが今年低下した大きな理由のひとつに、ガソリン価格の下落がある。しかし、それはもう期待できそうにない。中東の地政学リスクで、大幅に上昇するリスクの方が高いからだ。つまり米国のインフレはここから低下するより上昇する確率の方が高いということになる。

ボウマンFRB理事は、エネルギー価格がさらに上昇した場合、インフレ低下は遠のき、再利上げが必要になるとの考えを示している。

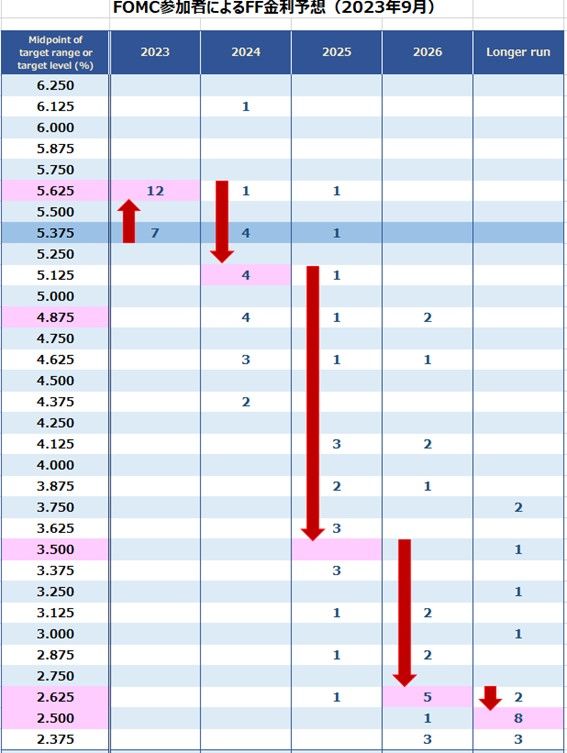

パウエルFRB議長は、米国の政策金利は「まだ十分に引締め的ではない」との考えを示している。中立金利(インフレにもデフレにもならない金利水準)ついてはFRB内部でも異なる意見があるが、パウエル議長は「想定より高くなっている可能性がある」と、9月のFOMC後の記者会見で初めて公式に認めている。少なくとも、利上げをしすぎたわけではないということだ。

今週の注目経済指標

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)