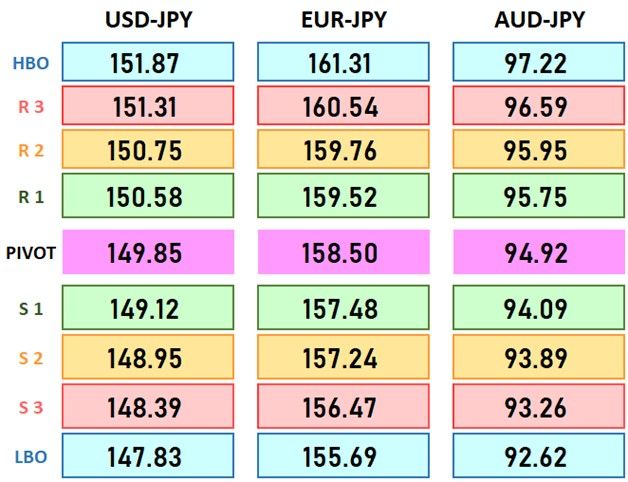

今日のレンジ予測

[本日のドル/円]

↑上値メドは152.70円

↓下値メドは149.35円

米中関係:今後5-10年でさらに悪化か。武力衝突は回避

米景気再過熱:米国の貨物輸送データ増加、単なる景気回復以上を示す

高齢化社会:年金受給額が、消費支出能力にとってますます重要になる

AUDとNZD:RBNZの「長期間に渡る高金利」に対し、RBAは「一段の引締め必要」

NZドル:RBNZは利上げサイクル終了か。11月利上げは五分五分

市況

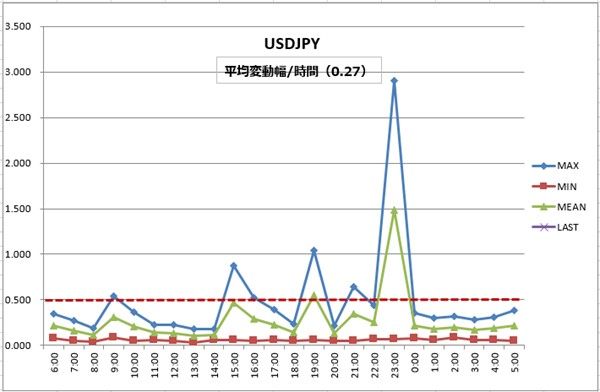

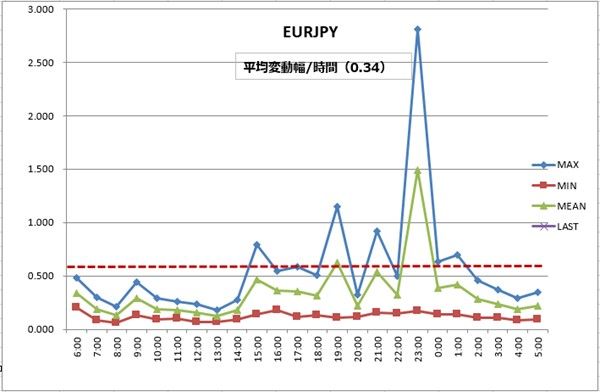

10月のドル/円の安値は、10月3日につけた147.29円。高値は、31日につけた151.71円。レンジの中心値は149.50円。2023年217営業日目のドル/円は、前日比2.64円の「円安」。24時間のレンジは2.73円。

10月31日(火曜)は149.07円でオープンしたあと東京時間朝に少し下げた148.98円がこの日の安値。

日銀はこの日の金融政策決定会合で、長期金利の1%を超える上昇の容認を決定したが、マーケットは円高に反応しなかった。前日流れた憶測報道とほぼ同じ決定内容でありタカ派的サプライズがなかったことや、植田日銀総裁が記者会見でマイナス金利を当面維持する考えを示したことで、ドル/円は150円台にのせた。

夜の初め頃からは円安がさらに加速した。財務省が先月、為替介入を実施しなかったことを明らかになり150円台の為替介入に対する過度な警戒がなくなった。未明には昨年10月以来約1年ぶりの高値となる151.71円まで上昇した。終値は151.71円。

レジスタンス:

151.71円(10/31)

151.95円(22/10/21)

159.00円(1990.04)

サポート:

148.98円(10/31)

148.80円(10/30)

148.74円(10/17)

148.43円(10/11)

円の実力は、1995年(28年前)に比べて60% も下落している。購買力は固定相場制時代の1ドル=360円と同水準で、53年ぶりの低さである。

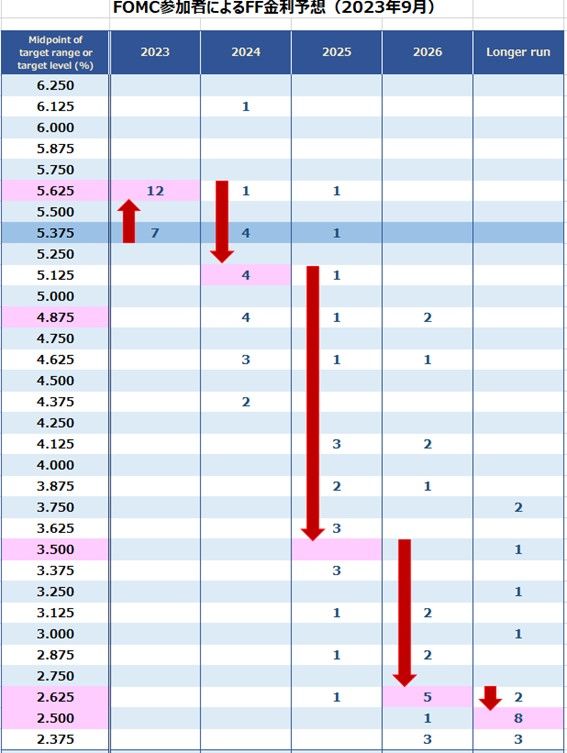

日銀金融政策決定会合の結果が出て、次はいよいよFOMC(米連邦公開市場委員会)だ。

米10年債利回りがついに5.00%を超え、2007年以来16年ぶりの高水準まで強含むなかで、パウエルFRB(米連邦準備制度理事会)は今月19日の講演で「ここ数カ月で米国の金融情勢は大幅に引き締まり、長期債利回りの上昇がその重要な原動力となっている」との認識を示した。

パウエル議長は今後の政策に関して、利上げを支持するような「追加」データがあれば、FRBは行動すると述べたが、政策決定に大きな影響力を持つ雇用統計とCPI(消費者物価指数)の次回発表日はいずれも11月FOMC(米連邦公開市場委員会)より後になる。したがって、この発言が意味するのは「11月の利上げは見送り」で、追加データによっては「12月に利上げ」を検討するということになる。

とはいえ、データ重視の政策を標榜するFRBが、10月の米経済指標が押し並べて強かったにもかかわらず、11月を見送るならば、12月のハードルもかなり高くなるだろう。後で振り返れば、今年の6月が最後の利上げだったということになるかもしれない。その意味でパウエル議長の発言は「ややハト派的」と受け取ることができる。

その一方で、パウエル議長は、この金利水準でも米国経済が強さを失わずにいるのは、現在のFRBの政策が「引締めすぎではない」ことを意味し、「より長期間の引締め期間を必要になる可能性がある」とも述べている。たとえ利上げは終了しても、利下げ時期を後退させたり、あるいは利下げ幅は縮小させたりするなど「長期にわたる高金利」政策を維持するという意味では「ややタカ派的」メッセージでもある。

主要指標 終値

今日の為替ウォーキング

今日の一言

成功とは、失敗から失敗へと情熱を失わずに進む能力のことだ – ウインストン・チャーチル

Sunday Bloody Sunday

FRBは、11月の会合で利上げを見送る公算が大きい。

利上げの効果はタイムラグがある。インフレ抑制を優先するあまり、利上げをしすぎて経済がハードランディングしては元も子もない。今後の政策を、インフレと経済成長のバランスで方向づけするための時間が必要なのだ。

だからといって、米国の政策金利がピークに達したと結論づけるのはまだ早い。利上げの影響は、今年初めに起きたSVB(シリコンバレー銀行)の破綻の時点がピークで、現在はほとんどなくなっているとの見方が増えている。SVB後もFRBは利上げを継続しているが、新たに金融機関が破綻したり米経済が減速したりするサインはない。これ以上いくら待とうとも、利上げの効果が表れる可能性は低い。

一方で、バイデン政権は1年後に迫った大統領選挙対策として複数の大型財政支出の検討を始めている。米国のCPIが今年低下した大きな理由のひとつに、ガソリン価格の下落がある。しかし、それはもう期待できそうにない。中東の地政学リスクで、大幅に上昇するリスクの方が高いからだ。つまり米国のインフレはここから低下するより上昇する確率の方が高いということになる。

ボウマンFRB理事は、エネルギー価格がさらに上昇した場合、インフレ低下は遠のき、再利上げが必要になるとの考えを示している。

パウエルFRB議長は、米国の政策金利は「まだ十分に引締め的ではない」との考えを示している。中立金利(インフレにもデフレにもならない金利水準)ついてはFRB内部でも異なる意見があるが、パウエル議長は「想定より高くなっている可能性がある」と、9月のFOMC後の記者会見で初めて公式に認めている。少なくとも、利上げをしすぎたわけではないということだ。

今週の注目経済指標

今日の注目テクニカルレベル

コーンチャート分析

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。