<指数パフォーマンス比較~バリュー株orグロース株どっちが優勢?~>

9月の中小型株ハイライト

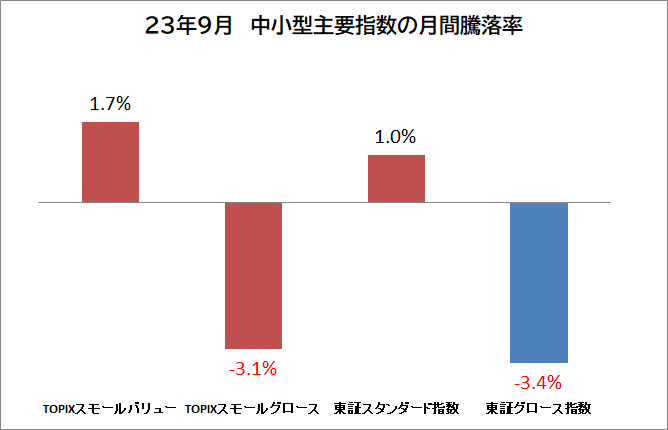

9月の中小型株は「バリュー株大幅優位」

日米の株価指数とも、月別の過去実績で見ると「9月が最も弱い月」で、これは広く知られていたため警戒感を抱えたまま9月相場をスタートしました。が…序盤すこぶる好調だった9月相場。弱い雇用指標などから、FRB(米連邦準備制度理事会)による追加の利上げ観測が後退。円安の進展もあって、自動車株など輸出関連のバリュー株が好調でもありました。

また、9日付の一部報道で、植田和男日本銀行総裁が政策修正の前倒しを意識しているのではないか?と解釈されたことで、銀行株の上昇にも弾みが付きます。トヨタなど自動車株や、三菱UFJフィナンシャル・グループなど銀行株がTOPIX(東証株価指数)型銘柄ということもあって、TOPIXが1990年以来の高値を付ける展開に。

「低PBR(株価純資産倍率)」「高配当」のファクターが有効となってきたトレンドが、この9月に加速。9月末に向け、3月決算企業の中間配当取りがより意識される時期だったことも大きかったと思われます。大型バリュー株が舞い上がる相場にあって、中小型株でもバリュー株優位は加速していきました。

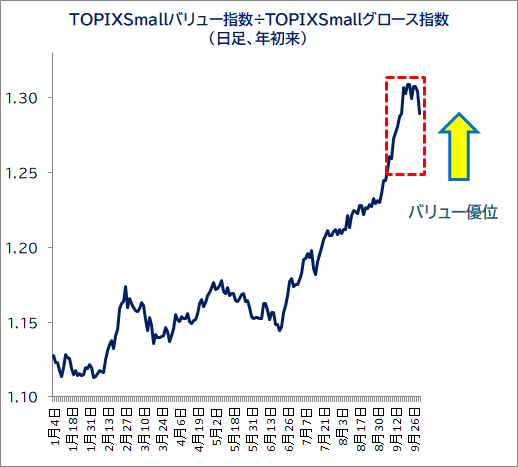

TOPIXSmallバリュー指数をTOPIXSmallグロース指数で割った数値も急激に切り上がっています。これが意味することは、バリュー株を触っていたか?グロース株を触っていたか?でパフォーマンス差が極端に大きい1カ月だったということ。

「昔からある漢字の社名の株がものすごく上がって、カタカナやローマ字の社名の株がものすごく下がっている」、そんな感覚でした。

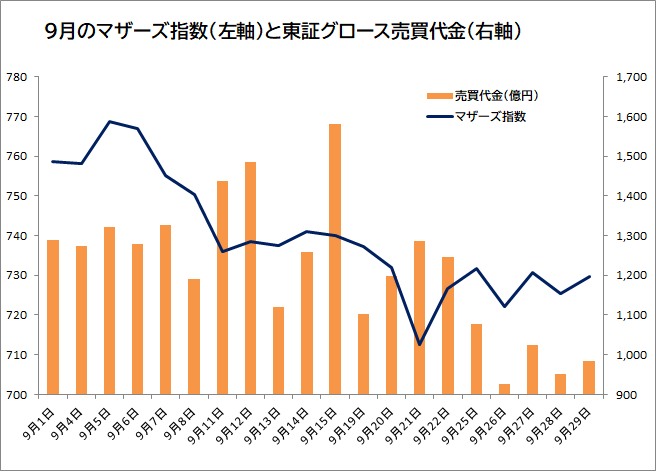

カタカナやローマ字の社名の銘柄が大半の東証グロース市場。こちらは今の地合いの矢面に立たされ、値動きの悪さから投資家の資金も一層遠ざかりました。そもそも安値圏の銘柄が多く、個別銘柄ごとの需給も劣悪。

それでいて、中間期末に向けて機関投資家の関心が値動き良好な「低PBR」や「高配当」に向いていたため、中小型グロース株はその対極に位置する存在です。大きな値下がりで値ごろ感があっても、その押し目をバイ&ホールド型のアクティブファンドが拾ってくれない…。

下値を買うのは、リバウンド狙いの短期個人(信用組)。下値を売るのも高値で買っていた短期個人(信用組)。TOPIXが年初来高値を更新する中、東証マザーズ指数は年初来安値圏をさまよう、同じ日本株なのか?というほど信じられない光景になりました。

月末にかけ、個人マネーが優待クロスに拘束されたことも重なり、9月最終週は東証グロースの売買代金も1,000億円割れを連発。グロース株を触っていた個人投資家が疲弊した影響はIPO(新規公開株)にも表れました。

9月に上場した10銘柄のうち、初値が公開価格を下回った銘柄が3社、公開価格と同値が2社。9月IPOがファンドの出口色の強い案件ばかりだったこともありますが、初値騰落率平均も+14%と低調でした。

新NISAで中小型株!今月の銘柄アイデアは…「還元強化カウントダウン」

10月より年度ベースで下半期に入ったわけですが、いきなり波乱で始まった日本株市場。月初2日、米政府閉鎖の回避を好感し、寄り付き直後に3万2,401円まで上昇した日経平均株価ですが…後場に大口売り連発の場面があり、高値から600円以上も値下がりする幕開けに。

また、翌3日は521円安、4日は711円安とボロボロ…。大型も中小型も、バリューもグロースも関係なく、満遍なく崩れるまさに「日本株売り」といった展開となっています。今回の売り主体は、さすがに外国人で間違い無さそう。

2年前や3年前にも、10月に入った途端、東京時間に日本株全体が値下がりする事態に見舞われました。売り主体は翌週の投資部門別売買動向を確認するほかないのですが、下半期に入り、国内の金融機関などが「益出しの売り」をするといった慣習も知られています。

また、米長期金利が一時16年ぶりとなる4.8%台を付けるなど、金利上昇が止まりません。そもそも、上半期の株高で株のウエートが上昇(債券のウエートは低下)したため、株を売って債券を買うリバランスが行われることも危惧されていました。

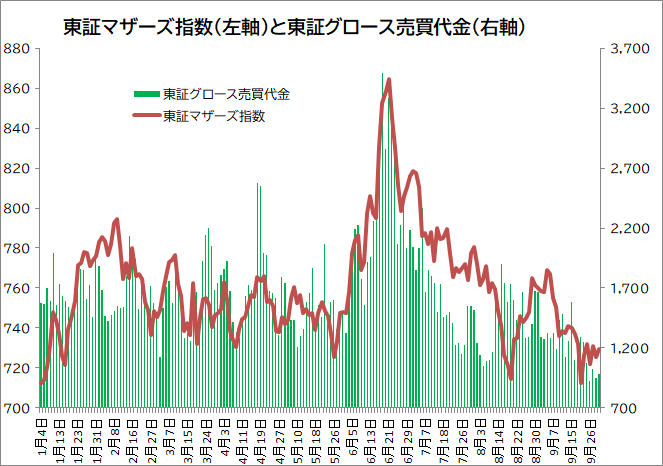

こうした機関投資家の行動の影響は受けにくいのが中小型グロース株なのですが…そもそも安値圏で需給の悪い銘柄が多いこともあって、日経平均が下がる、米長期金利が上昇する、休み明けの香港株市場が安値更新―といった外的なネガティブ要因を全て吸収。東証マザーズ指数は10月3日に700ポイントを下回り、約1年ぶりの安値水準となりました。

需給が悪い…これは厄介な問題ですので、「かなり安くなったから」という理由での安易な逆張り買いは禁物。また、中小型のグロース株の押し目を拾うアクティブファンドの存在感がかなり小さいのも今年の傾向。

これを多くの投資家が意識しているため、東証グロース市場の売買代金も年初来最低レベルで推移しています。底入れを確認してから動いても遅くない…としか言いようがない状況。価格的な底入れもですが、売買代金の増加も確認する必要がありそうです。

これは、東証マザーズ指数と東証グロース市場の売買代金を重ねたグラフです。この市場では、基本的に買いから入る投資家が多く、信用取引での売買の比率が高いため、売買代金と価格に順相関がみられます。

何らかのきっかけ(米長期金利が大きく低下するなど)で双方が上向くタイミングには注目したいところ。ちょうど、10月から楽天証券で日本株の売買手数料はゼロになりました。

短期の売買を好む投資家にとって朗報ですので、活気付き始めれば、人が増える(=売買が増える)→人の増加を見て人が増える(=さらに売買が増える)の好循環は生まれやすいようにも思われます。

今月もNISA(ニーサ:少額投資非課税制度)口座を使って腰を据えた銘柄選択をする際は、金利上昇と相性が悪く、需給も悪い中小型グロース株は避けるのが無難。今回もスタンダード銘柄にフォーカスし、銘柄アイデアを探っていきます。

この10月は、スタンダードの上場銘柄数が大幅に増加します。最上位のプライム上場企業の中で、プライム上場基準を満たさない企業について、無審査でスタンダード市場への移行を認める特例措置があります。その措置の申請締め切り(9月29日)時点で、177社がスタンダードへの移行(降格)を申し出たようです。申請企業は一斉に、10月20日付けで市場変更となります。

スタンダード上場企業は、地味な業態だったり、売買が活発ではなかったりし、知られないまま放置されている銘柄が多いことで知られています。ただ、そんなスタンダード上場企業に対しても、東証はプライム市場の銘柄と同様「資本コストや株価を意識した経営の実現に向けた対応」の開示を要請しています。

8月29日に開催されたフォローアップ会議の資料によれば、東証の要請に対し、(7月中旬時点で)すでに計画策定・開示を済ませた企業の比率はプライム市場で31%、スタンダード市場で14%だそうです。圧倒的に出遅れているスタンダード上場企業…これは、プライム市場にいる大企業の開示を参考にしながら、後出しで公表しようとしているところが多いからでしょう。

スタンダードの還元強化にも期待できるバリュー株

【条件】(1)時価総額300億円以上(2)PBR0.9倍未満(3)配当利回り1%以上(4)今期増配予想

※10月4日時点でPBRが低い順

| コード | 銘柄名 | PBR (倍) |

予想配当 利回り |

|---|---|---|---|

| 2790 | ナフコ | 0.32 | 3.1% |

| 7315 | IJTT | 0.36 | 4.0% |

| 5449 | 大阪製鉄 | 0.42 | 1.5% |

| 7292 | 村上開明堂 | 0.45 | 3.3% |

| 7937 | ツツミ | 0.54 | 2.2% |

| 2805 | エスビー食品 | 0.68 | 1.7% |

| 5184 | ニチリン | 0.76 | 3.7% |

| 8131 | ミツウロコGHD | 0.77 | 3.2% |

| 5304 | SECカーボン | 0.81 | 2.6% |

| 6877 | OBARA-G | 0.85 | 4.1% |

| 7451 | 三菱食品 | 0.86 | 3.5% |

| 8572 | アコム | 0.89 | 3.5% |

PBR1倍割れ企業の場合、その是正策として株主還元の強化策を発表するケースが増えました。スタンダード市場でも、10月下旬から始まる決算発表シーズンに、計画策定・開示が増えてきそうです。

いまだPBR1倍には距離がある株価の企業の中で、今期増配見通し、かつ機関投資家の投資対象に入ると見られる時価総額300億円以上の銘柄を抜き出してみました。株主還元の強化などで株価を押し上げることでPBRは高まります。

また、流通時価総額の増大にもつながるため、上場維持、さらにはプライム市場への昇格可能性も高まります。「株価を上げることは正義」、経営陣がそうした意識を高めそうな位置にあるのがこうした企業といえそうです。

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[今週の日本株]注目イベント控えるも、相場の行方は視界不良?~日本株の「迷い」と米国株の「強気」のはざまで~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が大幅減)](https://m-rakuten.ismcdn.jp/mwimgs/1/4/498m/img_14b007ce9034324da88c6461b2cb4ac961389.jpg)

![[動画で解説]「お金持ち」は幸せか?FIREの方法?どうすればなれる?](https://m-rakuten.ismcdn.jp/mwimgs/6/e/498m/img_6ece2aef258682c52604d4427bce2ff980698.jpg)

![[動画で解説]決算レポート:TSMC(AI半導体の好調で大幅増収増益)](https://m-rakuten.ismcdn.jp/mwimgs/b/c/498m/img_bc72a73e223e6f96675315f7ccc4f88865860.jpg)

![[動画で解説]10月21日【米国株は堅調、日本株は疑問符?~今週は日米企業の決算発表、27日に衆院選投開票を控える~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/9/7/498m/img_97549b5e9a56fb9e364e36b97d576b6690112.jpg)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]日銀、10月は利上げなし~最近の指標点検とワーキングペーパーの含意~](https://m-rakuten.ismcdn.jp/mwimgs/7/1/160m/img_717a7a98769c2f7da8e16c8ae892451162445.jpg)

![[インタビュー] マグニフィセント・セブンが下落すれば、小型株が上昇](https://m-rakuten.ismcdn.jp/mwimgs/d/2/160m/img_d22eda29593bbc137d83f4b36948001f33849.jpg)