リッチ型の場合、58歳、総資産額は4,146万円でFIRE達成

Cさんのリッチ型FIREライフプラン

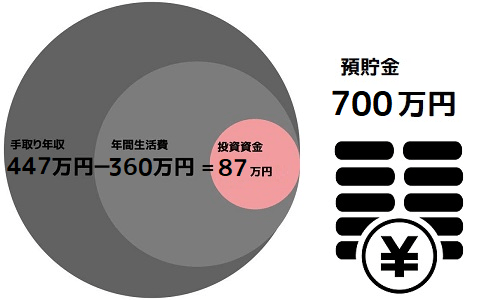

FIRE達成方法:収入(447万円)-教育費以外の支出(360万円)=87万円(年間)から、教育費を差し引いた金額すべてを利回り4%の商品で運用。58歳時点で資産が4,146万円となり、リッチ型FIREが達成できる見込み。

何歳でFIRE達成?:58歳

FIRE達成時の資産は?:4,146万円

FIRE後の暮らしは?:現在の生活水準をキープ

FIRE後の収入は:働かず、財産収入で暮らす

老後は?:85歳時点で、金融資産が1,671万円残っている。

まずリッチ型FIRE=FIRE前と同じレベルの生活水準をキープするというケースでは、FIRE後の年間生活費は現在と同じ360万円。Bさんご夫婦の手取り年収は447万円ですから、年間の黒字は教育費を差し引く前で87万円となります。

この場合、資産収入だけで生活していき、85歳でも約1,671万円の資産維持が可能になるFIRE達成は58歳で、その後も生活水準を落とすことなく、働く必要はなくなります。

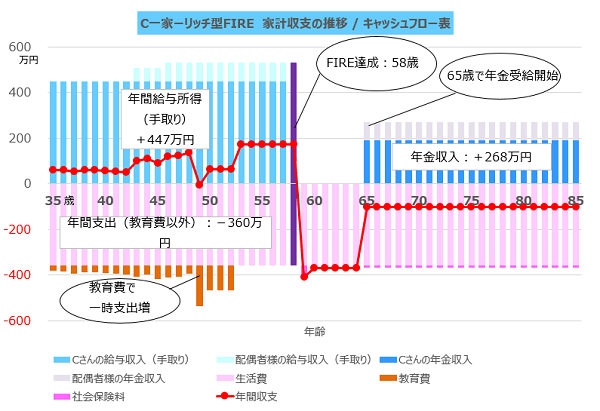

家計収支は次のグラフのようになり、子育てから手が離れた時点から、奥様のパート収入で補うものの、お子さんの教育費負担も増加していくため、資産形成のスピードを上げるのはなかなか難しい状況になっています。

58歳でFIREした後、公的年金を受け取り始めるまでは大きな赤字になりますが、65歳からはご夫婦二人分の公的年金収入268万円/年を受給しますので、赤字幅は小さくなります。

そして資産残高の推移を確認すると次のようになります。

資産残高のピークはFIRE達成時点の58歳で約4,146万円となり、その後は金融資産を取り崩しながら生活していくことになりますが、85歳時点においても金融資産は約1,671万円残っています。

計算上はこのようになりますが、お子様の教育費について、現実的には高校や大学では私立に進学される、受験準備で想定以上にお金がかかるといったことも十分考えられます。

Cさんご夫婦の考え方にもよりますが、FIRE実現とお子様の教育のどちらにどの程度の優先順位を設定するか、子どもにはできれば良い教育を受けさせたいというお考えの方も多いと思いますので、このあたりはFIRE実現に向け大きな不確定要因になるかと思います。

もちろん奥様の働き方をパートではなく、フルタイムに近い形にするなど家計としての収入アップを図れればFIRE達成確率を上げたり、達成時期を早めることは可能ですので、そういった選択肢も含めてプランニングしていくとよいでしょう。

Cさんがリッチ型でFIREする場合は、58歳で約4,146万円の資産を保有することで達成できるわけです。片働き子持ち家計ということで、教育費負担が増大していく時期を迎えることもあり、リッチ型FIRE達成は58歳と遅めになります。

次にサイド型FIREを達成する場合を考えてみたいと思います。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)