毎週金曜日午後掲載

本レポートに掲載した銘柄:アプライド・マテリアルズ(AMAT、NASDAQ)、スーパー・マイクロ・コンピューター(SMCI、NASDAQ)

アプライド・マテリアルズ

1.2023年10月期3Qは、1.5%減収、6.3%営業減益

アプライド・マテリアルズ(以下AMAT)の2023年10月期3Q(2023年5-7月期、以下今3Q)は、売上高64.25億ドル(前年比1.5%減)、営業利益18.02億ドル(同6.3%減)となりました。今2Qに比べて一桁減収減益となりましたが、売上高は今2Q決算発表時の会社予想(ガイダンス)のレンジ平均値61.50億ドルを上回りました。

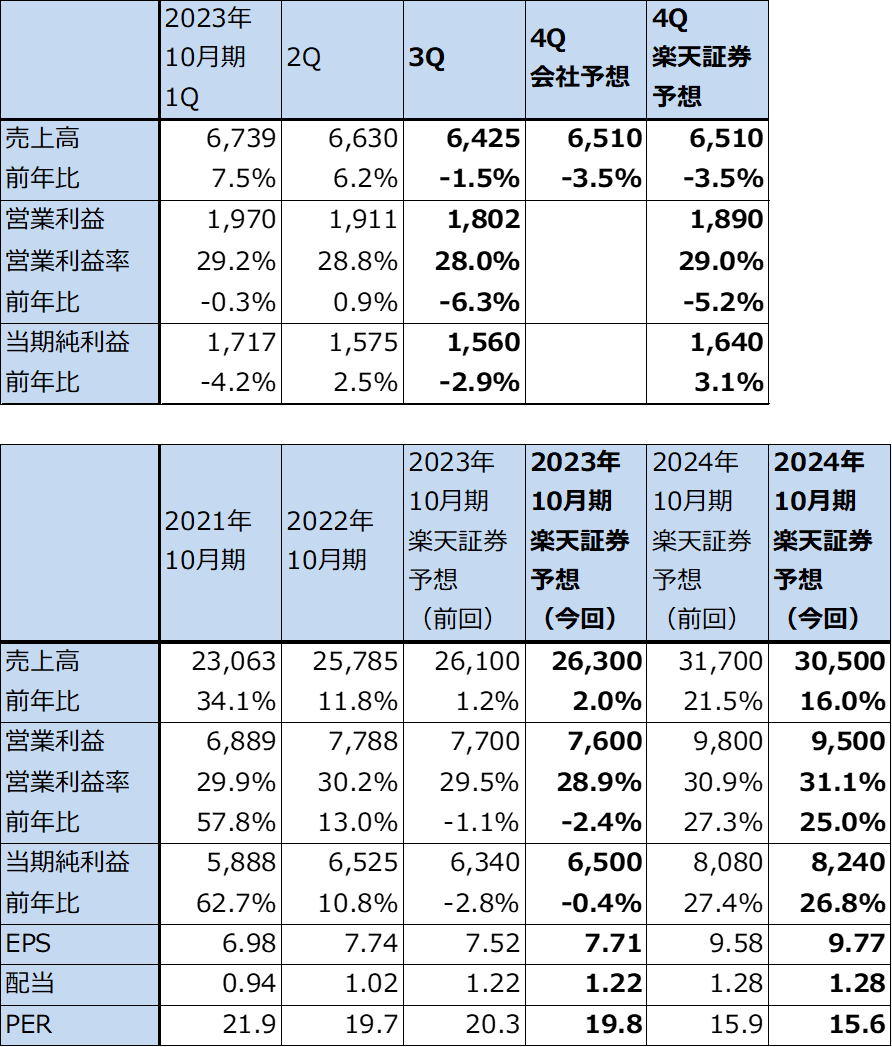

表1 アプライド・マテリアルズの業績

時価総額 128,013百万ドル(2023年8月31日)

発行済株数 843百万株(完全希薄化後、Diluted)

発行済株数 838百万株(完全希薄化前、Basic)

単位:百万ドル、ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの平均値。

2.セグメント別、地域別動向-ICAPS向け製造装置が順調に伸びる-

1)セグメント別動向:セミコンダクター・システムズ

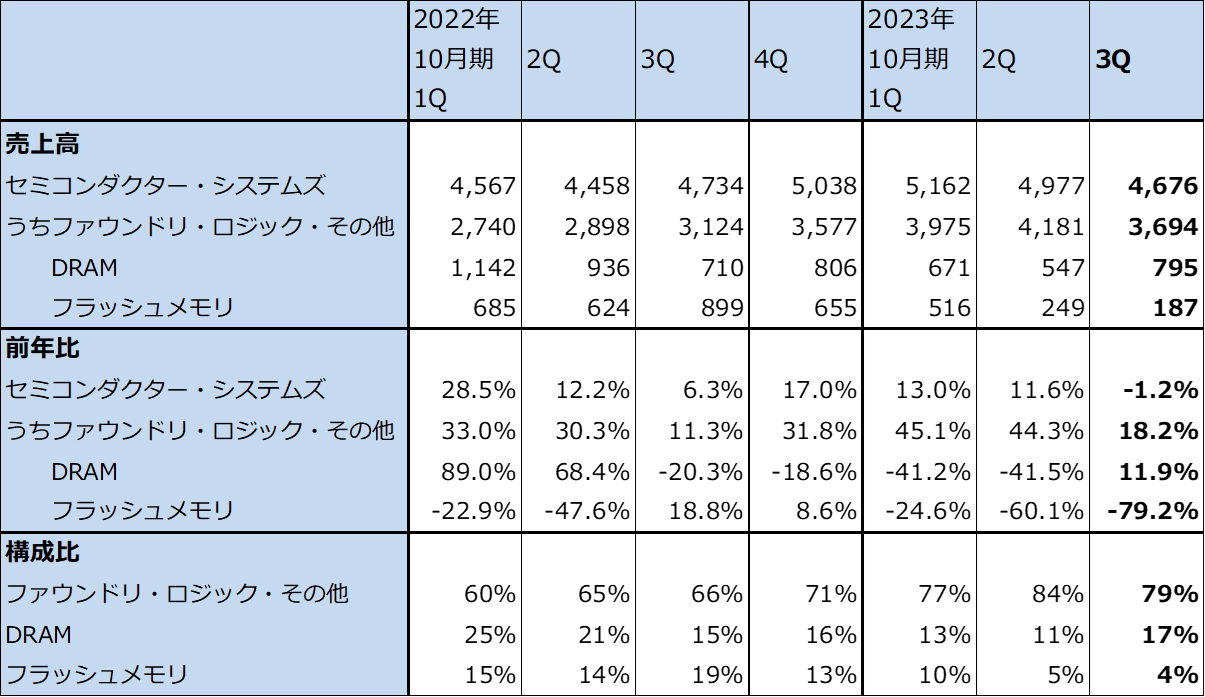

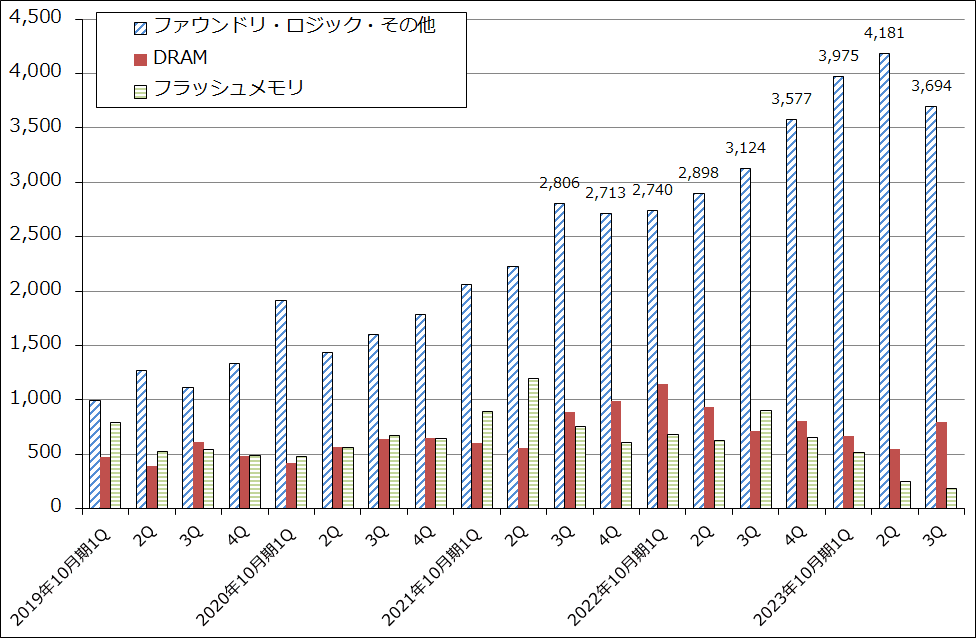

セグメント別に見ると、セミコンダクター・システムズ(半導体製造装置事業の中で300ミリウェハ向け製造装置)は、売上高46.76億ドル(同1.2%減)、営業利益16.18億ドル(同4.9%減)となりました。売上高の中身を見ると、ファウンドリ・ロジック・その他向けが36.94億ドル(同18.2%増。売上高は会社開示の売上構成比より楽天証券計算。以下同様)と高水準で、今2Q比でも11.6%減に止まりました。

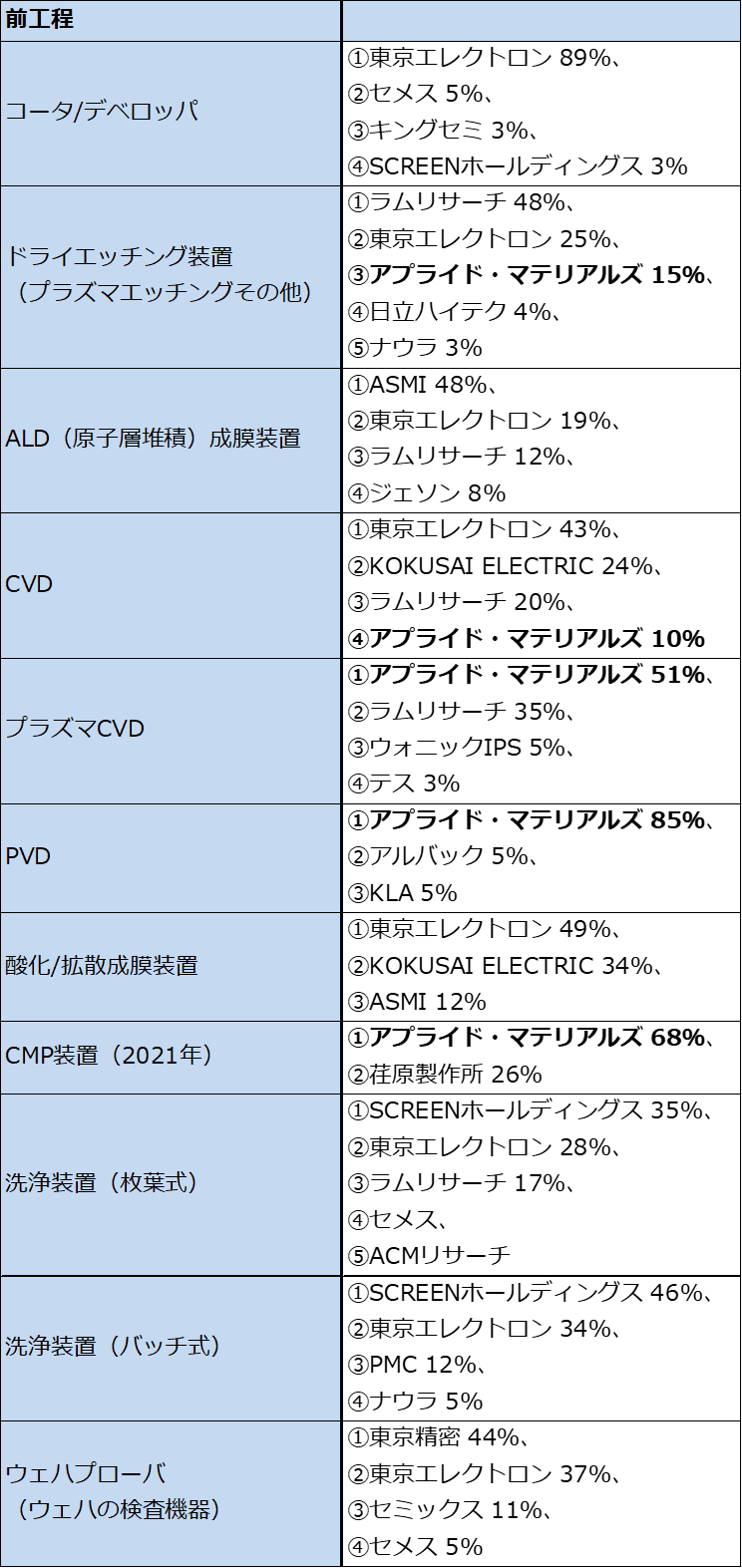

半導体製造装置セクター全体では、先端ロジックを含む民生品向け半導体中心に在庫調整が続いているため、半導体製造装置メーカー各社の直近四半期の売上高は前年比でも前四半期比でも二桁減収となっています(例えば、東京エレクトロンの2024年3月期1Qは前年比17.3%減収、29.9%営業減益、前4Q比では29.8%減収、46.0%営業減益)。AMATが同業他社に比べて減収減益ながら高水準な業績を上げている背景には、まず、3ナノのような最先端ロジック向けの設備投資では、AMATが高いシェアを持つ金属蒸着に関連する装置、プラズマCVD、PVDへの投資が大きいことが挙げられます。

また、成熟半導体向けを含むICAPS(IoT、通信、自動車、パワー、センサー)向け半導体製造装置に注力してきたことも大きな要因です。ICAPS向けについては、主に中国向けが好調です。AMATはICAPS開拓のための専門組織を4年前に立ち上げましたが、その成果が表れています。

DRAM向けは売上高7.95億ドル(前年比11.9%増)となり、今2Q比でも45.3%増となりました。DRAM市場は市況下落が続いていますが、データセンター用GPUとともに使うHBM(High Bandwidth Memory (高帯域幅メモリ)。DRAMをベースとした特殊メモリ)向け製造装置(AMATが得意なパッケージング装置を含む)が好調だった模様です。

一方で、フラッシュメモリ向け(NAND型フラッシュメモリ向け等)売上高は、1.87億ドル(前年比79.2%減)、今2Q比24.9%減となりました。NAND型フラッシュメモリの市況悪化と設備投資減少によるものです。

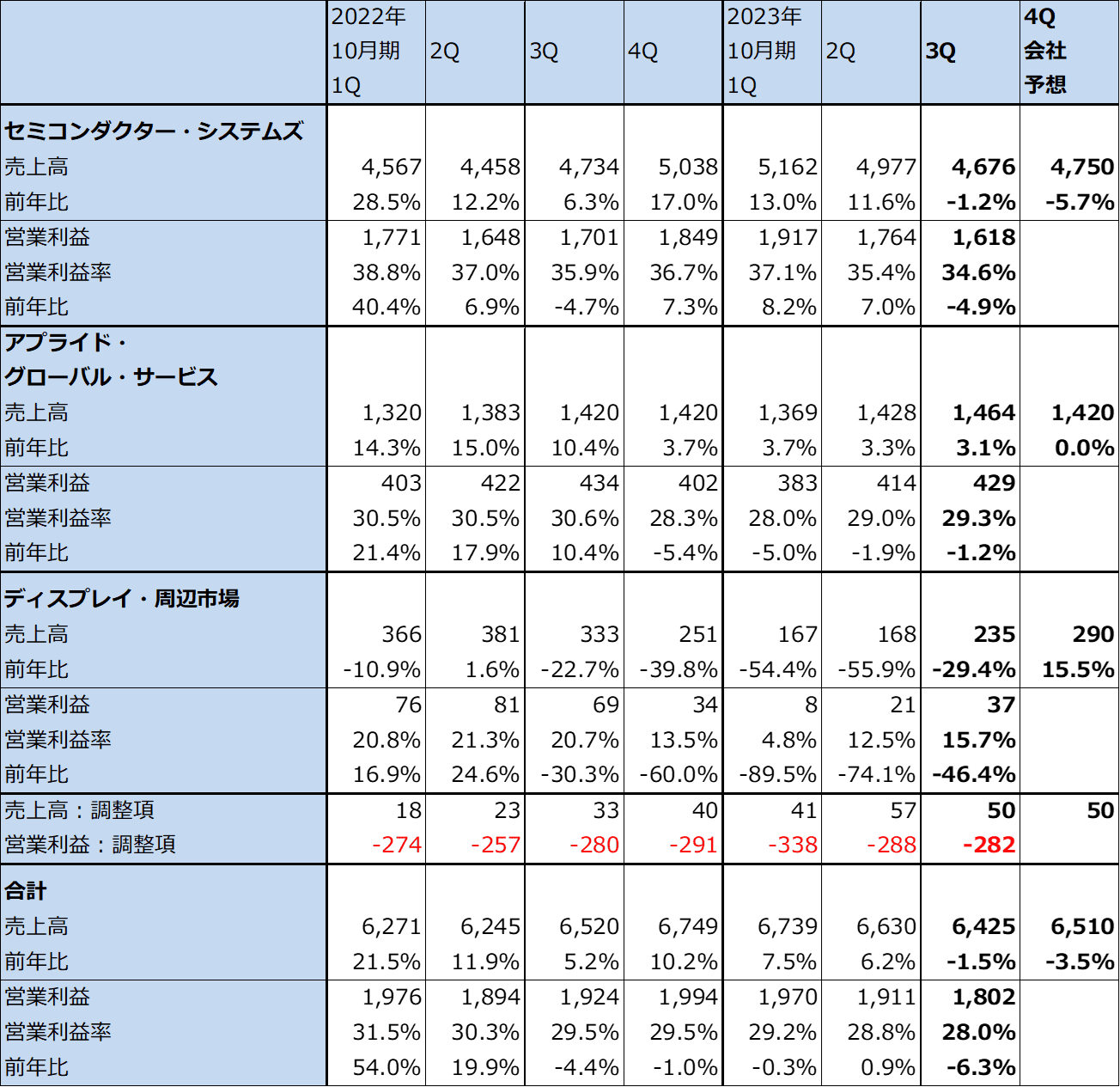

表2 アプライド・マテリアルズ:セグメント別業績(四半期)

出所:会社資料より楽天証券作成

注1:会社予想は予想レンジの平均値。

注2:四捨五入のため合計が合わない場合がある。

表3 アプライド・マテリアルズのセミコンダクター・システムズ分野別売上高

出所:会社資料より楽天証券作成

注:分野別売上高は会社側開示の構成比より楽天証券計算。

グラフ1 アプライド・マテリアルズ:セミコンダクター・システムズの分野別売上高

表4 半導体製造装置の主要製品市場シェア(2022年)

2)セグメント別動向:アプライド・グローバル・サービス

アプライド・グローバル・サービス(保守サービスと200ミリウェハ向け製造装置)は、売上高14.64億ドル(前年比3.1%増)、営業利益4.29億ドル(同1.2%減)となり、今2Q比でもやや増収増益でした。保守サービスはセミコンダクター・システムズの売上高の動きに沿って振るわなかった模様ですが、200ミリウェハ対応製造装置がICAPS向けに好調で底支えしました。

3)セグメント別動向:ディスプレイ・周辺市場

ディスプレイ・周辺市場は、売上高2.35億ドル(前年比29.4%減)、営業利益0.37億ドル(同46.4%減)となりました。前年比では大幅減収減益でしたが、今2Q比では増収増益でした。

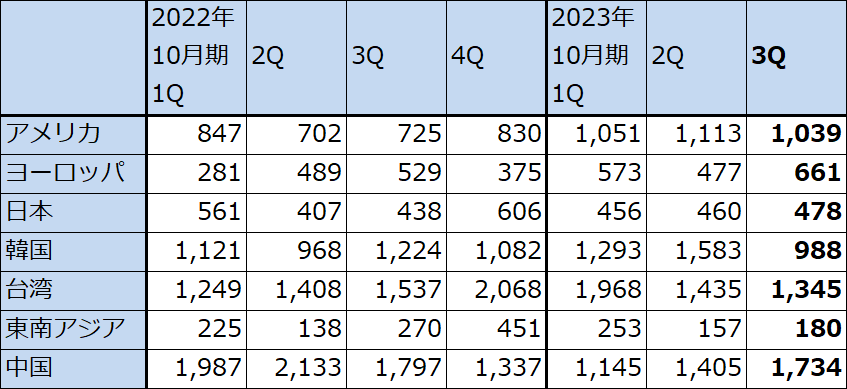

4)地域別売上高

今3Qの地域別売上高を見ると、今2Q比では中国向け、欧州向けが好調でした。成熟半導体のICAPS向け製造装置が好調だったと思われます。アメリカ向け、台湾向けは今2Q比減収でしたが、高水準を維持しました。先端向け、ICAPS向けとも一定の規模を維持したと思われます。ただし、韓国向けは大幅減収でした。先端ロジック向け、メモリ向けともに一時的に設備投資が減少したと思われます。

表5 アプライド・マテリアルズの地域別売上高

出所:会社資料より楽天証券作成

3.2023年10月期4Qは、今3Q比で緩やかな増収へ。来期は本格回復か。

AMATの今4Qガイダンスでは今4Q売上高会社予想のレンジ平均値は65.10億ドル(前年比3.5%減)となります。前年比では減収が続く見込みですが、今3Q比では売上高はやや回復する見込みです。中国ICAPS向けが今4Qも順調に伸びると予想されること、DRAMもHBM向けに加えて中国DRAM向けが増加すると予想されること(アメリカの対中国半導体製造装置輸出規制に抵触しない先端ではないDRAM向けと思われる)によります。営業利益も今3Q比でやや回復すると予想されます。

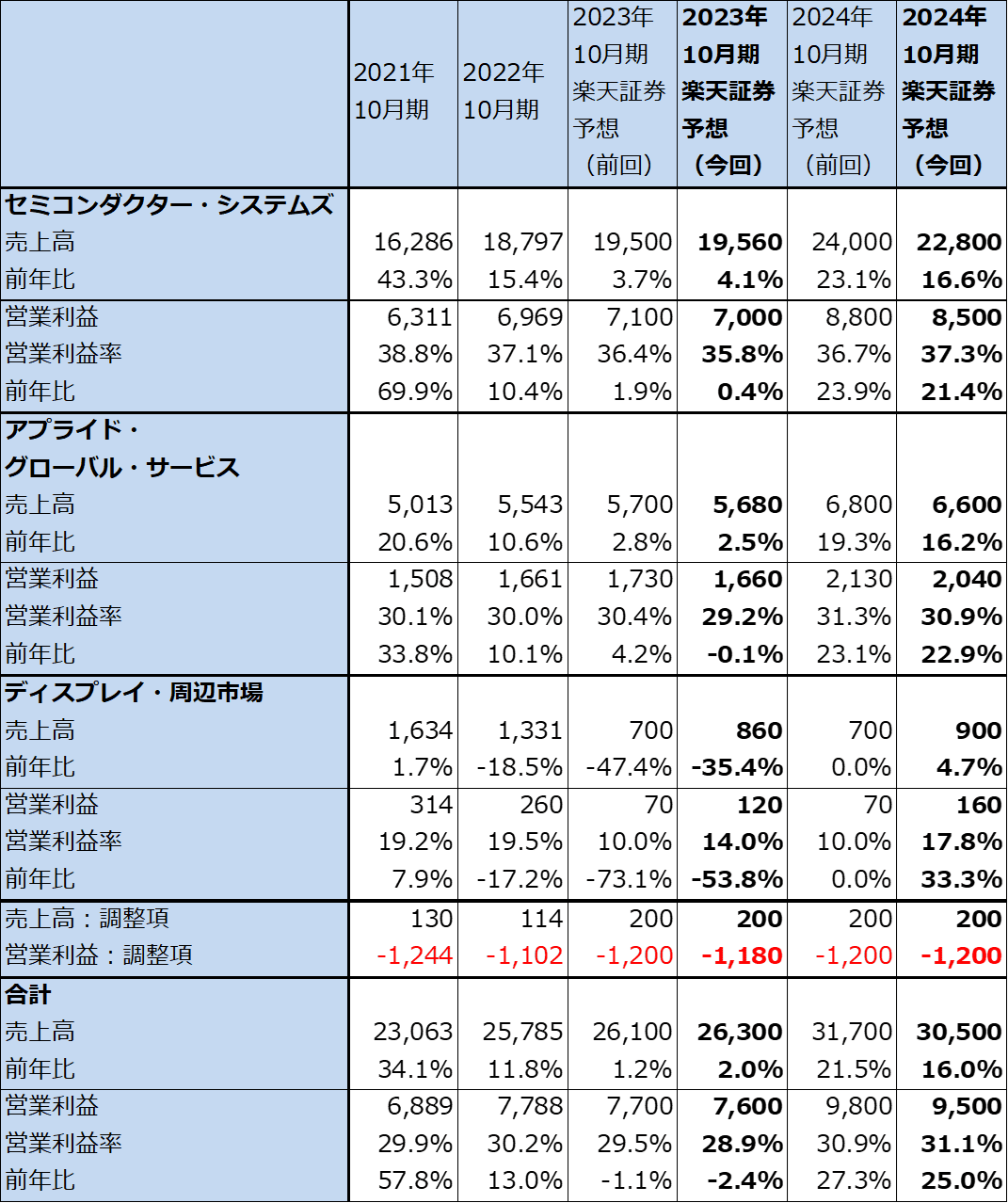

この結果、楽天証券では2023年10月期を売上高263億ドル(前年比2.0%増)、営業利益76億ドル(同2.4%減)と予想します。概ね前回予想と同じ水準になると思われます。

また、来期2024年10月期の楽天証券予想を、前回の売上高317億ドル、営業利益98億ドルから、今回は売上高305億ドル(前年比16.0%増)、営業利益95億ドル(同25.0%増)へやや下方修正します。AMATの足元の業績は東京エレクトロンやラム・リサーチほど落ち込んでおらず、高い業績水準を維持していますが、来期は中国向け中心にICAPS向けの伸びが鈍化するリスクがあります(ただし、会社側は好調あるいは高水準な状態が続くと見ています)。楽天証券では、今4Q以降の四半期業績は前四半期比で増収増益が続くと予想していますが、今1Qの業績水準が高かったこともあり、本格的に前年比ベースで業績が回復するのは来期2024年10月期2Qからと予想しています。

中長期で見ると、前述したように、AMATはプラズマCVDとPVDで過半数の市場シェアを持っています。最先端ロジック(今は3ナノ、将来は2ナノ)、成熟半導体(概ね20ナノ台から昔の微細化世代)向けともに、金属蒸着という重要工程を処理するCVD、PVDは半導体設備投資が減少した時でも一定の水準を維持し、半導体設備投資が拡大する時期には市場平均を上回る伸びが期待できる分野です。このため、AMATの業績も中長期では業界平均を上回る伸びが期待できると思われます。

なお、会社側が中長期で注力する分野は、最先端のファウンドリ・ロジック、DRAM(HBMを含む)、 ICAPS、高度なパッケージングを使ったヘテロジニアス・インテグレーション(性格が異なる半導体チップ(チップレットと呼ばれる)を一つのパッケージに納める技術)の4つです。今のトランジスタ構築法である「FinFET」にかわる「Gate-All-Around(GAA)」に関連する製造装置は2024年暦年から出荷開始になる見込みです。

表6 アプライド・マテリアルズ:セグメント別業績(年度)

出所:会社資料より楽天証券作成

4.今後6~12カ月間の目標株価は、前回の170ドルから200ドルに引き上げる

アプライド・マテリアルズの今後6~12カ月間の目標株価を、前回の170ドルから引き上げ200ドルとします。楽天証券の2024年10月期予想EPS(1株当たり利益)9.77ドルに、業績回復と次の半導体ブームに対する期待を織り込んで想定PER(株価収益率)20~25倍を当てはめました。

引き続き中長期で投資妙味を感じます。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)