今週の追加利上げで想定される当面のシナリオ

7月のFOMC(25~26日)では、市場の予想通り小幅な追加利上げ(FF金利の上限誘導目標は5.25%→5.50%)が決定されました。

FOMC直後の記者会見で、パウエルFRB議長は「今後の会合については何も決定していない」としつつも、物価指標など経済データ次第では「(次回の)9月会合で再び利上げする可能性もあるし、据え置きを選ぶ可能性もある」との認識を示しました。

米経済が底堅さを維持している点にも触れました。今回が政策金利サイクルで最後の利上げとなり、米経済が景気後退を回避できるとの期待が浮上しています。

仮に今週の利上げで政策金利が昨年からの利上げサイクルのターミナルレート(到達点)に至ったと想定すれば、株式が復調傾向をたどる兆候とも考えられます。実際、過去の利上げ終了後の米国株の平均パフォーマンスは比較的堅調でした。

1980年代以降における7回の政策金利サイクルの利上げ最終日(利上げ打ち止め日)からのS&P500の1年後騰落率は平均して+15.9%でした。あくまで過去の市場実績で、将来の株式リターンを確約するものではありませんが、市場が概して「利上げ停止(打ち止め)」を好材料にしてきた傾向を示すものです。

今後、インフレと雇用情勢が鈍化を鮮明にすれば、8月24~26日に開催が予定されている「ジャクソンホールミーティング」でパウエルFRB議長が金融政策のピボット(政策転換)を示唆することが視野に入ってきます。

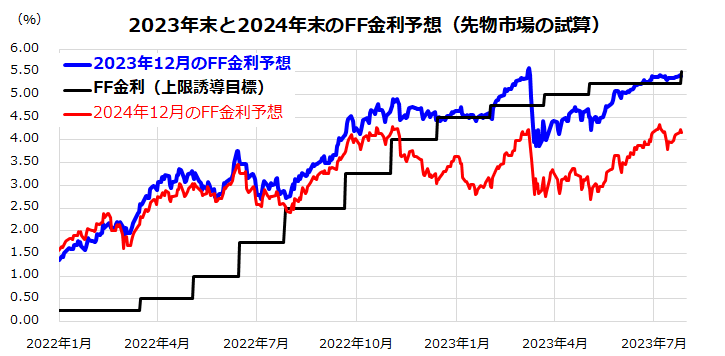

図表2で示した「2023年12月のFF金利予想」(先物市場の試算)は、今回の利上げが最終回である可能性を示し、「2024年12月のFF金利予想」は低下する(利下げが行われる)と予想されています。

<図表2>7月の追加利上げが最終回の可能性も

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)