世界の中央銀行は何をやってきたか?

新型コロナで世界の経済がストップしてしまったとき、世界の中央銀行は消費者や経営者のマインドがくじけないように急いで金融緩和しました。

それが功を奏し、経済が再開した際には力強い回復が世界で見られました。

実際、あまりに急激に成長が起きたことでサプライチェーンにボトルネックが生じ、コンテナ船の用船料の急騰、半導体の払底、新車が供給されないことによる中古自動車市況の急騰、サービス価格の上昇、そして賃金インフレなどの現象が次々に現れました。

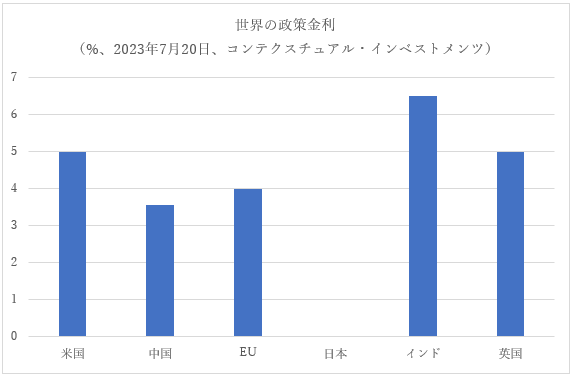

そこで中央銀行は極端な金融緩和から極端な金融引き締めへと大転換し、いまは世界的に高金利になっています。

これからは成長している国が発見しにくくなる

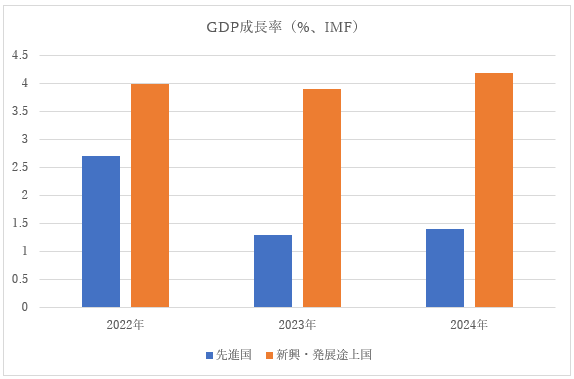

その結果、インフレ退治の戦いはほぼ終盤に近付いているのですが、インフレを殺すということは必然的に経済の活力も殺すことになるので、GDP(国内総生産)成長率は低成長に逆戻りしています。

一例として米国の場合、経済再開後の四半期GDP成長率は瞬間風速で前年同期比+10%を超えていましたが、今は+2.0%に落ちて来ました。事情はユーロ圏も同じです。しかも利上げの影響は今後も世界の経済成長の抑制要因となり、先進国のGDP成長率は今年+1.3%まで減速する見込みです。

個々の企業のレベルでも成長の鈍化が著しく、例えば米国を代表する大手ネット企業もパタリと成長が止まってしまった観があります。これまで安定して成長してきた中国のような国でさえ、今後もコンスタントに成長できるか怪しい雲行きになっています。

つまり我々はこれから成長というものが珍しく、しかも偏在している世界へ突入するのです。

新興国・フロンティアマーケットに成長がある

それでは投資家は何処へ成長を求めれば良いのでしょうか?

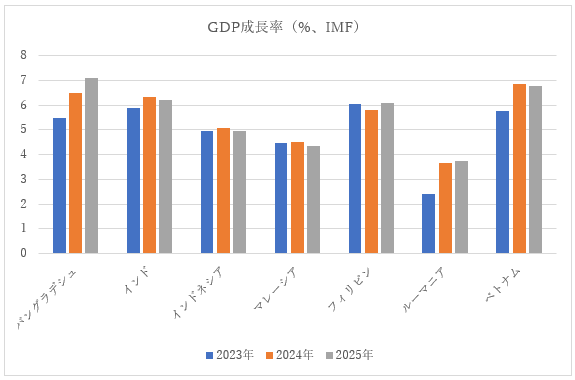

私の考えでは下記の国々は高い成長率が見込まれると思います。

インドの場合、ウィズダムツリーインド収益ファンド(EPI)に投資できます。インドネシアの場合、iシェアーズMSCIインドネシアETF(EIDO)があります。マレーシアはiシェアーズMSCIマレーシアETF(EWM)、フィリピンはiシェアーズMSCIフィリピンETF(EPHE)になります。バングラデシュ、ルーマニア、ベトナムはiシェアーズフロンティアセレクトEM ETF(FM)に組み込まれています。

インフレ退治が完了し、世界経済が暗転し、各国中央銀行が利下げに入る局面では成長という面で希少価値を持っているこれらの国々が再評価されると思います。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)