今回のサマリー

●6月分の米CPI鈍化は、でき過ぎなくらい良い内容だった

●今回こそはインフレ鈍化が本物か、検討すべき問題がある

●インフレ鈍化が本物でも、景気悪化を招くリスクは排除されない

●米株式相場は、短期的にはインフレ鈍化好感、中期的には景気との両にらみに

●米インフレ鈍化は、ドル高円安の終わりの始まりであり、日本株に影響する

米CPIのでき過ぎ軟化

7月12日に発表された6月の米CPI(消費者物価指数)は、上昇率が予想より低かっただけでなく、一見して中身もインフレ沈静をうかがわせる好結果でした。

発表値は以下の通りです。

全体上昇率

| 市場予想 | 前月実績 | |

|---|---|---|

| 前月比:+0.2% | +0.3% | +0.1% |

| 前年同月比:+3.0% | +3.1% | +4.0 |

コア部分上昇率

| 市場予想 | 前月実績 | |

|---|---|---|

| 前月比:+0.2% | +0.3% | +0.4% |

| 前年同月比:+4.8% | +5.0% | +5.3% |

CPI公表後のメディアなどでの解説では、前年同月比で全体上昇率が+3.0%まで下がったこと、変動の大きいエネルギーと食品を除くコア部分で+5.0%を割り込んだことを、インフレ鈍化の証しとして指摘するものが多かったようです。しかし、前年同月比で評価するのは誤解のもとであることは、筆者がトウシルにて何度も指摘してきたところです。この問題は、今後のCPIの見方にも関わるので、後段で解説します。

しかし、今回のCPIの内容は、私が推奨してきた前月比で見ても、インフレ軟化へ非常に良い結果でした。主な項目のうち、エネルギーは+0.4%、食品は+0.1%、これらを除くコア部分のうち財(モノ)は▲0.1%と、ほとんど無視して良い変化です。そして、インフレ下げ渋りの原因として注目のサービス物価は+1.5%弱と、年率換算しても+2%に届きません。

これらを総合した全体とコア部分の上昇率の公表値は、両方とも四捨五入で丸めて+0.2%になっていますが、詳細にはそれぞれ+0.1804%と+0.1576%です。年率換算して+2.39%、+2.06%と、FRB(米連邦準備制度理事会)目標+2.0%に近い数字です。市場は「インフレの終わりの始まり」かと好感して、沸き立ちました。翌日公表のPPI(生産者物価指数)は、本来この場面でさほど注目度が高い指標ではないのですが、予想より低めの結果が出て、株式相場をフィーバーさせています。

今回のインフレ軟化は本物か

筆者は、市場が経済でも相場でも一つの方向を見いだしたように動き出すと、それが裏切られるリスクを注視するアプローチ法を採用しています。市場、特に株式市場は、いったん上昇が続くと、相場追認で株高の理由を強調するあまり、全てを明るく見てしまうきらいがあります。専らこの相場へのリスク要因を注視して、取るに足りない間は熱狂相場に便乗します。そして、リスク要因が気になり始めたら、高揚した市場で何を言っていようが、その相場から退出するクールな目線を保つのです。

現在はこうしたアマノジャク目線で、今回のインフレ軟化は本物か、を精査しています。判定上難しいのは、サービス業のビジネスにも鈍化の兆しがあるとはいえ、依然堅調であり、求人も旺盛です。それが景気を下支え、インフレ下げ渋りの基本背景と見られてきました。これがにわかに変わったとは思えません。他方で、FRBが急激な金融引き締めを開始して1年以上になり、インフレが鈍化し始めてもおかしくはない頃合いとも言えるのです。

そこで、まず、経済指標を見るテクニカルな視点を二つ確認していきましょう。

1.前年同月比

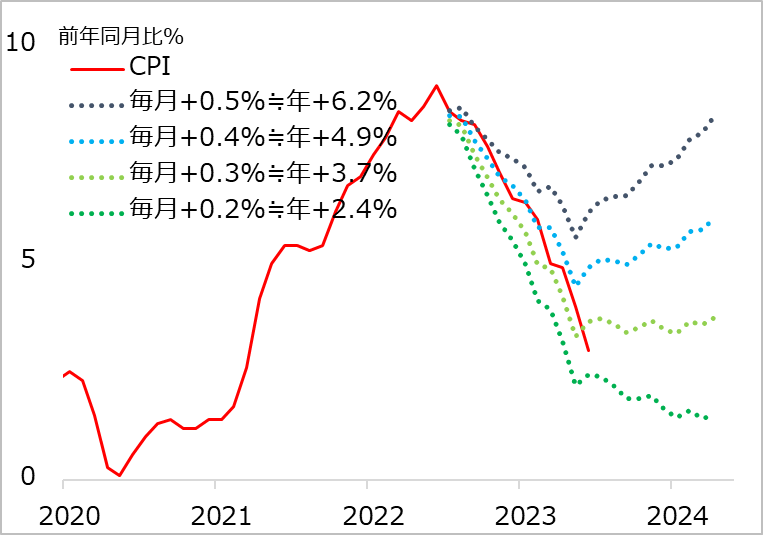

図1は、2022年夏からご紹介しているもので、CPIが今後前月比+0.2%(年率+2.4%)、+0.3%(同+3.7%)、+0.4%(同+4.9%)、+0.5%(同+6.2%)で推移し続けた場合に、前年同月比がどう推移するかを試算したものです。要は、2022年前半のインフレ上昇率があまりにも速く高く上昇したため、これを基準にした前年同月比は、かなりの高インフレが持続しても、低下傾向をたどるということでした。前年同月比を見る時の罠でもある「基準年効果」です。

前年同月比の実績は赤線で最近分までアップデートしています。前月比+0.3%軌道を下回るペースで低下しているのは良い流れと言えます。しかし今後は、2022年後半からインフレ上昇ペースが鈍化したため、前年同月比は前月比+0.3%ペースでは下げ渋ることになります。

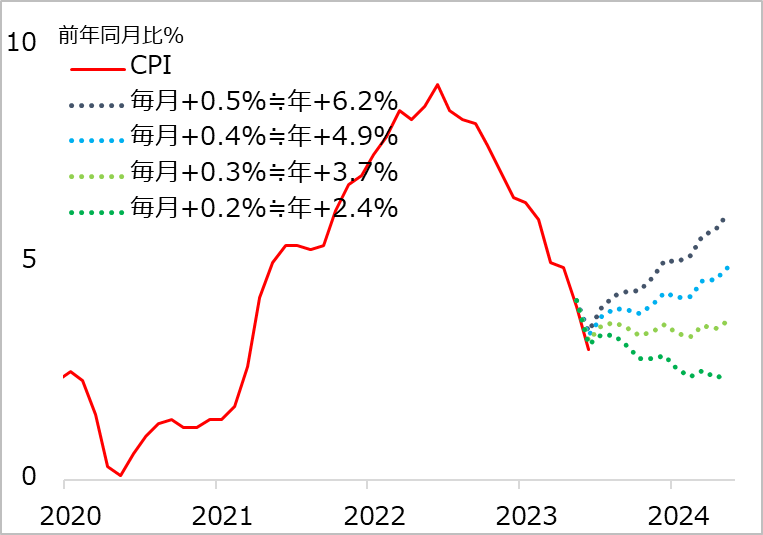

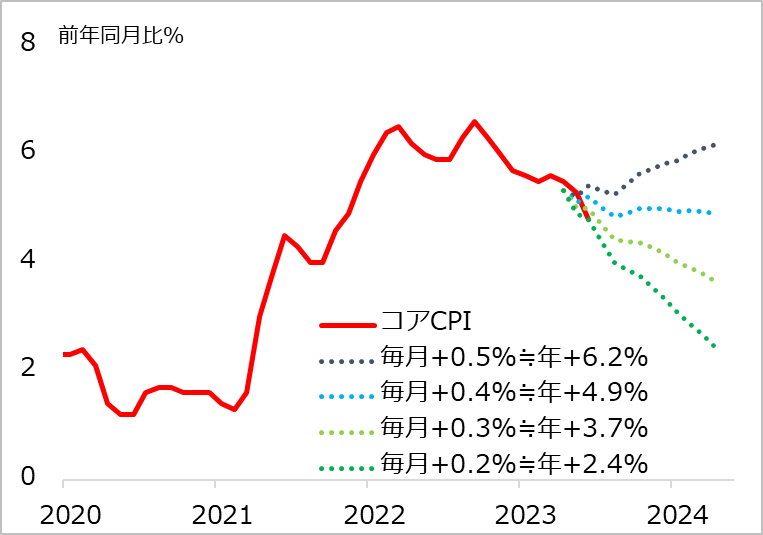

ちなみに、計算の出発点を最近に移したCPI全体が図2、コア部分が図3です。インフレの基調を読む上で重視されるコア部分では、実勢が最近でも高めだったため、これを基準とする前年同月比は前月比+0.3%(年率+3.7%)でも低下し、前月比+0.4%(年率+4.9%)とFRB目標の年+2.0%から程遠くても横ばい推移となります。ちまたの論調は、インフレ鈍化をはやしたい時は、一番都合良く訴えやすい数字を使います。前年同月比の基準年効果と前月比を両方見る注意力は最低限必要です。

図1:米CPI:前月比ペース別の前年同月比(2022年8月試算)

図2:米CPI:前月比ペース別の前年同月比(2023年5月試算)

図3:米コアCPI:前月比ペース別の前年同月比(2023年5月試算)

2.前月比

ただし、前月比にも気になるところがあります。米国ではCPIを含む多くの経済指標に季節調整という統計処理が施されています。これは季節とか月とか、毎年毎年同じパターンで変動する部分を補正して、前月比という瞬間風速的な変化を、年間の基調的な変化と対比して読み取れるようにしているのです。

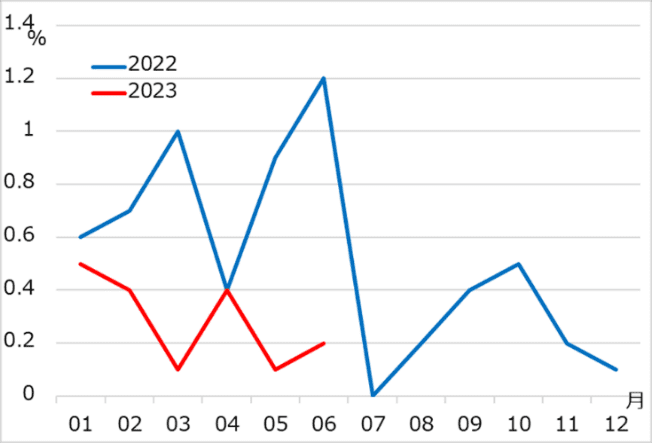

ところが、コロナ禍以降のように、数字の振れがかく乱的に大きくなりすぎると、季節調整値にも影響が出てしまうケースがあります。図4は、インフレが劇的に高下しながら上伸した2022年の前月比の推移と、2023年前半までの前月比の推移を比較していますが、明快な対称性が出ています。前年同月比の基準年効果ではなく、前月比であることをご留意ください。季節調整のゆがみであるならば、8月公表の7月分CPIは、2022年8月に急落しており、季節調整済みの公表値は上振れするかもしれません。

これを予想として強調するほど、強い根拠とは言いません。しかし、筆者はほとんどの現象を数字でしか見ないため、このようなパターンが現れることには一定の留意をするようにしています。

図4:米CPI前月比:2022年 対 2023年

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)