今日の為替ウォーキング

今日の一言

損失で終わることよりも、自分のトレードルールを破る事の方が圧倒的にリスクである

You Shook Me All Night Long

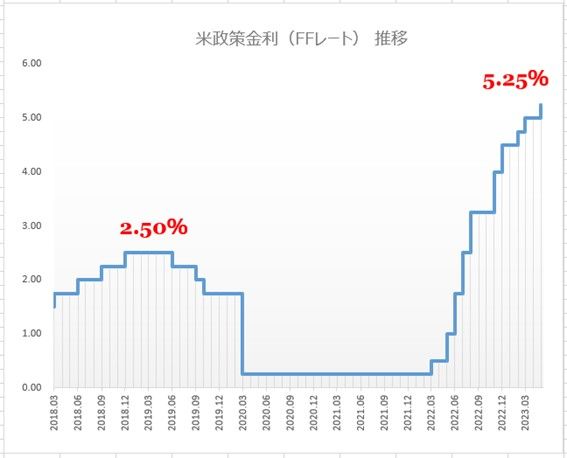

マーケットの注目は、FOMC(米連邦公開市場委員会)が、利上げを終了するのか、それともしないのかということだ。

1年間で5.00%以上の急激かつ大幅な利上げによって、米地銀が破綻するなど金融システムに悪影響も出始めている。FOMCメンバーのなかでも、いったん小休止して累積効果を測定するべきだという意見もあり、今回6月はいったん見送りして、それでもインフレが収まる様子がなければ、7月に再び利上げするというシナリオに傾いているようだ。

しかし、今夜の利上げの可能性も全くのゼロではない。ミネアポリス連銀のカシュカリ総裁は、6月のFOMCで利上げか据え置きかは「五分五分」とし、「6月に1回停止したとしても、それで終わりという合図を出さないことが重要」と述べている。

ただ、米利上げサイクルが終了に近づいていることは確かである。これからのテーマは、「高さ」より「長さ」、つまり「長期間にわたる高金利」をどれだけ続けるのかが焦点になる。

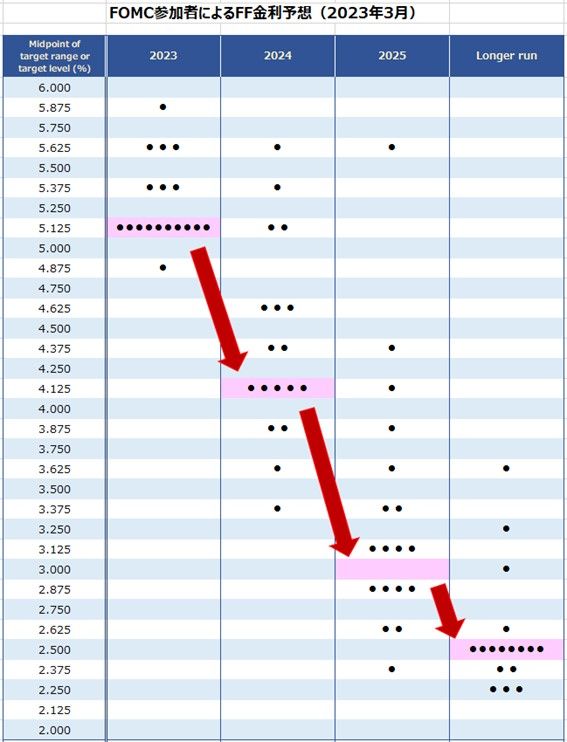

FOMC参加者は、少なくとも今年いっぱいは高金利を維持する考えを持っている。FF金利予想(ドットチャート)によると、2023年末の中心値は5.125%。現在のFF金利の中心値も、5月の0.25%利上げで同じく5.125%まで引き上げられた。

ドットチャートの予想に従うならば、利上げサイクルは5月ですでに完了したことになる。6月は利上げ「見送り」ではなく「休止」で、再利上げというカードをちらつかせつつ、できればそのまま「終了」にもっていきたい。

次にFRBが動く時は、利上げではなく「利下げ」だ。最後の利上げから次の最初の利下げまでの期間は平均約6カ月間というのがFRBのパターンである。年末まで金利を据え置いたあと、来年1月から利下げサイクルに入るというのは、ドットチャートの予想にも合致する。

利上げは、米金利上昇、他国との金利差拡大という意味ではドル高。利下げはその反対で「ドル安要因といわれる。しかし、利下げで米国のリセッションが回避される可能性が高まるという意味では、利下げは「ドル高」要因になる。

今週の注目経済指標

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)