景気の「春」に米ドル買い、「冬前半」に円買い

4月6日掲載「パフォーマンス向上したいなら景気循環を味方につけよ!株式編」では、日経平均株価(225種)への投資において、景気循環をどのように活用していけばパフォーマンスを向上させられるのかお伝えしました。

では、ドルと円への投資の場合はどうなのでしょうか?分析してみると、日経平均株価への投資と同じタイミングで良いのかというと、そうではなく、少しタイミングをずらしたほうが、パフォーマンス向上につながる形になっています。

景気循環を活用してドルと円に投資をするとしたらどのようなタイミングが良いのか、今回は、その点についてお伝えしていきたいと思います。

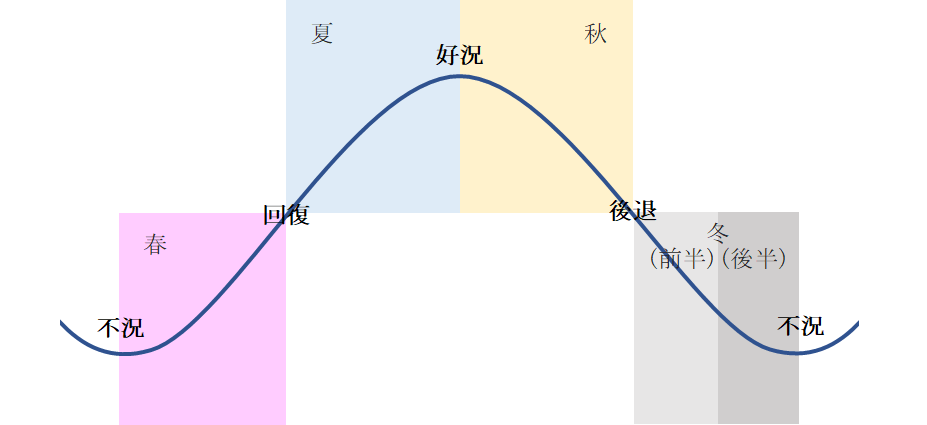

「パフォーマンス向上したいなら景気循環を味方につけよ!株式編」でもお伝えしましたが、私は、景気循環と株価との関係を図1のように捉えています。不況の中で株は上昇し始め、景気回復から好況にかけて大きく上昇、その後、好況の中で下げ始め、景気後退で下落し、不況を迎えるという循環を、おおむね3年半のサイクルで繰り返しています。

(図1)景気循環における株価のイメージ

そして、景気と株価の関係における局面を「春」「夏」「秋」「冬」という季節になぞらえています。

日経平均への投資においては、「冬(後半)」になったら買い、「秋」になったら売ることでパフォーマンス向上につながっていましたが、ドルと円についてはどうでしょう。それは、それぞれ一つ後ろにずらした「春」になったら米ドルを買い、「冬(前半)」になったら円に戻すというタイミングの取り方が、パフォーマンス向上につながる形となっています。

その「冬(後半)」から「春」、「秋」から「冬(前半)」への変わり目をどう定義しているのかについて、ご紹介していきましょう。

ドル底値圏は「冬(後半)」から「春」に変わるタイミング

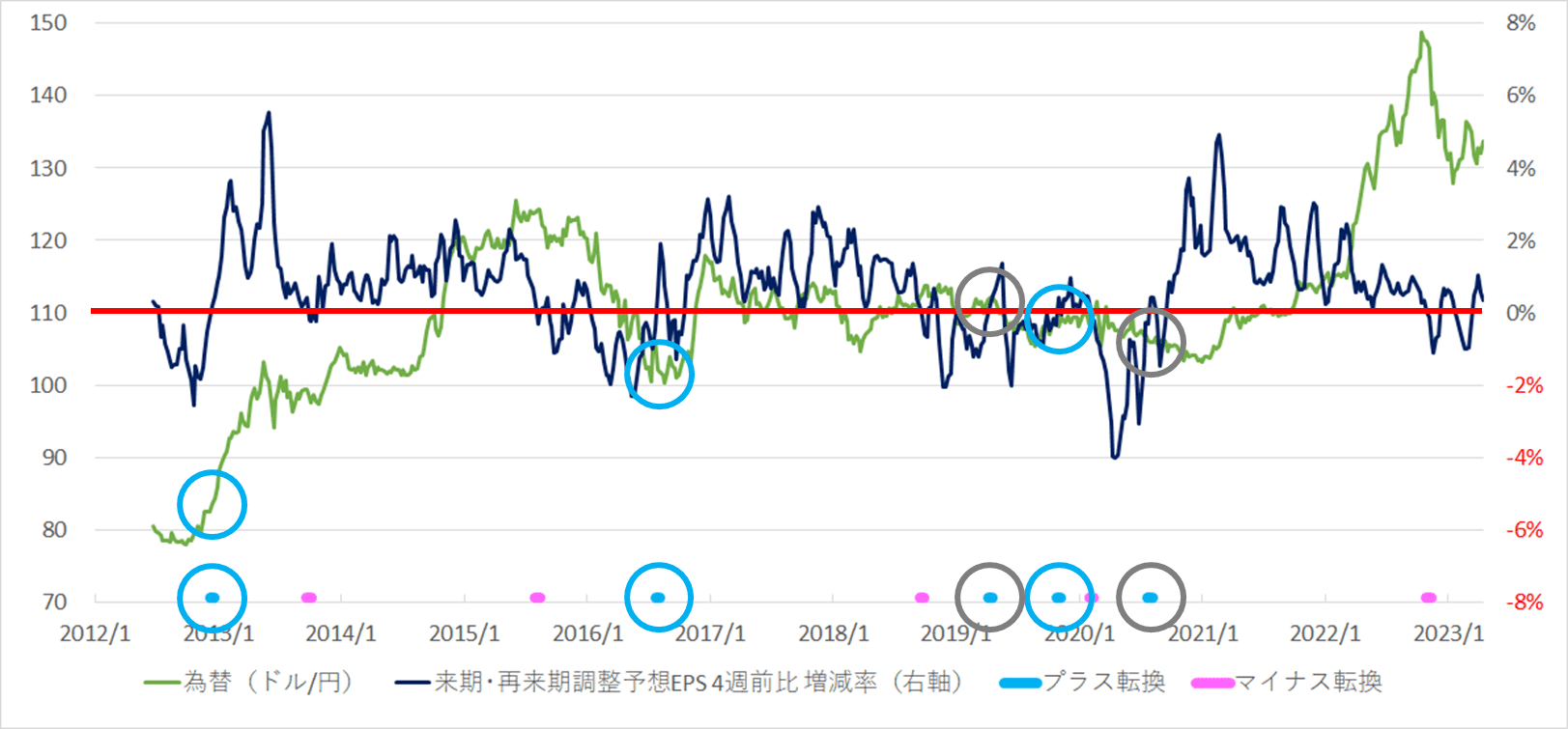

ドルの底値圏を捉える「冬(後半)」から「春」に変わるタイミングとして、私がみている指標は、独自分析になりますが、日経平均の予想EPS(1株当たり利益)の4週前比増減率です。

(グラフ1)ドル/円為替と日経平均の予想EPSの4週前比増減率(1)

出所:ドル/円為替はYahooファイナンスの公表データを基に作成、予想EPSはIFIS提供データよりマネーブレインが独自分析し作成

グラフ1において丸印で示したところは、3カ月以上マイナスが続いた後にプラス転換した時期です。そのうち、青丸は「冬(後半)」にプラス転換した時期で、この青丸を「冬(後半)」から「春」に変わる時期と定義付けしています。青丸は企業業績が良くなってくる最初のシグナルです。この青丸のタイミングとドル/円、景気循環の関係は次のようになっています。

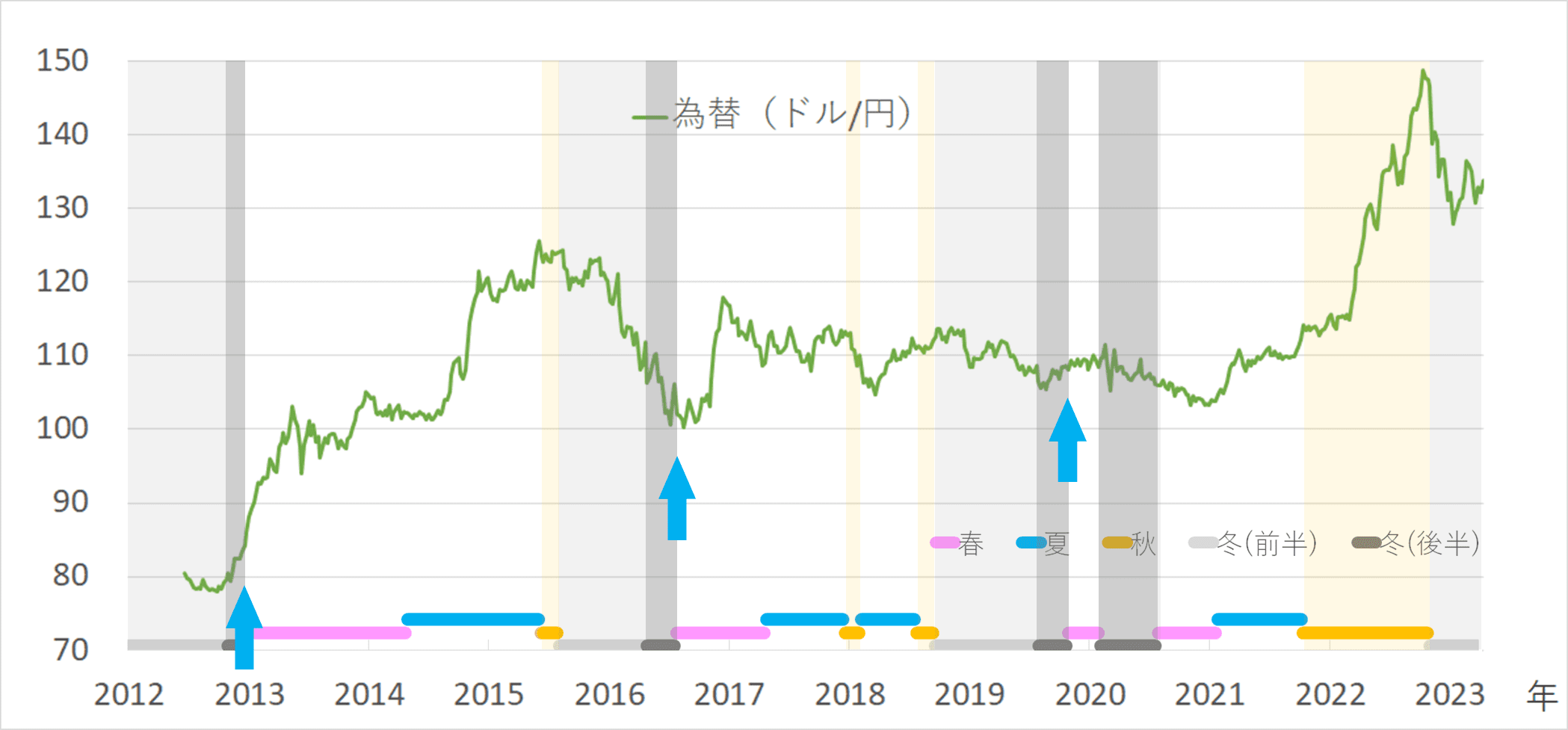

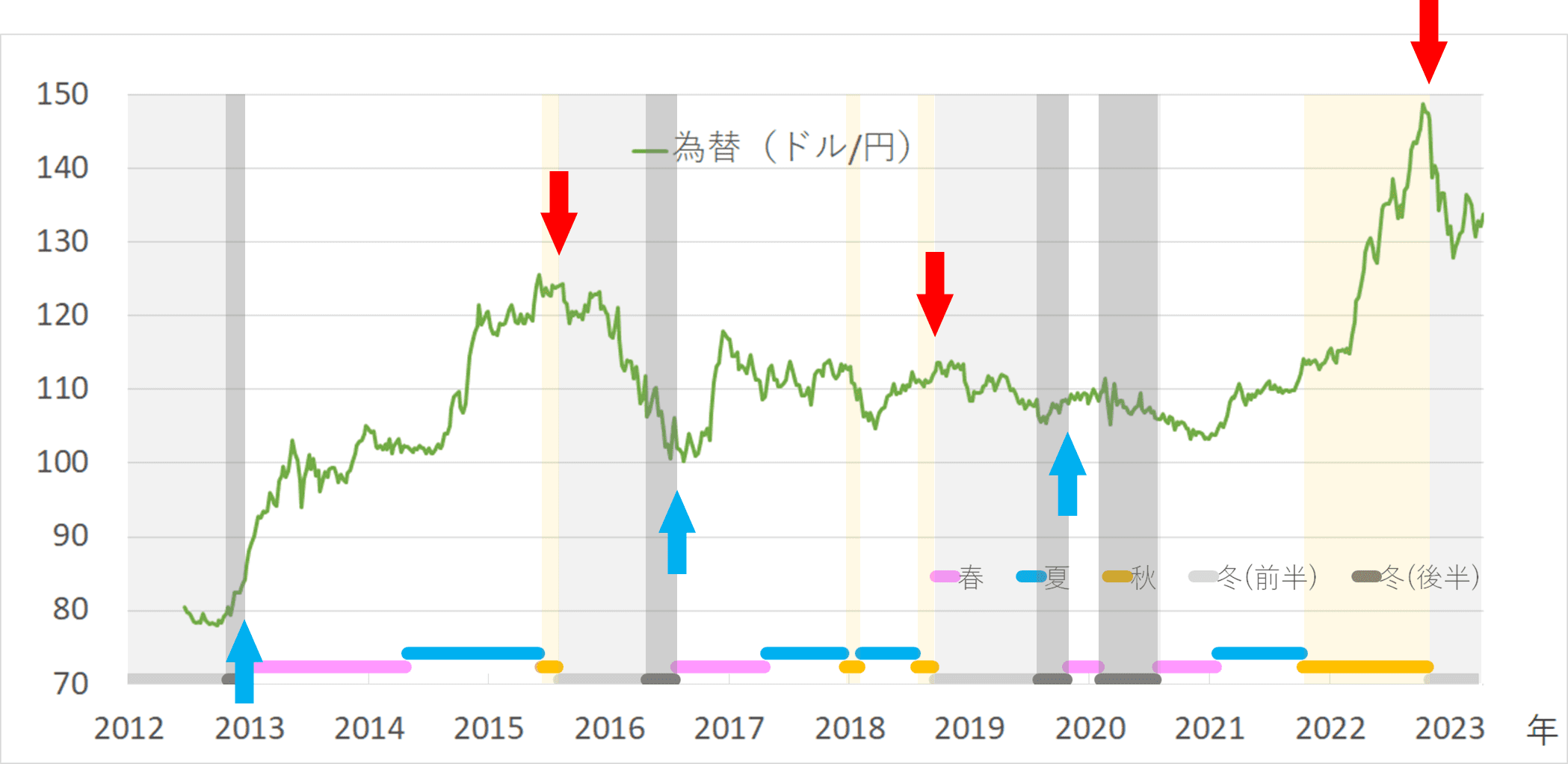

(グラフ2)ドル/円の景気循環における買いタイミング

出所:ドル/円為替はYahooファイナンスの公表データを基に、景気循環はマネーブレインが独自分析し作成

青矢印とドル/円の関係をみると、ドルが上がる前段階の底値圏をおおむね捉えられていると言えるでしょう。このため、青矢印を、米ドルを買うタイミングとしています。

ドル天井圏は「秋」から「冬」に変わるタイミング

一方のドル/円の天井圏を捉える「秋」から「冬(前半)」に変わるタイミングについても、同じく日経平均の予想EPSの4週前比増減率をみていて、こちらは、プラスからマイナスに転じた時期に着目しています。

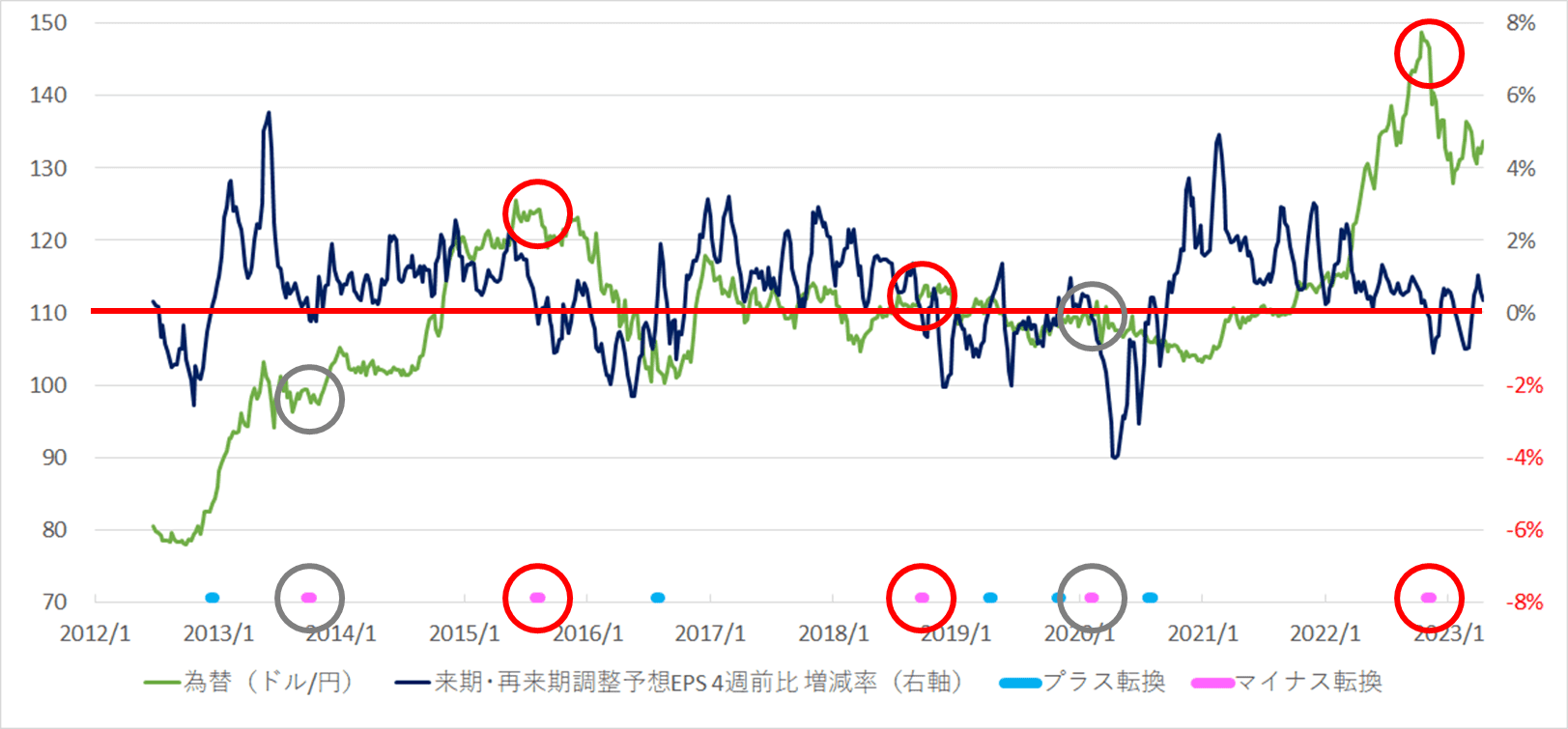

(グラフ3)ドル/円為替と日経平均の予想EPSの4週前比増減率(2)

出所:ドル/円為替はYahooファイナンスの公表データを基に作成、予想EPSはIFIS提供データよりマネーブレインが独自分析し作成

グラフ3において丸印で示したところは、3カ月以上プラスが続いた後にマイナス転換した時期です。そのうち、赤丸は「秋」にマイナス転換した時期で、この赤丸を「秋」から「冬」に変わる時期と定義付けしています。この赤丸は青丸とは逆で、企業業績に悪化のきざしが出てくる最初のシグナルと言えます。

グラフ2に、赤丸で示した時期を赤矢印で加えると次のようになります。

(グラフ4)ドル/円の景気循環における売買タイミング

出所:ドル/円為替はYahooファイナンスの公表データを基に、景気循環はマネーブレインが独自分析し作成

このグラフから、ざっくりとした見方ではありますが、米ドルに投資をする上で、青矢印で米ドルを買い、赤矢印で円に戻したら、資産が増えていきそうに思えるのではないでしょうか?

ドル買い狙うなら、来年1月下旬か4月下旬か

ドル/円を対象にして、グラフ4における青矢印のタイミングで米ドルを買って、赤矢印のタイミングで円に戻すということを行ったらどうなるかについて検証してみましょう。

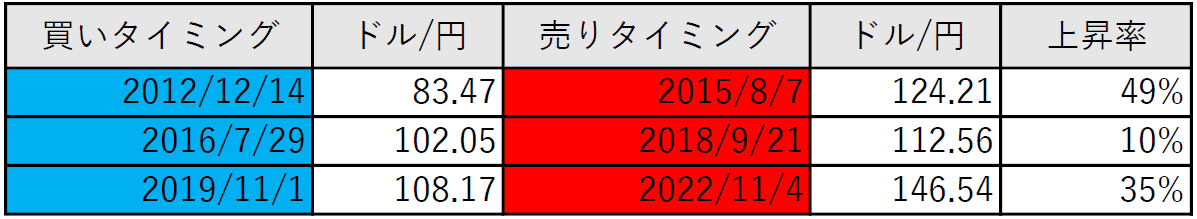

(表2)売買タイミングにおけるドル/円と上昇率

*売りタイミングは、グラフ4「ドル/円の景気循環における売買タイミング」において赤矢印で示した日

出所:ドル/円為替はYahooファイナンスの公表データを基に、マネーブレインが作成。

この10年における3回の景気循環において、累計で2.2倍(=1.49×1.1×1.35)になっています。ちなみに、2012年12月14日(83.47円)から2023年4月14日(133.77円)までのドル/円の上昇率は、1.6倍となっているので、青矢印で米ドルを買い、赤矢印で円に戻すことによって、パフォーマンスをより向上させることができています。

加えて、赤矢印から青矢印の間の円高局面も避けることができています。

では、次に注目するタイミングについてですが、昨年11月4日に赤矢印のタイミングが現れているので、青矢印の「春」はいつ現れるのかということになります。現在は「冬(前半)」に位置していて、「冬(後半)」は10月下旬か、来年1月下旬とみています。

過去においては「冬(後半)」はおおむね3カ月程度となっているので、現時点でざっくりと推測すると、「春」になるのは来年1月下旬か4月下旬あたりかとみています。

景気循環は約3年半のサイクルで動いています。このように、景気循環を味方につけて、「春」になったら米ドルを買い、「冬(前半)」になったら円に戻す。これをたんたんと繰り返し行っていくことによって、単純に米ドルをずっと持っているよりも資産を増やしていくことができると私は考えています。

投資はあくまでも自己責任で。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)