今回の銀行不安は「金融危機」に至っていない

米欧の銀行不安を発端に、「リーマンショック級の金融危機が再来する」と恐れる悲観論が浮上しました。そこで、過去の金融危機の状況と今回の事象について「信用市場の悪化度合い」と「ドルの調達コストの上昇」の両面で比較したいと思います。

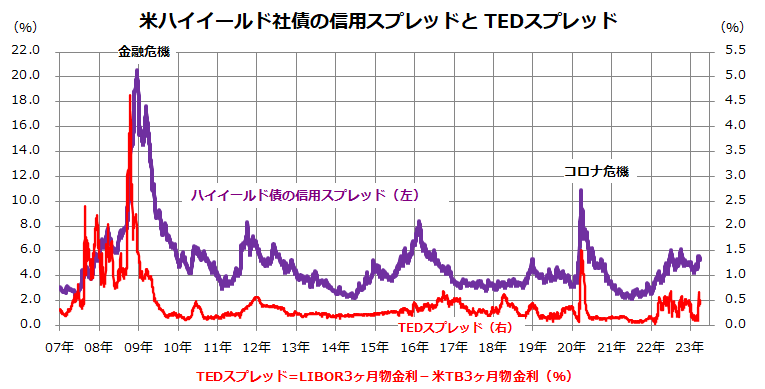

図表2は、ハイイールド債(高利回り社債)市場の平均信用スプレッドと、ドルの調達コストを示す「TEDスプレッド」の水準を、2008年(金融危機=リーマンショック)や2020年(コロナ・パンデミック)当時と比較したものです。

TEDスプレッドとは、LIBOR(ロンドン銀行間取引)3カ月物金利から3カ月物米国短期国債金利を差し引いた値で、信用不安や資金繰り不安が高まるとドル需要が強まりTEDスプレッドは上昇します。

ハイイールド債の発行企業には「非投資適格」に格付けされている企業が多く、2008年や2020年は事業継続の危機に直面しました。特にリーマンショック時(2008年)には、金融機関を中心に信用危機と流動性危機が同時的に発生し、株価の暴落につながりました。

<図表2:米国市場で警戒された信用リスクと流動性リスクの上昇>

図表2でみるとおり、最近はハイイールド債の信用スプレッドもTEDスプレッドも上昇しましたが、2008年の金融危機時や2020年と比較するとその上昇水準(悪化度合い)は限定的にとどまっています。

2008年当時は、サブプライム関連の不良債権拡大で投資銀行を中心に金融機関が連鎖的な経営危機に直面しましたが、今回の銀行不安は「リーマンショック級」に至ってはいません。銀行不安の先行きにいまだ予断は許されませんが、今回の事案が世界的な「金融危機」に発展するとの悲観論には違和感があります。

金利の安定見通しを反映した業種物色に注目

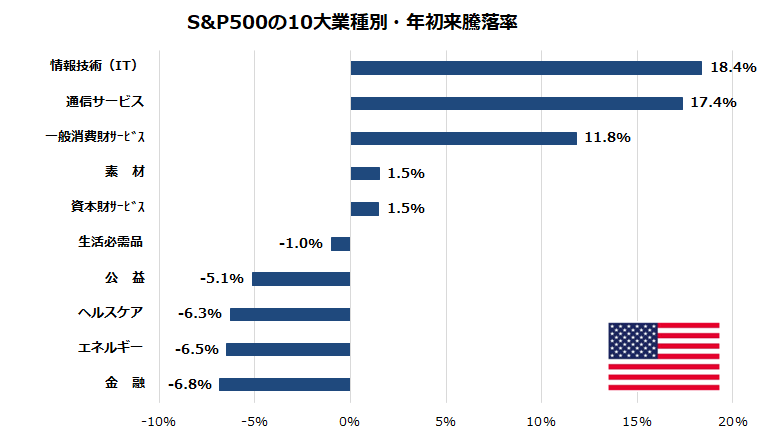

今回の銀行不安が昨年春以降の利上げ累積効果とともに、米景気見通しに悪影響を与えることは否定できません。一方、そうした見通しによる債券市場金利の低下が株式市場におけるセクター(業種)別の強弱に影響を与えている可能性はあります。図表3は、S&P500業種別株価指数の「年初来騰落率」を高い順(降順)に示したものです。

総じて、「金融」や「エネルギー」が不調であるのに対し、「IT(情報技術)」や「通信サービス」が優勢であることがわかります。ITにはアップルやマイクロソフトにエヌビディアなどの半導体銘柄が含まれ、通信サービスにはアルファベットやメタ・プラットフォームズなどが含まれています。

これらのセクターは、米国市場で「テック株」と総称されます。テック株の優勢は、FRBによる金融引き締めと債券金利上昇の影響を被り昨年下落した反動(自律反発)とも考えられますが、債券金利のピークアウト感も支援要因とみられます。

民間エコノミストによる予想平均によると、実質GDP(国内総生産)成長率(米国の場合は前期比年率換算成長率が標準)について、第3Q(7-9月)にマイナス成長が見込まれています(Bloomberg集計)。ディスインフレ(物価上昇率の減速)傾向や銀行不安の影響も相まって、先物市場では政策金利見通しが切り下がっています。

こうした状況を反映した債券金利の低下や安定がテック株の持ち直しを下支えしている可能性があります。米国市場でグロース株の中心を担うテック株の復調が鮮明となれば、東京市場や世界市場のグロース株持ち直しに寄与するものと考えられます。

<図表3>米国市場の業種別・年初来騰落率に格差

▼著者おすすめのバックナンバー

2023年3月24日:FRBは米国株の敵か味方か:市場は景気鈍化を警戒

2023年3月17日:株式市場は銀行不安を乗り越えるか:長期投資の姿勢を変えず

2023年3月10日:押し目狙いの米国株は?主力銘柄の騰落率ランキング

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)