※この記事は2021年11月15日に掲載されたものです。

Q5 人生設計(ライフデザイン)はどうイメージする?

A5 リスクや老後を含め、ライフイベントを想定しよう!

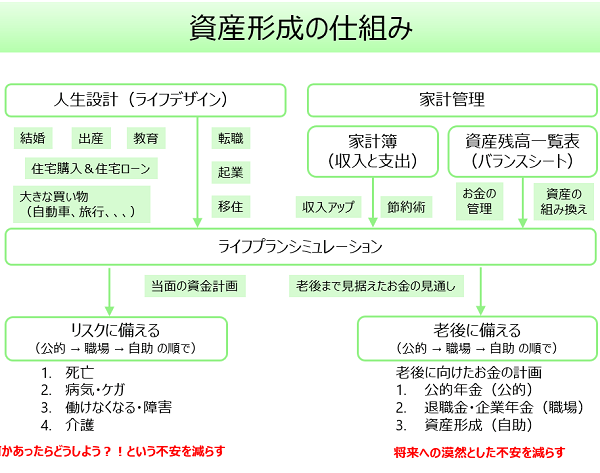

資産形成入門の最後に、「資産形成ハンドブック」で考える「資産形成の仕組み」をご説明します。

まずは次の図をご覧ください。

大きく分けると、次の5つに分けることができます。

- 人生設計(ライフデザイン)

- 家計管理

- ライフプランシミュレーション

- リスクに備える

- 老後に備える

一つずつご説明させていただきます。

人生設計(ライフデザイン)

人生設計(ライフデザイン)は、一言で言えば、

どんな人生を送りたいか

ということです(資産形成の仕組みの左上の部分)。

- どんな仕事をして、どんな場所のどんな家に住みたいか

- どんな家族を持ち、どんな友達を持ちたいか

- どんな趣味や余暇を過ごしたいか

などです。

これは誰かから与えられるものではありません。みなさん一人ひとりがどう生きていきたいか、という部分です。

といっても、最初は難しいと思いますので、まずは現在の状況をもとに、将来どんなふうにしていきたいかを少しずつでも考えていきましょう。

家計管理

家計管理は、比較的わかりやすいと思います(資産形成の仕組みの右上の部分)。

日々の収入と支出(家計簿)、資産として何をどのくらい持っているか(預貯金、有価証券、保険、不動産など)を確認しておきましょう、ということです。

思い描く人生を生きていくために、先立つものがあるのかないのか、最初に確認しておきましょうということです。

そして、足りないのであれば、それをどのように補っていくか、具体的に考えていくことが重要です。

ライフプランシミュレーション

人生設計(ライフデザイン)と、家計の状況が確認できたら、いよいよライフプランシミュレーションです(資産形成の仕組みのまん中の部分)。

思い描く人生設計に沿って、お金を稼ぎ、お金を使っていった場合に、10年後や30年後といった長期的な視点で考えて、お金の面では問題ないのか、確認することができます。

ここでは概要だけご説明いたします。

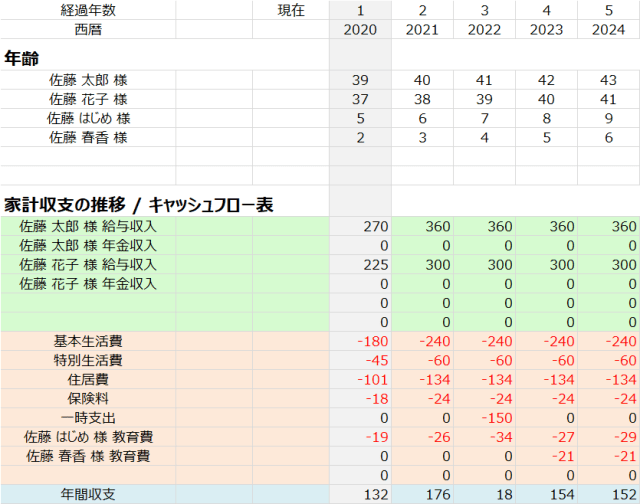

以下のような表を作成し、家族構成や今後の収入、支出を入力していきます(ここでは5年分だけですが、実際には20~30年など長期にわたって作成します)。

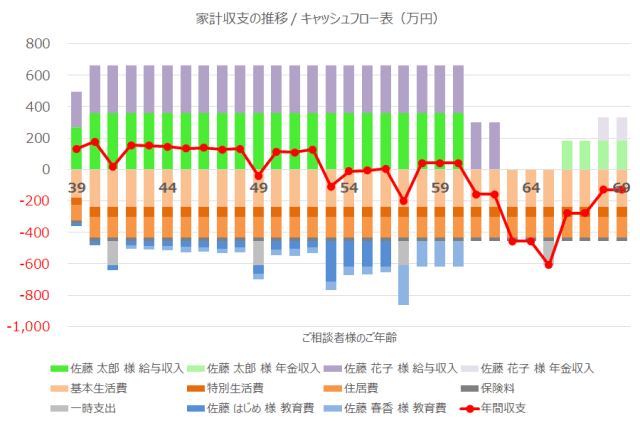

その結果をグラフにすると、以下のように、毎年の収入、支出、そして年間収支がどのように推移していくかが一目瞭然です。

50代では教育費負担が重くなりそう、定年退職後は生活費を落とさなかったら大きな赤字になりそう、といったことが明確になるかと思います。

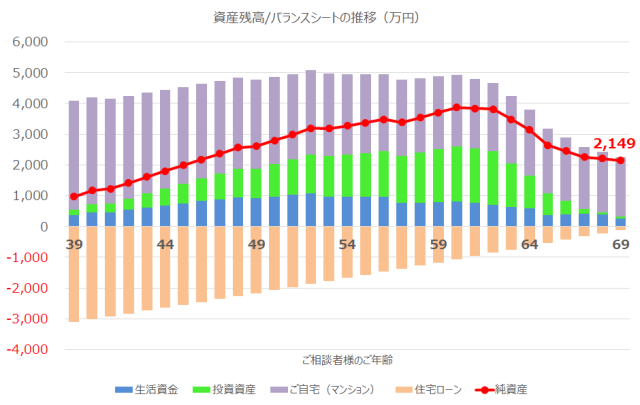

そして、長期的に資産がどのように推移していくのか、例えば、30年後の69歳の時点でどのくらいお金が残っていそうか、といったことを確認することができます。

ライフプランシミュレーションは、精緻に予測するというものではなく、だいたいこんな感じになりそうだ、といったイメージを大まかに掴むために行うものです。

例えば、ライフプランシミュレーションをやってみた結果、30年後にはかなりお金が余ってしまいそうだ(うれしい悲鳴!)ということがわかれば、日々の生活はもう少しゆとりを持ってもよいだろう、ということになるでしょう。

一方、このままのペースでいくと、30年どころか、20年後にはお金がなくなってしまいそうだ(悲痛な悲鳴!)、ということがわかった場合、転職して収入アップを図る必要がありそうだとか、ふだんからもっと支出を抑えていかないとまずそうだ、ということになるかもしれません。

このように、長期的なお金の見通しを確認するには、ライフプランシミュレーションがとても役に立つのです。

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[1-5]人生設計(ライフデザイン)はどうイメージする?【FP・横田健一の資産形成ハンドブック】](https://m-rakuten.ismcdn.jp/mwimgs/6/8/550/img_686742e6ee0c85bd28bfc2121a38242d66114.png)

![[8-6]どう投資するのが楽でトク?【FP・横田健一の資産形成ハンドブック】](https://m-rakuten.ismcdn.jp/mwimgs/2/b/356m/img_2b61895943de8240ac681e835f9d31e945161.jpg)

![[8-5]何に投資すれば安心なの?【FP・横田健一の資産形成ハンドブック】](https://m-rakuten.ismcdn.jp/mwimgs/7/e/356m/img_7e820ef4622f3f8688b630bc2215e4db45160.jpg)

![[8-4]投資信託ってどうやって利益を出している?【FP・横田健一の資産形成ハンドブック】](https://m-rakuten.ismcdn.jp/mwimgs/3/2/356m/img_3218a3170668a19717c85cc32bba51d745083.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)

![[動画で解説]決算レポート:TSMC(業績好調。AI半導体が業績を牽引)](https://m-rakuten.ismcdn.jp/mwimgs/4/b/160m/img_4b5d176e44aa18edfd6f943116cf913866252.jpg)

![[動画で解説]「大荒れ予想のドル/円相場、円高と円安のメドは?」FXマーケットライブ](https://m-rakuten.ismcdn.jp/mwimgs/2/5/160m/img_25f61f5ad00c58af7a9ccb3048e449a243941.jpg)