毎週金曜日午後掲載

本レポートに掲載した銘柄:ASMLホールディング(ASML、アムステルダム、NASDAQ)、アプライド・マテリアルズ(AMAT、NASDAQ)、シノプシス(SNPS、NASDAQ)、レーザーテック(東証プライム、6920)、東京エレクトロン(東証プライム、8035)、アドバンテスト(東証プライム、6857)、ディスコ(東証プライム、6146)

2023年の半導体設備投資と半導体製造装置セクター

1.半導体デバイスセクターは2022年10-12月期から生産調整に入った

1)半導体ブームのピークと底を見極め、次の回復期を予想する

今回は、2023年の半導体設備投資と半導体製造装置セクターを展望します。

まず、半導体デバイスセクターの現状を確認します。グラフ1は世界半導体出荷金額(3カ月移動平均)を表したものです。単月ではなく3カ月移動平均にすると、グラフが滑らかになるためトレンドをつかみやすいです。3カ月移動平均では世界半導体出荷の直近ピークは2022年5月であり、そこから下降局面入りしました。

より詳細に世界半導体出荷金額を単月ベースで見ると、前回の半導体ブームのピークは2018年9月448.4億ドルで、大底を付けたのが2019年4月307.2億ドルでした。ピークから大底まで出荷額は31.5%減と大きな減少になりました。これは前回ブームがNAND型フラッシュメモリを使ったSSDがスマートフォン、パソコン、そしてデータセンターの記録媒体として大量に使われ始めたことによるメモリブームであったことによります。市況変動の大きいメモリは、ブームが終わると数量減少と価格低下が同時に起こるため、出荷金額の減少率が大きくなる傾向があるのです。

グラフ1 世界半導体出荷金額(3カ月移動平均)

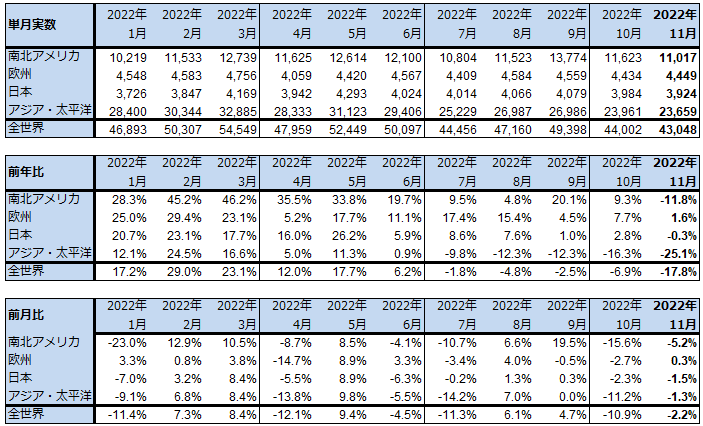

表1 世界半導体出荷金額(単月)

出所:WSTSより楽天証券作成。

2)2022年12月期末にTSMCは生産調整に入った

今回の半導体ブームのピークは、単月では2022年3月545.5億ドルです。そこから2022年11月430.5億ドルまで21.1%減となりました。

前回のピークから底までの31.5%減に倣えば、あと約10%減で大底に達することになります。ただし、今回のブームが価格変動の小さい高性能ロジック半導体中心のブームであることを考えると、減少率自体はいいところまできた可能性もあります。一方で、アメリカ、中国などの景気後退による民生品向け汎用ロジック半導体の減少も起きているため、ここからさらに減少する可能性もあります。

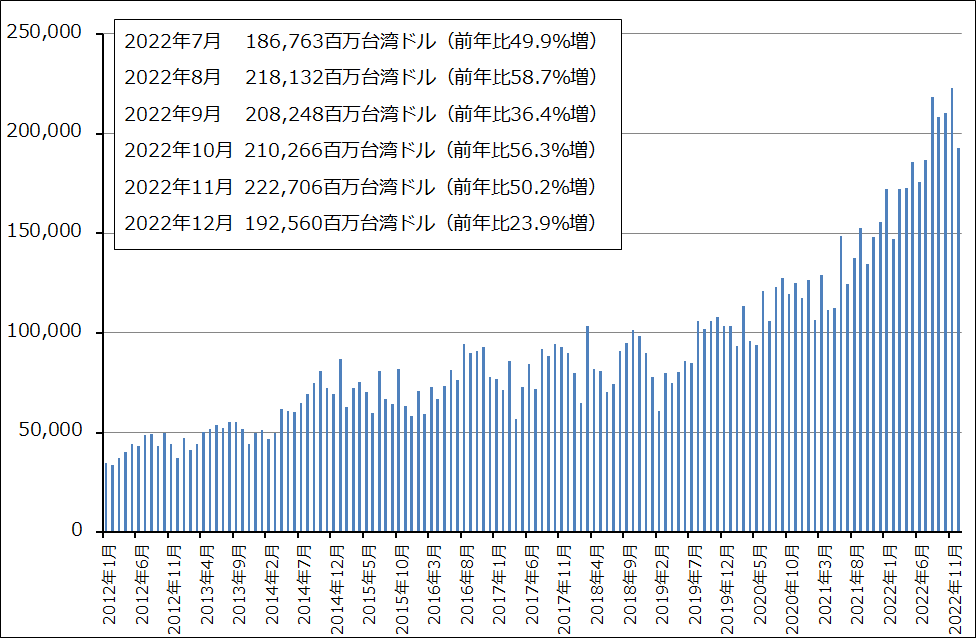

世界のファウンドリ(半導体受託生産業者)市場で過半数のシェアを持つTSMCの2022年12月期4Q決算カンファレンスによれば、TSMCのドルベース売上高は2022年12月期4Q(以下前4Q)に前3Q比1.5%減少しました。月次売上高を見ると、2022年11月に過去最高売上高を達成した後、12月に減少しているため、このころから生産調整が始まったと思われます。

TSMCの2023年前半のドルベース売上高は一桁台半ばから後半の前年比減収になる見込みです。そして、回復は2023年後半になると予想されます。顧客の在庫調整に伴ってTSMCも生産調整を行うためです。

TSMCに半導体を生産委託しているAMD、エヌビディアは、2022年春から夏にかけてパソコン用CPU、GPUの大規模な在庫調整に入りました。パソコン販売の減少と暗号資産マイニングの減少に対応したものです。この効果によって、パソコン用CPU、GPUの市場が2023年1-3月期または2023年4-6月期に底打ちする可能性があります。

あとは、民生品(スマートフォン、家電など)向けロジック半導体(10~20ナノ台から昔の汎用ロジック半導体)の在庫調整がいつ終了するかです。

なお、DRAM、NANDは、マイクロン・テクノロジーが2022年8月期4Q(2022年6-8月期)から在庫調整を行っています。今後の焦点はサムスン電子がDRAM、NANDの在庫調整に取り組むのかどうかですが、これについては1月下旬に予定されるサムスン電子の決算発表を待つ必要があります。

このように見ていくと、2023年前半のどこかで(2023年1-3月期か4-6月期)、半導体デバイス市場は底打ちすると予想されます。

グラフ2 TSMCの月次売上高

3)半導体デバイス市場の回復は2023年後半からか

2023年後半は、半導体デバイス市場は回復期から再成長に向かうと予想されますが、牽引役は、まず、2022年年末から2023年にかけてAMD、インテル、エヌビディアから発売されているデータセンター用新型CPU、GPUです(これについては、2023年1月6日付け楽天証券投資WEEKLY「2023年の半導体デバイスセクターを展望する」を参照)。データセンター投資はアメリカの景気後退に伴い新設は鈍っていますが、中身であるサーバー、通信機器の入れ替えは盛んです。各社の新型CPU、GPUが好調に売れるようであれば、データセンター用半導体が回復を牽引することになると思われます。

また、TSMCは2022年12月期4Q後半から、サムスン電子は2022年12月期2Qに3ナノの量産(ウェハ投入)を開始しましたが、需要が強く、TSMCの場合は生産能力を上回る需要があります。当面の主力分野はスマートフォンと思われますが、3ナノも次の回復期の牽引役となると思われます。

インテルの動きも重要です。インテルの今の生産ラインの主力は10ナノ(インテルの10ナノはTSMC7ナノに相当する部分もある10ナノであるとインテルは言っている)ですが、最新の7ナノライン「インテル4」を現在構築中です。このラインを使った次世代パソコン用CPU「メテオレイク」(開発名)が2023~2024年に発売されると言われています。また、2023年1月からサーバー用新型CPU(開発名「サファイア・ラピッズ」)を発売しました(生産は10ナノ)。インテルは顧客の数が多いため(CPU市場におけるシェアは70~80%)、メテオレイク、サファイア・ラピッズの売れ行きがCPU市場を活性化する可能性があります。これはAMD、エヌビディアにとってもよい影響をもたらすと思われます。

また、メテオレイクはDRAMの新規格DDR5が標準搭載されるのではないかとも言われています。その場合、メテオレイク出荷によって、DRAMが市況が大きく下がっているDDR4からDDR4の約2倍の価格のDDR5に転換することができるため、DRAM市場が回復へ向かう可能性があります。

分野別に見ると、次の半導体ブームで重要なのは自動車です。EVだけでなく、いよいよ完全自動運転の時代が到来しつつあります。完全自動運転車は高度な自動運転用AIを駆動するため、一桁ナノのCPU、GPUを搭載する必要があります。これについては、2022年11月の報道でTSMCがテスラから4ナノまたは5ナノの次世代完全自立走行チップを受注したと報じられました。納入開始時期は不明ですが、自動車は最先端半導体の大きな市場になると思われます。

2.半導体設備投資は2023年前半に前年割れか。ただし、2024年、2025年は過去最大規模の半導体設備投資が起こる可能性がある。

1)半導体製造装置市場は2022年9月にピークを付け下降中

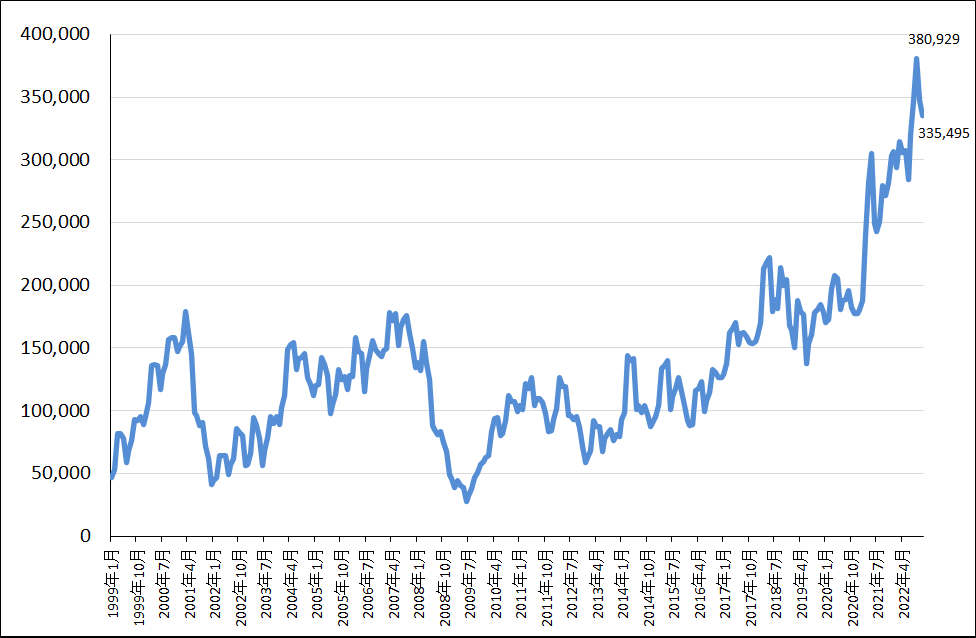

グラフ3は日本製半導体製造装置販売高の3カ月移動平均です。2022年9月にピークを付け、現在下降中です。

これは2022年10月から対中国半導体輸出規制が強化され、14または16ナノ半導体などを製造する際に使う半導体製造装置の対中輸出が禁輸となったためです。また、DRAM、NANDの市況が下落し続け、需要も減少したため、マイクロン・テクノロジーなどのメモリメーカーが設備投資を減らしていることも影響しています。

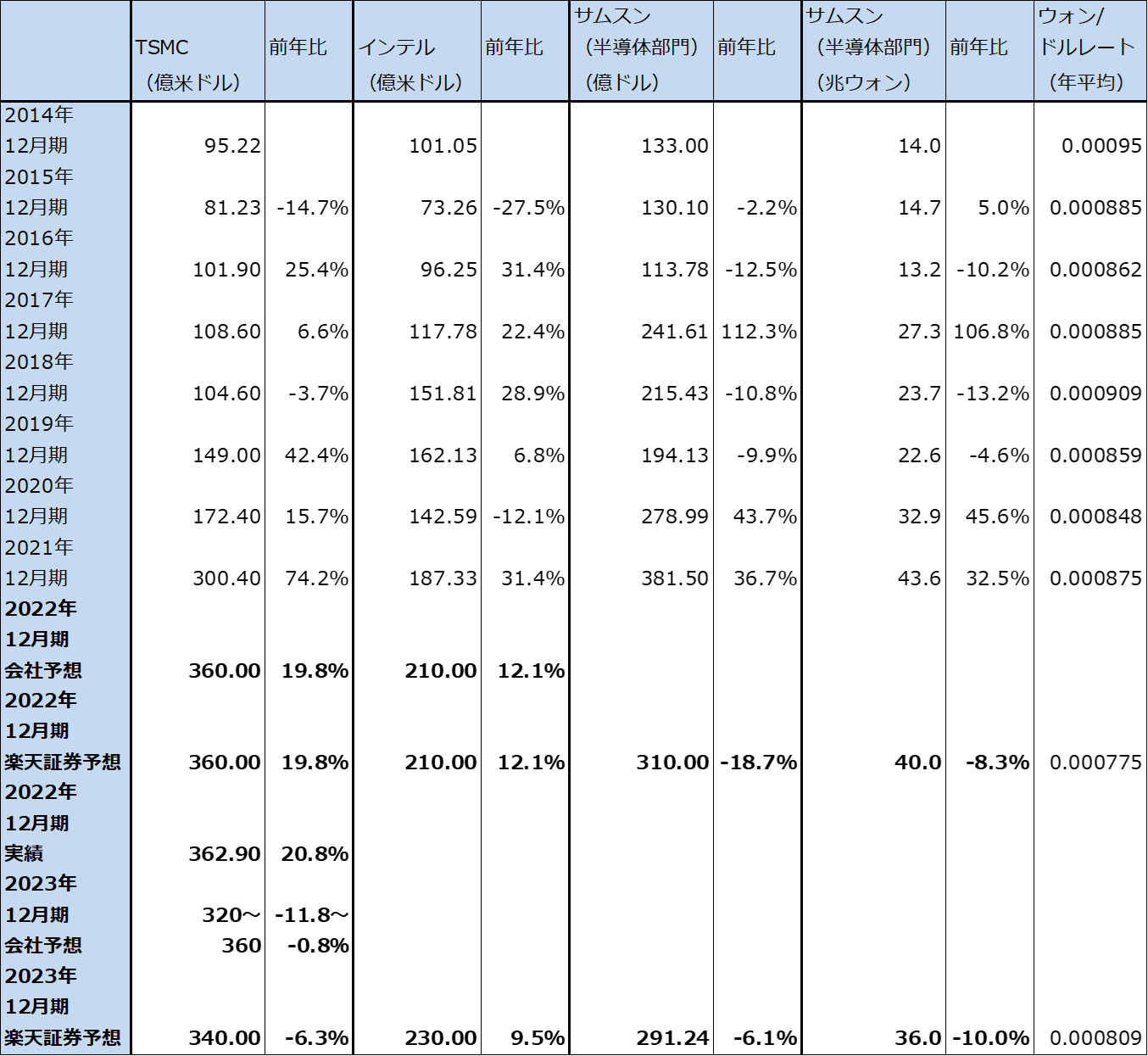

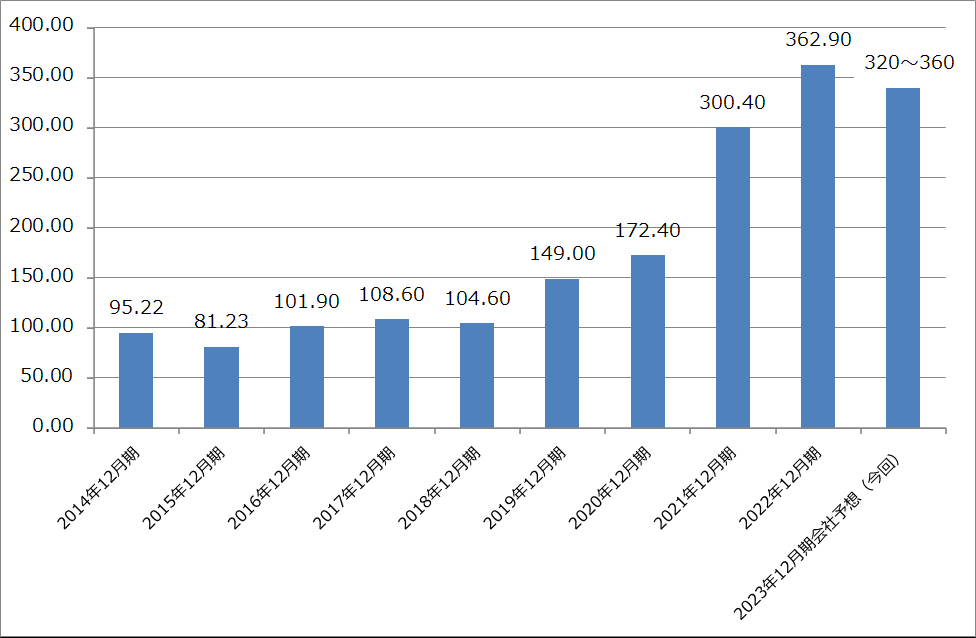

また、TSMCも最先端の3ナノ、5ナノ、特に3ナノの設備投資を増強すると思われますが、7ナノから昔の微細化世代の中で、スマートフォン、パソコン、家電などの民生用半導体向け設備投資は削減すると思われます。ただし、産業機器向けや自動車向け半導体は好調です。TSMCの2023年12月期設備投資予想は320~360億ドルですが、これは2022年12月期の362.9億ドルより減るものの、2021年12月期の300.4億ドルより多い高水準な設備投資になります。TSMCによれば、2023年12月期の設備投資の約70%が高度プロセス技術(3ナノ、5ナノの増産投資か)、約20%が特殊技術、約10%が高度パッケージングや大量生産技術に振り向けられる見込みです。

サムスンの半導体設備投資計画はわかりませんが(非公表の年が多い)、2023年12月期はメモリ向けが減り、ロジック・ファウンドリー事業向けは増えると思われます。全体ではサムスンの2023年12月期半導体設備投資は前年比一桁減になると予想されます。

インテルは最新鋭の7ナノ生産ライン「インテル4」の稼働開始が予想されるため、2023年12月期設備投資は前年比横ばいか一桁%の増加が予想されます。

グラフ3 日本製半導体製造装置販売高(3カ月移動平均)

表2 日本製、北米製半導体製造装置の販売高(3カ月移動平均)

出所:日本半導体製造装置協会、SEMIより楽天証券作成

注:SEMIが2022年1月から北米製半導体製造装置販売高の月次プレスリリースの発行を取りやめたため、2022年1月以降の北米製販売高は空欄となっている。

表3 大手半導体メーカーの設備投資

注:1ウォン=0.1039円、1ウォン=0.000809ドル。

グラフ4 TSMC設備投資

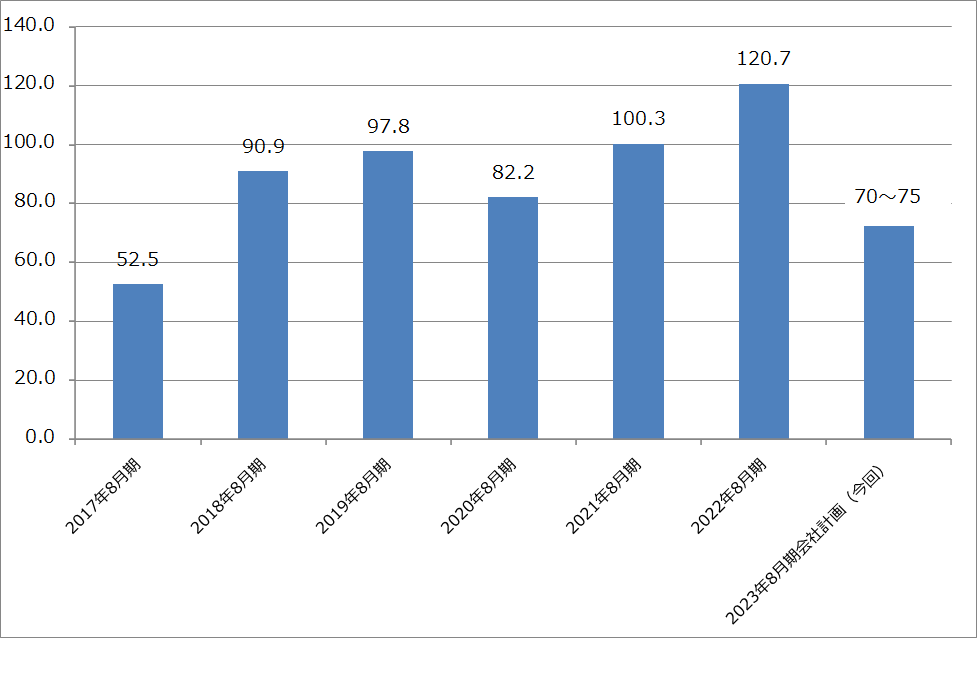

グラフ5 マイクロン・テクノロジーの設備投資

2)EUV露光装置と周辺機器への投資は継続的に増加するだろう

半導体製造装置の分野としてまず重要なのは、EUV露光装置とフォトマスク欠陥検査装置などの周辺検査機器です。TSMC、サムスン電子、インテルの3社が社運をかけて最先端生産ラインへの投資を行っているため、EUV露光装置の需要は継続的に増加すると予想されます。それにつれて、EUV関連のフォトマスク欠陥装置のような検査機器への投資も中長期で伸びると予想されます。

一方、前工程の各装置は、5ナノ、3ナノの増強、2024年から始まると思われる2ナノ向け投資の恩恵は受けるものの、足元ではメモリ投資の減少と中国向け輸出の減少に見舞われています。EUV露光装置の1世代前のArF液浸露光装置はASMLホールディングが90%以上のシェアを持っていますが、中国にも輸出しているため、アメリカ政府から輸出抑制ないし停止を求められている模様です。この要求はいずれ受け入れるしかないと思われます。そのため、EUV関連を除く前工程装置の需要と出荷は、2023年前半は前年並みあるいは前年割れとなり、回復は2023年後半からと思われます。

3)後工程は意外に堅調か

半導体デバイス市場が変調すると、これまでのケースでは後工程のテスタ、ダイサも需要が減少し下降局面入りしました。ただし、今回の半導体デバイス調整局面では、後工程の中のテスタとダイサ(回路を書き込んだシリコンウェハを四角いチップに切り出す)、グラインダ(シリコンウェハの底面を削って薄くする)の需要が高水準で、半導体デバイス市場のような落ち込みが現時点では見られません。

これは、テスタの中でもSoCテスタ(ロジック・テスタ)の場合は、ロジック半導体の中身が複雑になるにつれ、テストに時間がかかるようになり、テスタの価格が上昇し必要台数が増えているためです。また、今はスマートフォン用半導体向け中心に組み合わせテスト(半導体単独の個別テスト、ボードに搭載した状態でテストするボードテストに次ぐ第3のテスト分野と言われている)の市場も立ち上がりつつあります。そのため、アドバンテストの業績も2023年3月期2Qまでは堅調でした。今3Q、4Qも業績は堅調と予想されます。

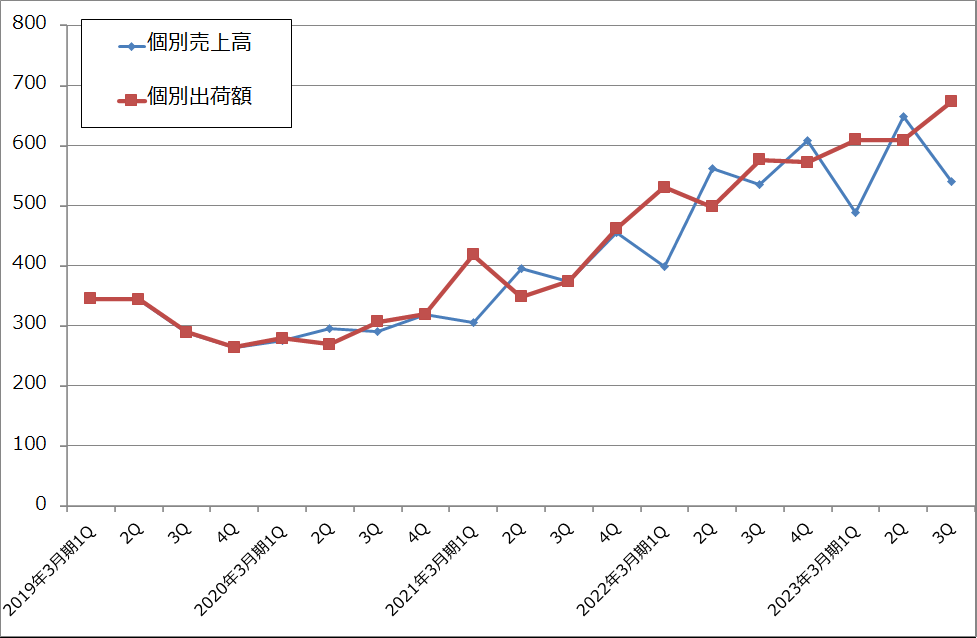

ディスコでもダイサ、グラインダの需要が安定しています。グラフ6はディスコの個別(単独)売上高と出荷額の四半期ベースのトレンドを見たものです。売上高は検収の進捗次第で増減しますが、出荷額は堅調な上向きの動きが続いています。各種の集積回路向けは需要が減っている模様ですが、パワー半導体向けが増加しており、出荷額全体を底支えしています。

グラフ6 ディスコ:個別(単独)売上高と出荷額

4)CHIPS法補助金の効果が2024年に本格化。2024年、2025年の半導体設備投資は過去最大規模になる可能性がある

アメリカで2022年8月に成立したCHIPS法による補助金の詳細が2023年2月に公表される模様であり、今春にも第一弾の補助金が交付されると思われます。この補助金による半導体工場(大型工場が多くなると思われます)の着工が2023年後半から2024年にかけてあるとすると、半導体製造装置に対するプラス寄与が本格化するのは2024年に入ってからと予想されます。半導体設備投資の回復期に補助金が交付された半導体工場が着工し、大きな半導体製造装置需要に結びつくと思われます。

なお、メモリ投資については、前述のようにインテルのメテオレイクが2023年または2024年に出荷されて増加し、DDR5の需要が増えるかがポイントになります。

このように3ナノ、2ナノへの設備投資増加、メモリ投資の回復の可能性とCHIPS法補助金の効果を考えると、2024年、2025年の半導体設備投資は過去最大規模になる可能性があります。

3.注目企業

下は、私がカバーしている半導体製造装置メーカーの現時点での今後6~12カ月間の目標株価です。

ASMLホールディング 770ドル

アプライド・マテリアルズ 140ドル

シノプシス 440ドル

レーザーテック 3万6,000円

東京エレクトロン 5万4,000円

アドバンテスト 1万2,000円

ディスコ 4万7,000円

今回のレポートでは、業績予想と目標株価は変更しません。決算発表後に改めて検討します。各社とも投資妙味を感じます。2023年前半にEUV露光装置関連を除く前工程で起こるであろう半導体製造装置出荷の落ち込みは、すでに株価には織り込まれていると思われます。

特にEUV露光装置で市場シェア100%を持つASMLホールディング、EUV露光装置向けフォトマスク欠陥検査装置(EUV光を使うタイプ)でこれも市場シェア100%を持つレーザーテックには、引き続き中長期の投資妙味を感じます。

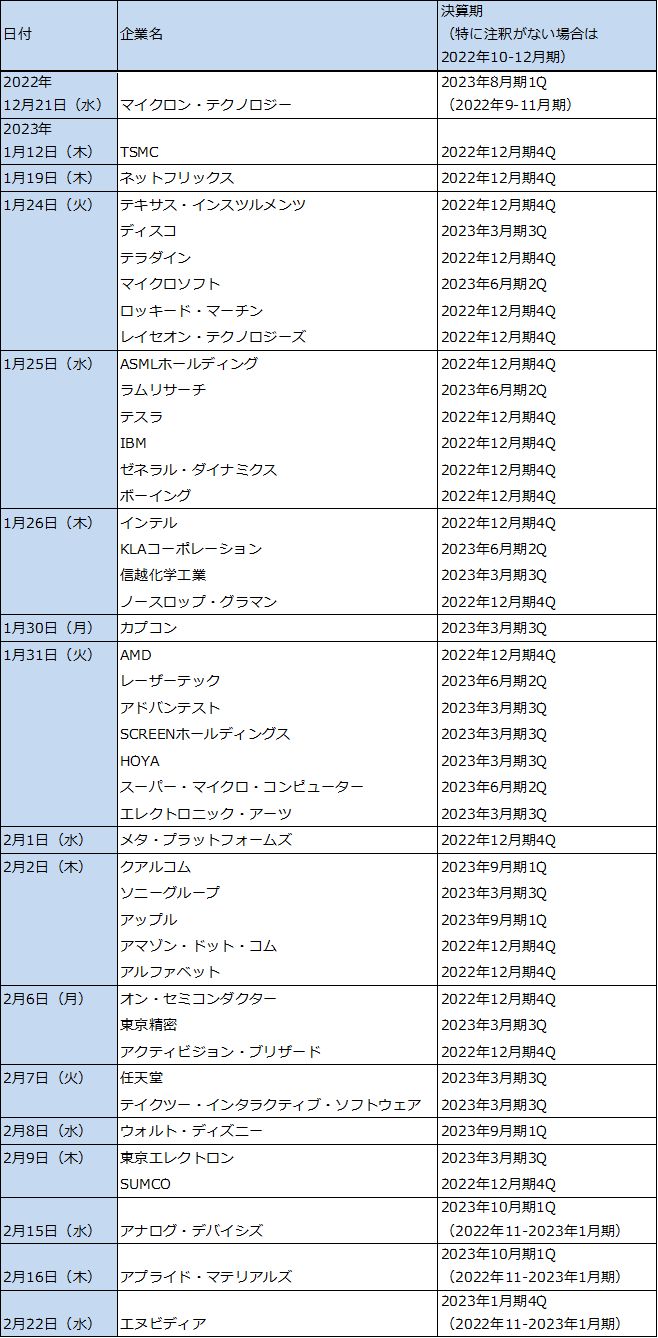

<参考>

表4 2022年10-12月期、2022年11月-2023年1月期決算発表スケジュール

注:表中の予定は予告なく変更されることがある。

銘柄レポート:シノプシス

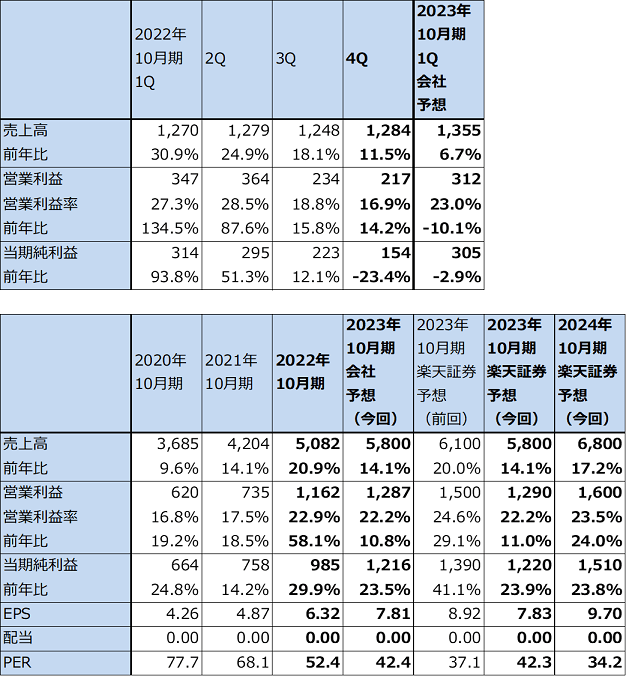

1.シノプシスの2022年10月期4Qは、11.5%増収、14.2%営業増益

シノプシスの2022年10月期4Q(2022年8-10月期、以下前4Q)は、売上高12.84億ドル(前年比11.5%増)、営業利益2.17億ドル(同14.2%増)となりました。前年比では10%台の増収増益で順調と言えますが、前3Qに比べるとほぼ横ばいであり、半導体景気の変調と、アメリカの対中国半導体輸出規制強化の影響を受けたと思われます。研究開発費、人件費等の経費が増加していることから、営業利益率は前3Q18.8%から前4Q16.9%へ低下しました。

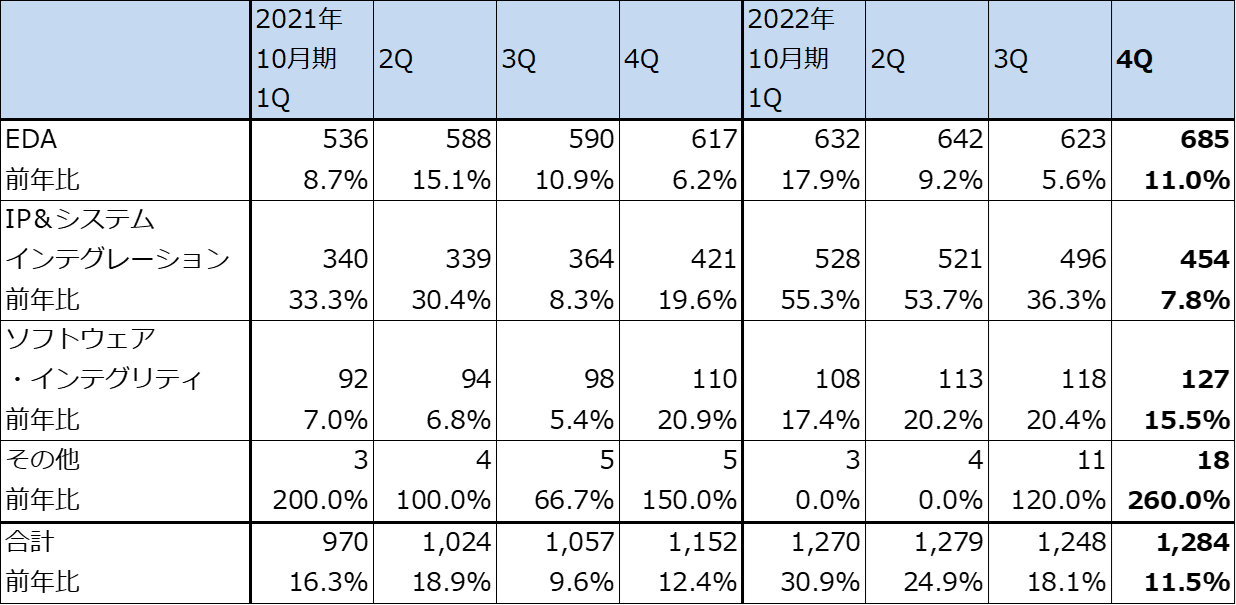

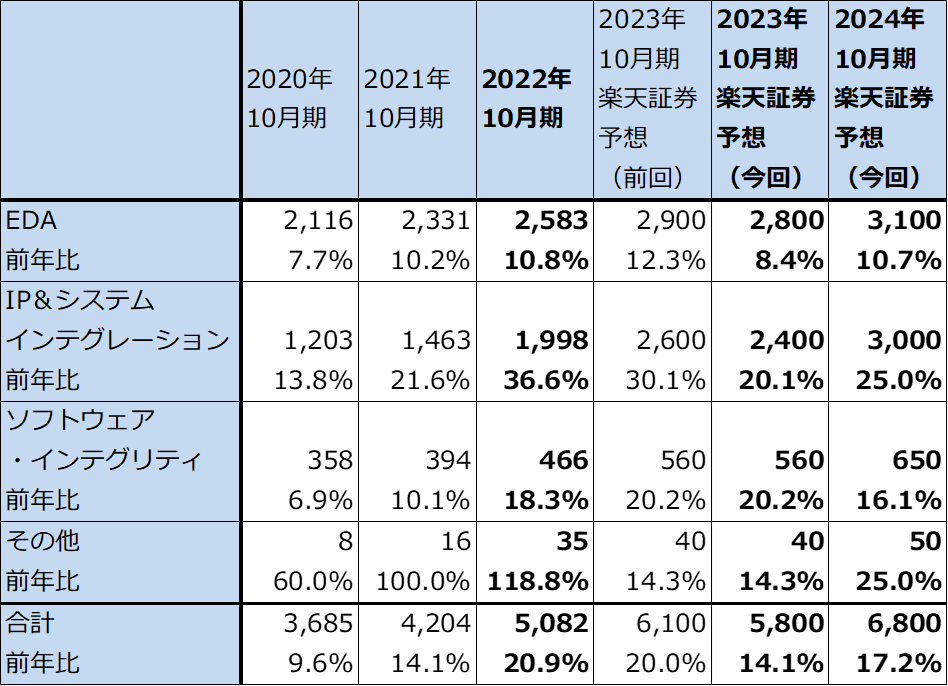

プロダクトグループ別売上高を見ると、前4QはEDA(Electronic Design Automation。ロジック半導体設計システム)が6.85億ドル(同11.0%増)、前3Q比でも10.0%増となり順調に伸びました。昨年末から量産が始まった3ナノ向けの増加、2025年末から量産開始予定の2ナノの設計に向けた動きが始まっていること、自動運転を含む自動車向けロジック半導体の設計の増加などが寄与しました。

また、AI搭載の設計ツール「DSO.ai」の採用が増加しました。ロジック半導体に要求される機能が増加し微細化が進むにつれて、回路設計もより一層複雑になっているため、AIによる設計支援が重要になっています。

一方で、IP&システムインテグレーションは4.54億ドル(同7.8%増)、前3Q比8.5%減と前3Qまでの高成長にブレーキがかかりました。半導体景気変調の影響をうけたものと思われますが、ロジック半導体の中身の複雑さが進行中であることを考えると、IP(過去の設計図資産。インターフェース、セキュリティなど共通化可能な設計図)販売の鈍化は一時的と思われます。

また、ソフトウェア・インテグリティは1.27億ドル(同15.5%増)、前3Q比7.6%増と順調に伸びました。テスト、セキュリティ、回路解析等のソフト販売が順調でした。

前4Qは業績の伸びが鈍化しましたが、前1Q、2Qの成長率が高かったため、2022年10月期通期は売上高50.82億ドル(同20.9%増)、営業利益11.62億ドル(同58.1%増)と好調でした。営業利益率は2021年10月期17.5%から2022年10月期22.9%へ上昇しました。

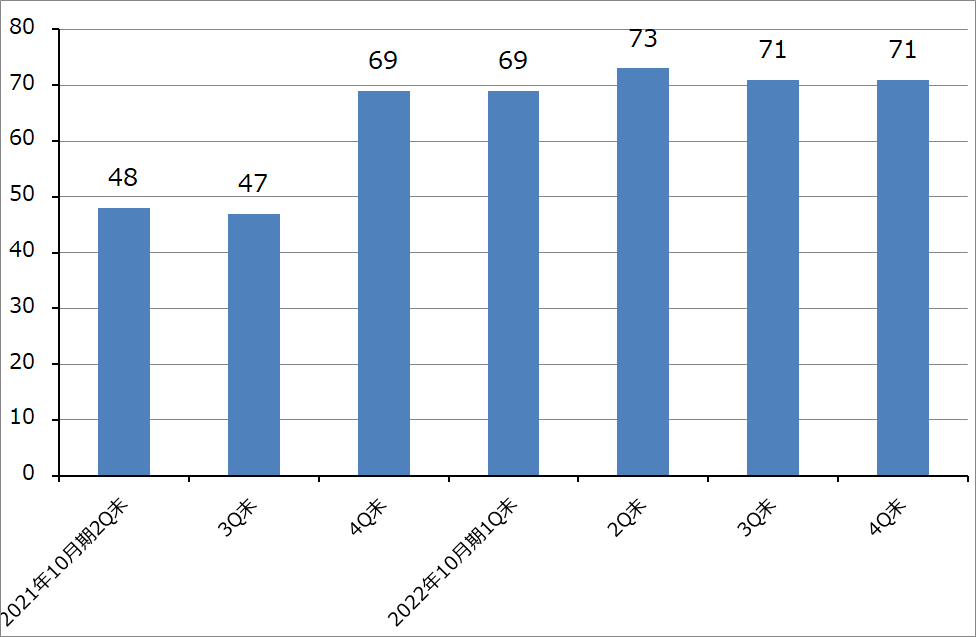

なお、2022年10月末受注残高は3カ月前と同じ71億ドルでした。高水準ですが、中国向けの減少が影響したため前期比横ばいとなったと思われます。

表5 シノプシスの業績

時価総額 50,607百万ドル(2023年1月19日)

発行済株数 155.749百万株(完全希薄化)

発行済株数 152.761百万株(完全希薄化前)

単位:百万ドル、ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの高安平均値。

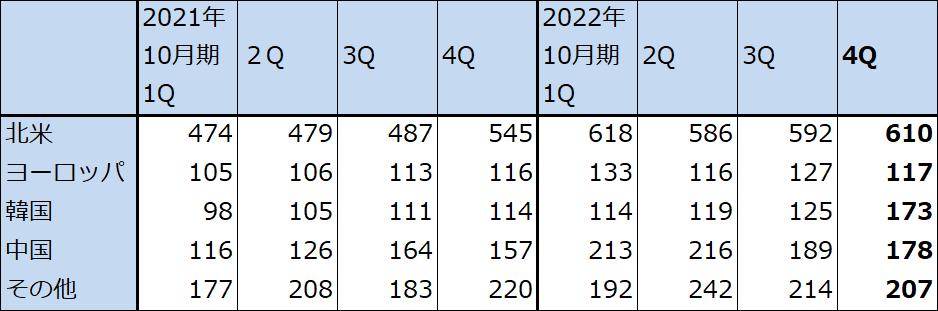

表6 シノプシス:プロダクトグループ別売上高(四半期)

出所:会社資料より楽天証券作成

注:四捨五入のため合計が合わない場合がある。

表7 シノプシス:プロダクトグループ別売上高(年度)

出所:会社資料より楽天証券作成

注:四捨五入のため合計が合わない場合がある。

グラフ7 シノプシスの受注残高

2.2023年10月期1Qの会社側ガイダンスは前4Q比増収増益へ

2023年10月期1Q(2022年11月-2023年1月期。以下今1Q)の会社側ガイダンスの予想レンジ平均値は、売上高13.55億ドル(前年比6.7%増)、営業利益3.12億ドル(同10.1%減)となります。前1Qの業績水準が高かったことから、今1Qは前年比増収率が一桁の伸びに止まり、研究開発費等の経費の伸びが続くと予想されることから、営業減益となる見込みです。また、中国向け半導体輸出規制の強化の影響も予想されます。これは、中国で14ナノまたは16ナノから先の微細化世代の高性能ロジック半導体等を生産するための半導体製造装置の対中国輸出が2022年10月からできなくなっているため、中国向けEDAも減少すると思われるためです。

ただし、アメリカ中心に中国以外の各国での半導体設計が活発なので、今1Qは前4Q比では5.5%増収、43.8%営業増益と業績回復が予想されます。営業利益率も前4Q16.9%から今1Q会社予想23.0%へ回復するというのが会社側ガイダンスです。

ロジック半導体の設計は最先端品を含めて2~3年かかるため、短期的な景気変動に左右されずに半導体メーカーのロジック半導体設計活動は増加するというのが会社側の見方です。前述したように、3ナノ、2ナノの設計活動、新しい有望分野である自動車向けの増加などによって、2023年10月期、2024年10月期ともに二けた増収増益が期待できると思われます。

この見方により、会社側は2023年10月期通期ガイダンス(予想レンジの平均値)を、売上高58億ドル(同14.1%増)、営業利益12.87億ドル(同10.8%増)としています。楽天証券でも、会社側ガイダンスと同水準の業績予想に下方修正します。今期の増収率には中国向けが減少する影響が反映されると思われます。また、引き続き研究開発費、人件費等の経費が増えると思われます。

2024年10月期は、3ナノ、2ナノの設計や自動運転向け半導体の設計が本格化すると予想されるため、より大きな業績の伸びが期待できると思われます。楽天証券では、2024年10月期を売上高68億ドル(同17.2%増)、営業利益16億ドル(同24.0%増)と予想します。

なお、2022年8月にアメリカで成立したCHIPS法ではアメリカ企業のEDA開発に対して補助金で支援することになっています。この効果は2023年10月期以降、または2024年10月期以降に業績に表れると予想されますが、現時点では補助金の金額が不明であるため、楽天証券の2023年10月期、2024年10月期予想には織り込まれていません。

表8 シノプシスの地域別売上高(四半期)

出所:会社資料より楽天証券作成

3.今後6~12カ月間の目標株価は、前回予想の440ドルを維持する

シノプシスの今後6~12カ月間の目標株価は、前回の440ドルを維持します。2023年10月期の楽天証券業績予想は下方修正しましたが、中長期の高い成長性と半導体セクターにおける希少性(世界で通用するEDAメーカーは、シノプシス、ケイデンス・デザイン・システムズ、シーメンスEDA(旧メンターグラフィックス)の3社しかなく、シノプシスはトップ企業である)を考えると、引き続き高い評価が相応と思われます。そこで、2024年10月期楽天証券EPS(1株当たり利益)予想9.70ドルに想定PER(株価収益率)45~50倍を当てはめました。

引き続き中長期で投資妙味を感じます。

本レポートに掲載した銘柄:ASMLホールディング(ASML、アムステルダム、NASDAQ)、アプライド・マテリアルズ(AMAT、NASDAQ)、シノプシス(SNPS、NASDAQ)、レーザーテック(東証プライム、6920)、東京エレクトロン(東証プライム、8035)、アドバンテスト(東証プライム、6857)、ディスコ(東証プライム、6146)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)