※この記事は2022年6月15日に掲載されたものです。

難しい局面では、ポートフォリオを見直そう

皆さま、こんにちは。ペレグリン・ウェルス・サービシズ株式会社の山口です。今回は「株安氷河期特集」ということで、厳しい運用環境の中でどのように対応していくのが良いのか、富裕層の資産運用からヒントを探ってみたいと思います。

まず、富裕層の資産運用ですが、これまでもご紹介してきましたように、さまざまな運用スタイルや方針がありますので、これが正しいというものがあるわけではありません。ただ、共通点としてはやはり「資産運用の目標を具体的に意識している」ということや、「ぶれない運用方針」といったことが考えられます。

特に運用環境がとても厳しい時は、含み損や先行きの不安感が大きくなることで運用の目標や方針が揺らぎがちです。このような時こそ、基本に立ち返ることが重要です。

資産運用の基本とは、例えば「リスク管理の徹底」が挙げられます。言い換えますと、資産配分(ポートフォリオ)のチェックと見直しです。

価格変動が大きくなる時は、金融市場のリスクが高まる時期です。よって、通常時よりも保有資産全体としてのリスクも高くなっています。このような時は、まず保有資産のリスクの内容をチェックします。具体的には、どのような投資先に投資をしているのかを確認し、その投資先は現在や今後の運用環境や経済情勢に照らして、このままでよいのか、それとも配分を減らしたり増やしたりする対応が必要かを検討します。

方法としては、運用資産全体に対して現金の比率を高めていくことと、将来的に資産価格の上昇が期待できそうな投資先を増やすこと、または購入することの検討が考えられます。もちろん慌てずに現状維持で様子を見ることも選択肢の一つです。重要なことは、ポートフォリオ全体の方向性、つまり短期的な動向ではなく大局的に資産運用を考えていくことです。

押さえておきたいポイントとしては、米国を中心とした世界各国の経済成長率の状況や見通しとその変化(景気動向)、物価動向、各国の金融政策の方向性(金利の動き)などが考えられます。これらの他にもさまざまな要因が複雑に相互作用し、まるで生き物か大海原のように、常に経済や市場は変化しています。

富裕層のポートフォリオを参考にしてみよう

それでは実際にはどのような運用方法や対応方法が考えられるのでしょうか。まず、富裕層が利用するような、外資系の金融機関のあるポートフォリオ運用を見てみましょう。

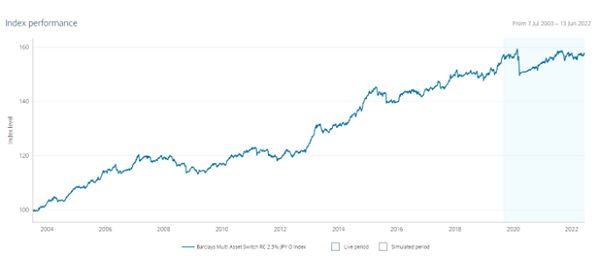

こちらのチャートは、バークレイズ・マルチアセットスイッチ(目標変動率2.5%)指数の動き(ただし2019年8月以前はシミュレーション)です。同指数は、同社ホームページによると、「世界の主要8資産を投資対象とし、一定のルールに基づき各資産のリスク寄与、及びポートフォリオの価格変動の制御を目指す、バランス型投資戦略の成果を示す指数」とあります。

同指数のポートフォリオの運用方針は以下となっています。

| ・国債(米国・欧州・日本)、株式(米国・欧州・日本)、国内リート、米ドルの8資産を投資対象とします。 ・短期金利推移、インフレ度合い、リスクオン局面の3シグナルを日次で分析し、金利上昇局面と判断された場合には国債(米国・欧州・日本)の売り持ちポジションを構築します。また、円高局面に対しては、米ドル売りポジションを構築します。 ・各資産のリスク寄与が均等になるように仮配分を行った後、リスク対比リターンが劣る4資産の配分を1/4削減し、その分をリスク対比リターンが優れた4資産に再配分します。週次で資産配分の見直しを実施します。 ・ポートフォリオ全体の価格変動を日次でモニタリングし、これを一定水準(2.5%)に保つことを目指し、適時の投資比率の見直しを実施します。 |

| 出所:https://www.barclays.co.jp/home/barclays-multi-asset-switch-index/ |

このように、厳格に定められた運用方針にのっとってポートフォリオのリスクと資産配分の管理を行った結果、同指数運用は2003年7月以来、年間の平均リターン2.43%、年平均ボラティリティ(リスク)2.42%、最大下落幅はマイナス6.33%という安定したものになっています。(2022年6月13日時点)

我々にもマネできるポートフォリオ調整

ただ、このような専門的な運用管理を、我々が行うことは現実的に困難です。では、どのようにしたらよいのでしょうか。実際に高度に分散されたポートフォリオ管理を行っている投資信託を購入することも一つの手ですが、ここではシンプルなポートフォリオの例を紹介してみたいと思います。

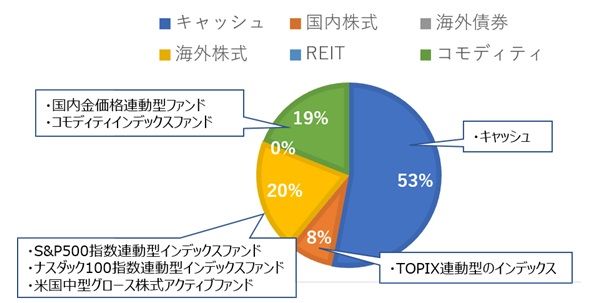

こちらのチャートは、大局的な経済情勢や市場環境に合わせてリスク管理と資産配分を行いながら、いくつかのインデックスファンドを中心に組み合わせて運用している当社のモデルポートフォリオの動きです。取得できるデータの都合上、2019年12月以降の動きを示しています。2022年6月1日現在のポートフォリオの内容としては、次のようになっています。

足元のように景気動向に不安が高く、金融市場が非常に不安定な局面では、あえて投資をしない部分もしっかり確保し、ポートフォリオ全体としてのリスクをなるべく抑え、円安とインフレが進んでいくことへの備えを重視した方針で臨んでいます。

富裕層の資産運用のように、高度なプログラム管理や資産分散の管理ができなくても、ポートフォリオ全体のリスクに注意を払い、必要最小限のシンプルな投資でもこのようにポートフォリオを作って長期的な資産運用は可能なようです。

いかがでしたでしょうか。今回は富裕層の資産運用のポイントを参考に、実際にできそうなポートフォリオの例を考えてみました。資産運用は長期的な目線を持つことが重要です。どのような局面でも無理はせず、余裕を持っておきたいですね。

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/160m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)