いよいよ条件が揃ってきた利上げ幅縮小

FRB(米連邦準備制度理事会)はこのところずっと0.75%の利上げを繰り返してきましたが、どうやら利上げ幅を0.50%に縮小する環境が整ってきたと思います。

米国経済は鈍化の兆候を見せている

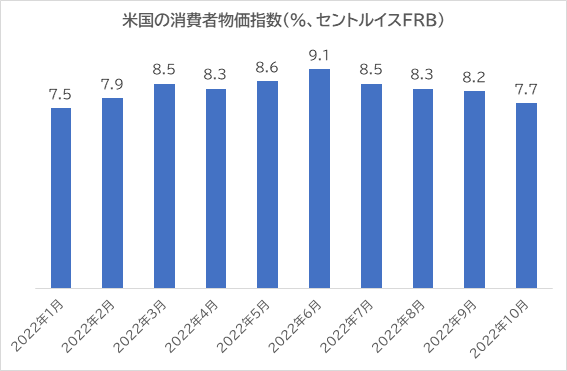

まず10月のCPI(消費者物価指数)は前年同月比+7.7%と明らかに鎮静化の方向へ向かっていることが確認されました。

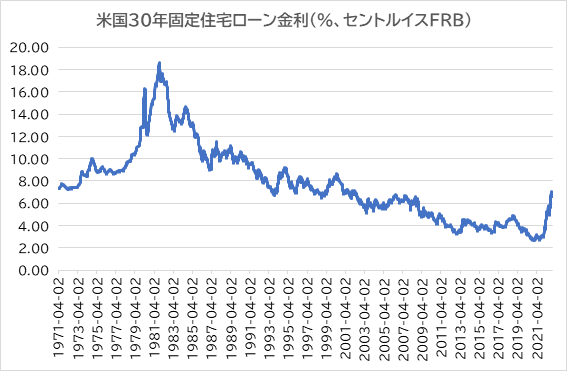

住宅ローン金利は急上昇しています。

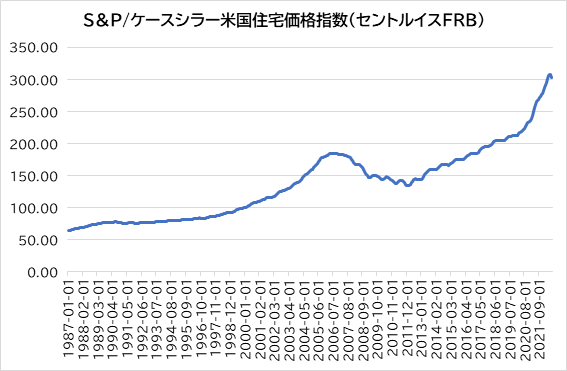

このため住宅価格にはブレーキがかかっています。

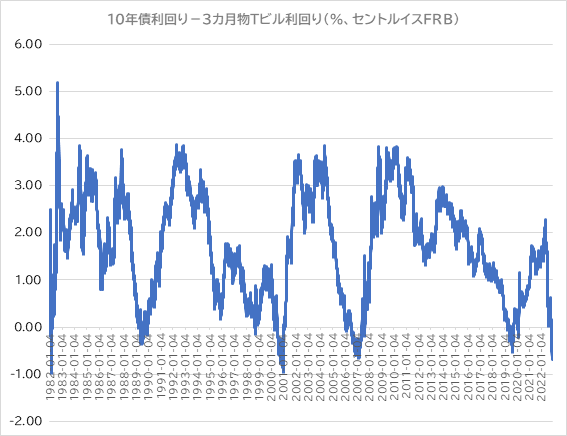

住宅価格がピークアウトすると景気にダウンサイドの圧力をかけます。すでに債券市場は景気の減速を織り込み始めています。FRBは10年債利回りから3カ月物Tビル利回りを引き算した差のチャートを観察しています。

これがゼロ以下になるとリセッション(景気後退)の前兆であると受け止められます。今回は2022年10月にこの数字がマイナスになりました。

過去のケースを見ると:

| 長短金利逆転月 | リセッション入り | リードタイム |

| 1989年5月 | 1990年8月 | 15カ月 |

| 2000年7月 | 2001年3月 | 8カ月 |

| 2006年7月 | 2008年1月 | 18カ月 |

| 2019年5月 | 2020年2月 | 9カ月 |

という感じで、長短金利差がゼロになった後、8カ月から18カ月で実際にリセッションが到来しました。

こうしたことを踏まえてFRBは11月2日のFOMC(米連邦公開市場委員会)で「利上げは累積的に効いてくるので、そろそろその効果を見極めないといけない」という意味の一文を声明文に挿入し、利上げ幅の縮小をほのめかしました。

またFOMC議事録の中でも「過半数のメンバーが利上げ幅の縮小に賛成だった」という記述がありました。

今後起こりうるシナリオ

さて、今後の展開ですが12月14日のFOMCでは利上げ幅が0.50%になると予想されます。

その次の2023年2月1日のFOMCでは0.25%と見る市場関係者が多いです。

そのあたりで利上げは打ち止めとなり、しばらくの間政策金利は横ばいのままで推移することが予想されます。

株式の投資戦略

利上げ幅の縮小が発表されたら市場はこれを好感すると思います。したがって12月、1月のマーケットは堅調に推移することが期待できます。

なお米国のネット企業はいま成長の鈍化に苦しんでいます。新型コロナでリモートワークになったときにクラウド・ソフトウエアやITのハードウエアの特需があったのですが、それは需要の先喰いを引き起こし、いまその反動に各社苦しんでいるというわけです。

したがってハイテクは相場のリーダーにはなりにくいと思います。

実際のところ次にどのセクターが先導役になる? ということを予想するのは現在、とても困難だと思います。その場合、株価指数に投資するETF(上場投資信託)を買うことでお茶を濁すというのが良いやり方だと思います。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)