東京エレクトロン

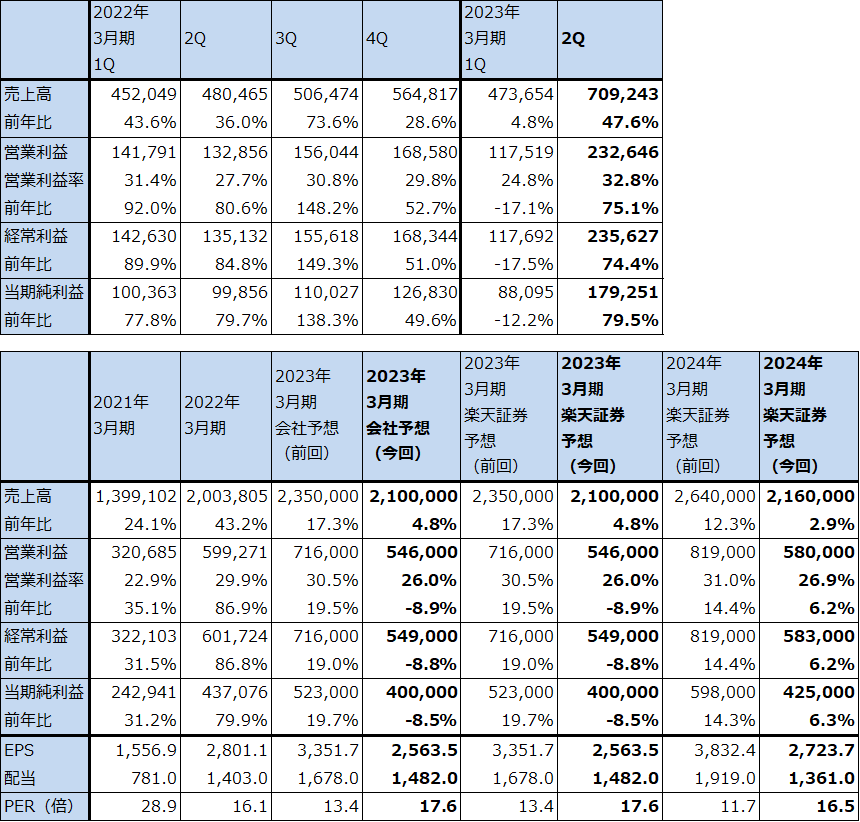

1.2023年3月期2Qは47.6%増収、75.1%営業増益

東京エレクトロンの2023年3月期2Q(2022年7-9月期、以下今2Q)は、売上高7,092.43億円(前年比47.6%増)、営業利益2,326.46億円(同75.1%増)となりました。

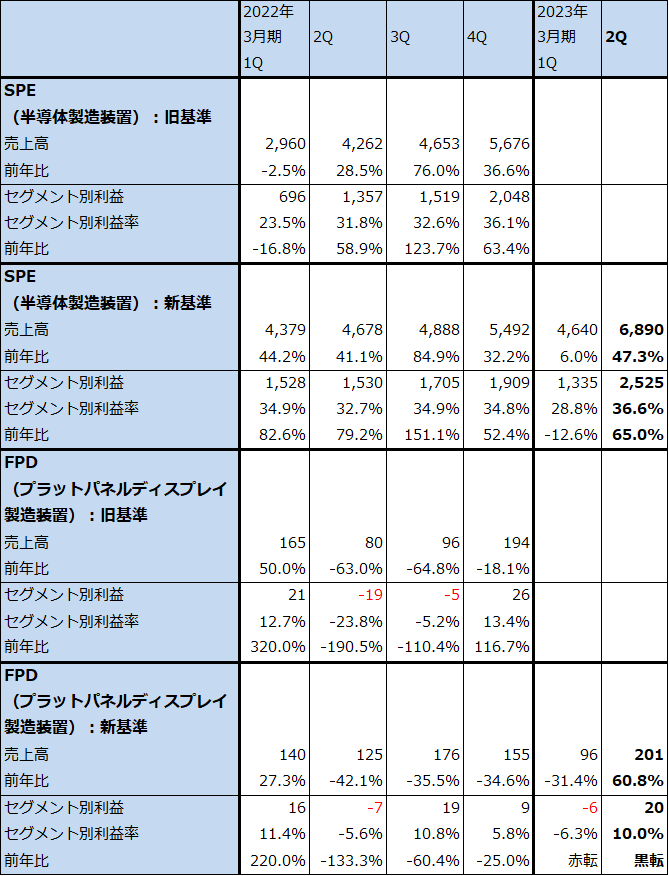

セグメント別に見ると、半導体製造装置(SPE)事業が売上高6,890億円(同47.3%増)、営業利益2,525億円(同65.0%増)となりました。ロジック向け、NAND向けが全プロダクトで好調でした。また、フィールドソリューション(中古装置の販売、改造、パーツ売上など)でメモリ向けが増加しました。今1Qに比べ部材不足が解消したため、半導体製造装置の出荷が大幅に伸びました。物流、調達の混乱はありましたが、同業他社に比べて影響は軽く、大幅増収を実現しました。

フラットパネルディスプレイ製造装置(FPD)は売上高201億円(同60.8%増)、営業利益20億円(前年同期は7億円の赤字)となりました。車載向け、モバイル向けが増加した模様です。

地域別売上高を見ると、欧州向け、韓国向けは今1Q比減収でしたが、それ以外の地域向けは大幅に伸びました。

表4 東京エレクトロンの業績

発行済み株数 156,038千株

時価総額 7,026,391百万円(2022/11/17)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

表5 東京エレクトロン:セグメント別業績(四半期)

出所:会社資料より楽天証券作成

注:東京エレクトロンは2022年3月期1Qより収益認識基準を変更した。上の表では新基準(2022年3月期1~4Q)を旧基準(2021年3月期1~4Q)と比較した。

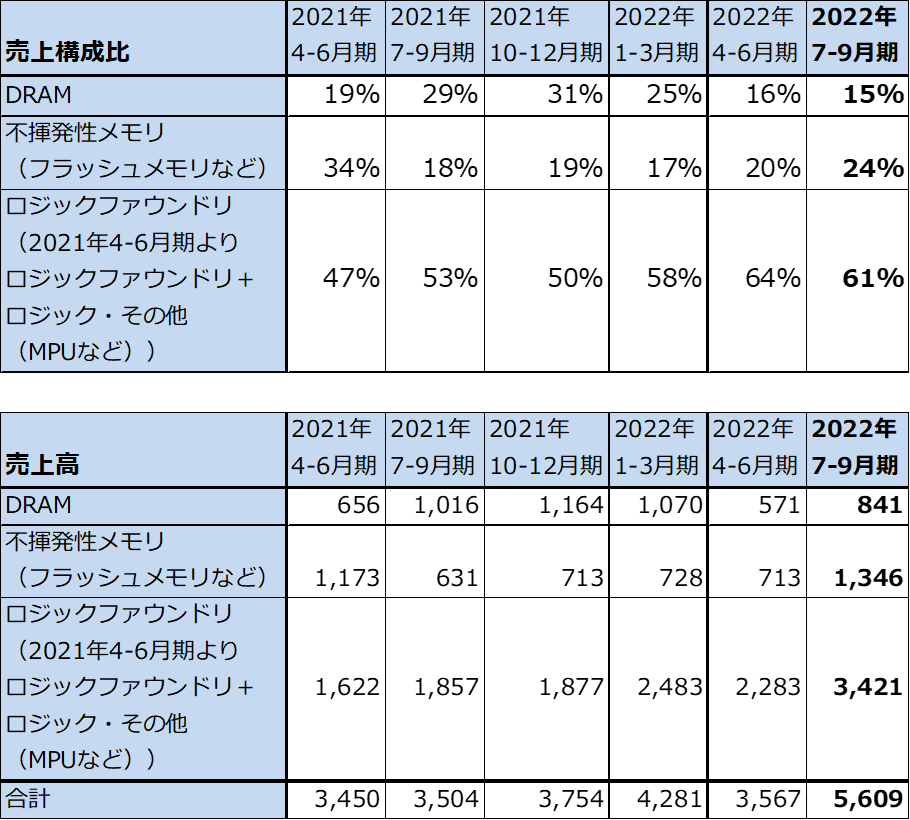

表6 半導体製造装置のアプリケーション別売上構成比と売上高(新規装置のみ)

出所:会社資料より楽天証券作成。

注1:売上高は会社公表の売上構成比から楽天証券計算。

注2:2021年4-6月期からは新収益認識基準。

表7 東京エレクトロン:半導体製造装置の地域別売上高

出所:会社資料より楽天証券作成。

注1:端数処理の関係で合計が合わない場合がある。

注2:2021年4-6月期からは新収益認識基準。

2.会社側は2023年3月期業績予想を下方修正した

今2Qは四半期としては過去最高の業績でしたが、会社側は2023年3月期通期予想業績を下方修正しました。前回予想は売上高2兆3,500億円(前年比17.3%増)、営業利益7,160億円(同19.5%増)でしたが、これが売上高2兆1,000億円(同4.8%増)、営業利益5,460億円(同8.9%減)へ下方修正されました。

今回の会社予想のベースとなる2022年暦年のWFE(ウェハプロセス装置=前工程装置)の市場見通しは、今1Q決算時に前年比5~15%増だったものが今2Q決算時には同約10%増となり、実質的に下方修正されました。

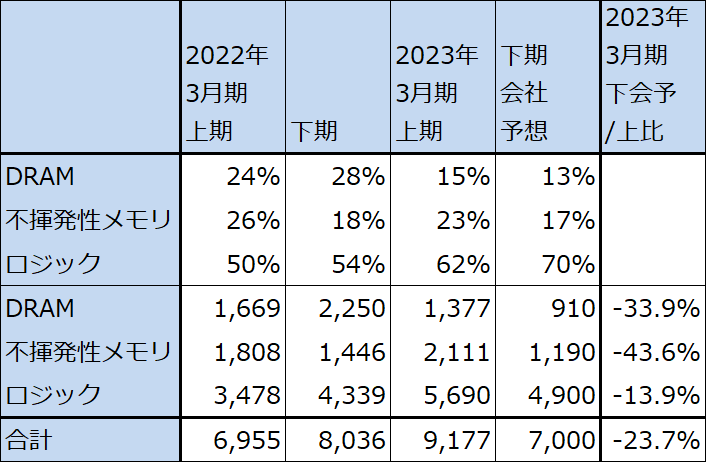

会社予想によれば、ロジック向け、DRAM向け、NAND向けの全ての分野で2023年3月期上期から下期にかけて売上高が減少することになります。今の主力のロジック向けよりもDRAMとNAND向けの減少率が大きくなる見込みですが、これはDRAM、NANDと市況下落とともに最先端DRAM、NANDの需要に不安があるためと思われます。ロジック半導体の場合、5ナノ、3ナノといった最先端ロジック半導体を搭載したスマートフォン、パソコン、サーバーは他の製品に比べて売り上げが良好なので、最先端ロジックへの設備投資が活発です。ロジック向け売上高の減速の要因は、主にアメリカの対中半導体規制の影響にある模様です。

一方で、DRAM、NANDについてみると、メモリの最先端品を搭載したからといってその製品がよく売れるわけでは必ずしもありません。このため、ロジックよりもメモリは設備投資を減額されやすいと思われます。

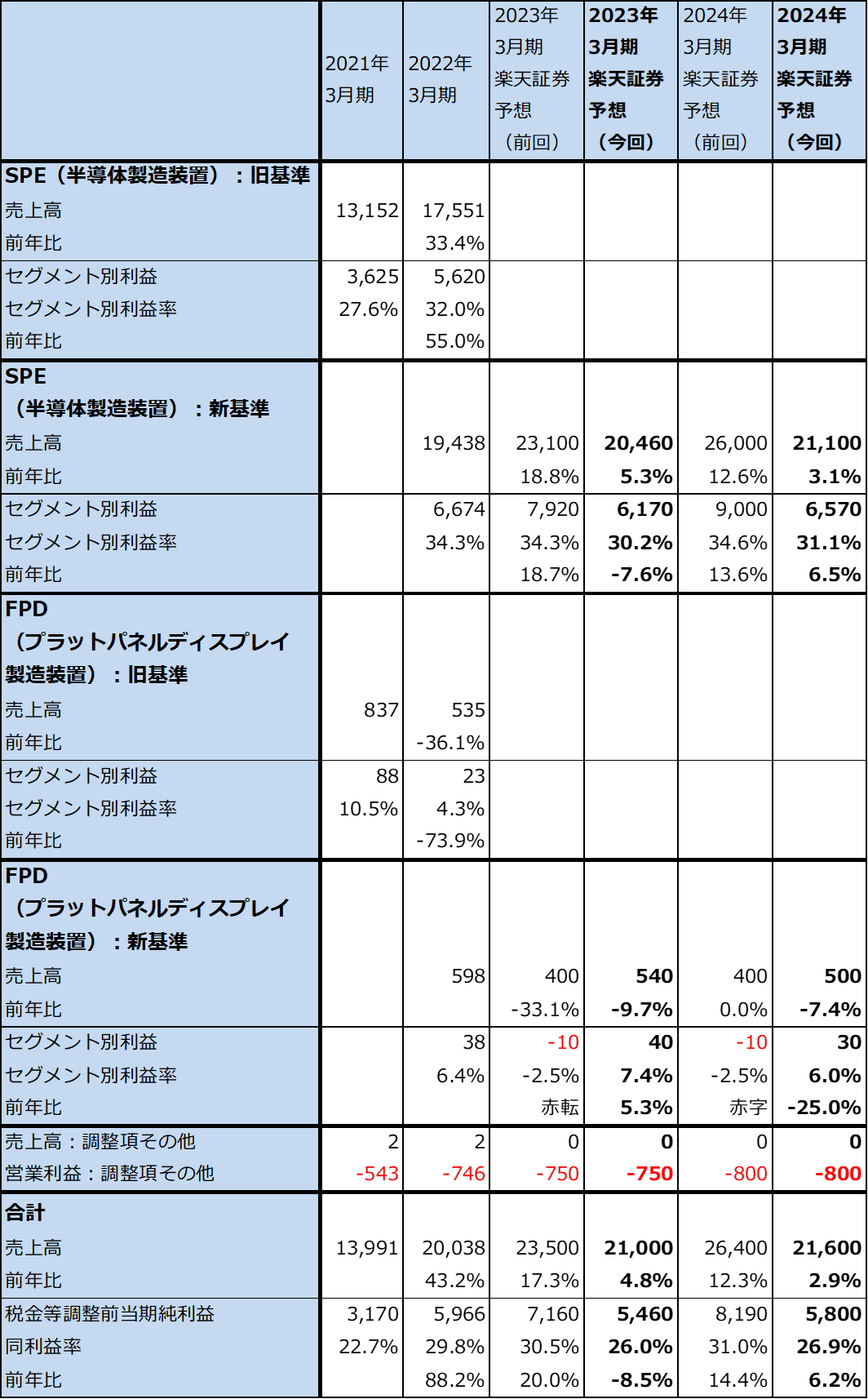

来期2024年3月期については、ロジック向けは来1~2Qから回復が期待できますが、DRAM、NAND向けは回復が来2~3Qにずれ込むと思われます。会社側はNANDとDRAMの設備投資の再拡大に大きな期待を持っているようですが、この点は慎重に考えたいと思います。そのため、楽天証券では2024年3月期通期を売上高2兆1,600億円(同2.9%増)、営業利益5,800億円(同6.2%増)と予想します。前回の売上高2兆6,400億円(同12.3%増)、営業利益8,190億円(同14.4%増)から下方修正します。

表8 SPE新規装置の売上高(半期ベース)

出所:会社資料より楽天証券作成

表9 東京エレクトロン:セグメント別業績(通期)

出所:会社資料より楽天証券作成

注:東京エレクトロンは2022年3月期1Qより収益認識基準を変更した。上の表では旧基準と新基準とを分けて表記した。

3.今後6~12カ月間の目標株価を、前回の4万4,000円から5万4,000円に引き上げる

東京エレクトロンの今後6~12カ月間の目標株価を、前回の4万4,000円から今回は5万4,000円に引き上げます。

楽天証券の2024年3月期予想EPS2,723.7円に、2024年3月期2~3Q以降の業績回復を予想して、想定PER約20倍を当てはめました。

一定の投資妙味が期待できると思われます。

本レポートに掲載した銘柄:エヌビディア(NVDA、NASDAQ)、東京エレクトロン(8035)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)