今日の為替ウォーキング

今日の一言

インフレはロケットのように急上昇して、羽毛のように下がる

The Hustle

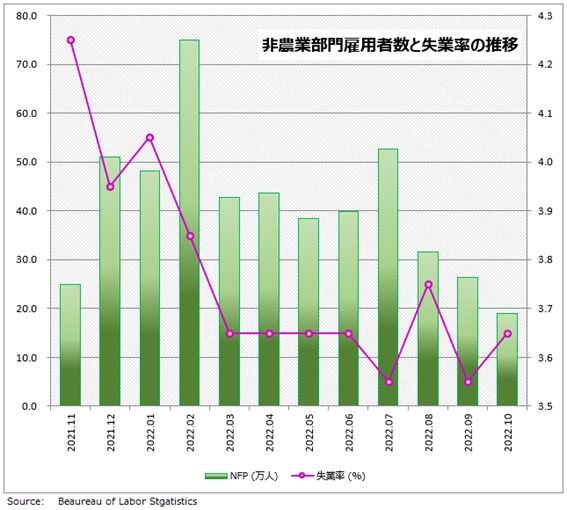

新型コロナは2020年3月と4月のたった2カ月間で、 2,156万人もの米国人の職を奪った。米雇用市場は、それを2年3カ月の月日をかけてのべ2,174万人増やし、今年の7月についに新型コロナ前の状態に戻すことに成功した。

失業率は、新型コロナの感染が拡大した2020年4月には14.7%まで悪化したが、今は2019年9月に記録した過去最低水準の3.5%まで低下している。米雇用市場に関して言えば、新型コロナの影響は完全に消えた。

米雇用市場が完全雇用状態まで復活したのだから、中央銀行が「コロナ戦時下モード」である超低金利政策を続ける理由もなくなった。FRBは今年3月から利上げサイクルに入り、6月からは4期(6月、7月、9月、11月)連続で0.75%の大幅利上げを実施、政策金利のFF金利を0.00-0.25%から3.75-4.00%まで引き上げた。

パウエルFRB議長は11月FOMCの記者会見で、今後は「どれだけ早く利上げするか」よりも「どれだけ高く利上げするか」へ方針変更することを示唆した。大幅利上げの代わりに小幅な利上げを長期間続け、より高い終着(ターミナル)レートを目指すということである。

タカ派(強気)のピークは越えたかもしれないが、「政策金利の終着レートはまだ高くなるべきである」とパウエルFRB議長が述べていることからも、利上げ休止のハードルは依然高く、FRBがハト派に転向したと考えるのはまだ早いようだ。

12月に行われる2022年最後のFOMCでは、利上げ幅を0.75%より低くなる可能性が高い。しかし、それも今夜の雇用統計の結果次第である。

高インフレのもとでの雇用市場と金融政策の判断は難しい。インフレ制御のためには、過熱している雇用市場を冷まさなくてはいけないとパウエル議長は考える。就業者数が伸びないまま平均賃金上昇率の高止まりが続くなら、インフレ警戒を強め大幅利上げということもありえる。FRBは6月にフォワードガイダンス(政策見通し)を放棄している。次回FOMCの利上げ幅縮小は確約ではない。

10月雇用統計の詳細については「「雇用が減る」と、なぜFRBは喜ぶのか?インフレ時代の雇用統計の読み方」をお読みください。

今週の 注目経済指標

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)