材料面で見た11月の見通し

ここまでテクニカルやアノマリー、供給サイクルから、BTC相場はどうやら転換点を迎えた可能性が高く、年内にも本格上昇が訪れても不思議はないと分析してきた。では材料面から見るとどうなるだろうか。

米金融政策との関係

まず、今回の2万ドル復帰の立役者は、FRBの利上げペースの緩和観測だ。11月のFOMCのブラックアウト期間直前の21日、FOMCで12月からの利上げ幅縮小を議論するとの観測を、WSJが報じ、続いてデイリーサンフランシスコ連邦準備銀行総裁も利上げペースをステップダウン(下げる)する議論を始めるべきとした。

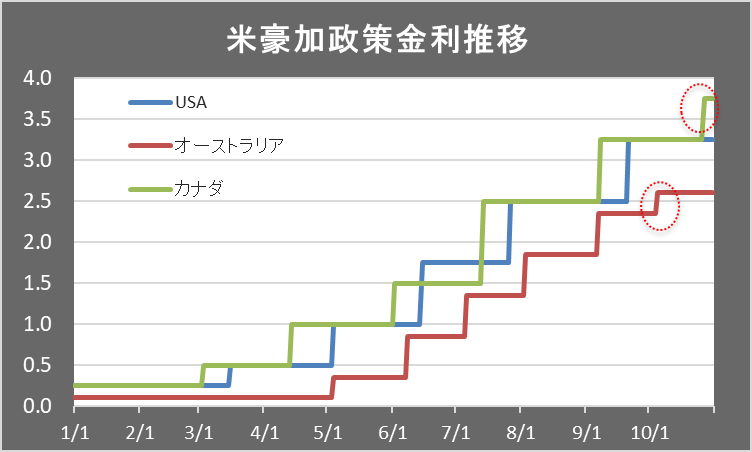

折しも4日にRBAが利上げ幅を50bpから25bpに引き下げ、続いて26日にはBOC(カナダ中央銀行)も75bpから50bpに引き下げており、米国の利上げのピークアウトが近いとの思惑が浮上した。これを受けて、15年ぶりに4.3%まで上昇していた米10年債金利が4%を割り、米株も大きく上昇、BTCは2万ドルをブレーク、一目均衡表の雲の下限を上抜けた。

オーストラリアとカナダが利上げ幅を縮小、米国も縮小議論開始か

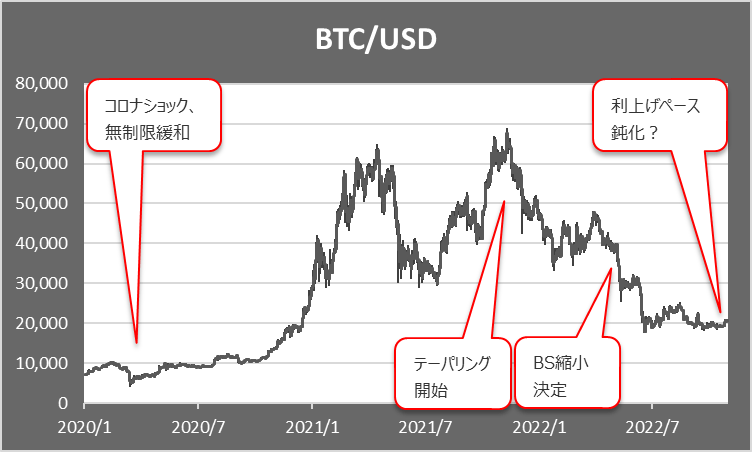

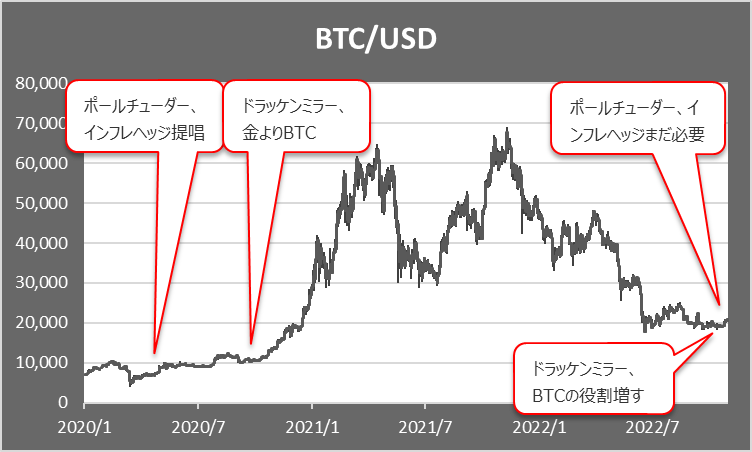

もし、これで昨年11月から続く下降トレンドの転換となれば、2020年3月の新型コロナショックで底を付けて、続くFRBの無制限緩和で上昇トレンドに入り、2021年11月のテーパリング開始でピークを付けて下降トレンドに入り、今回FRBの利上げペース緩和で転換するという、きれいな相場展開となる。

FRBの金融政策とビットコイン相場

ただ、今後の展開はそう単純でもない。まず、FRBが11月に75bp利上げし、12月に50bp利上げすることは、9月FOMCのドットチャートの中間値と符合しており、既定路線だ。WSJなどは、それを利上げペースの鈍化だと言い換えているのにすぎない。

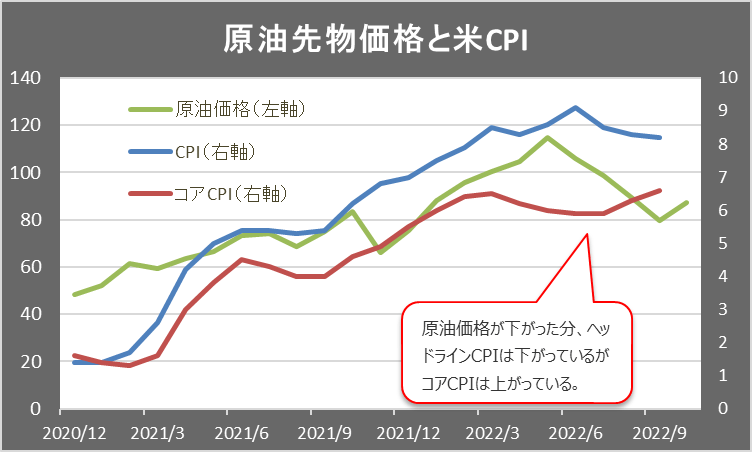

米消費者物価の鈍化と原油価格

また、これまでインフレに対して金利水準が低すぎたため75bpの異例のペースで利上げを続けてきたが、金利水準がある程度上がってきたので通常の利上げペースに戻すのが狙いだ。すなわち、利上げを止めるかもしれないと喜ぶのは少し気が早い。まだ、原油価格の上昇が一服したおかげでヘッドラインの上昇は一服しているが、コアインフレの上昇は止まっていないからだ。

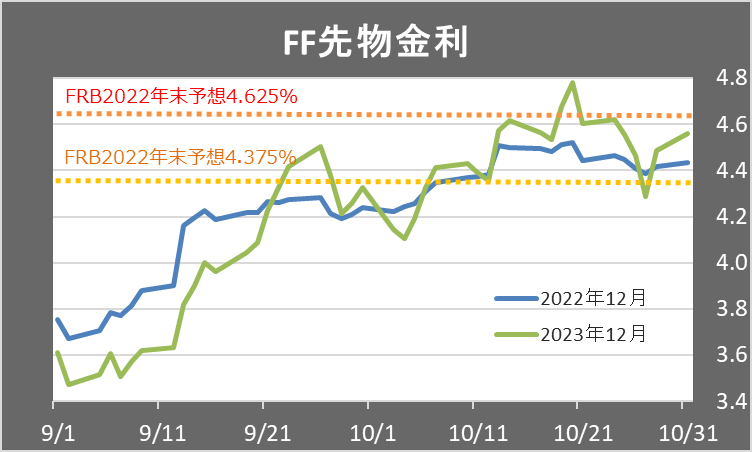

FF先物金利とFRBのFF金利予想(ドットチャート)水準

インフレを一時的とタカをくくっていたFRBが、6月の議会証言でインフレ抑制を最優先するとしてタカ派に転じたが、市場は従来通りの甘い見方を捨てきれず、両者に大きなギャップがあった。しかし、再三にわたるFRBの警告を経て、10月半ば以降、9月FOMCでFRBが示したFF金利予想(ドットチャートの中間値)をFF先物金利が追い越した。

すなわち、市場の織り込みがFRBのタカ派姿勢に追い付き、追い越したため、金利上昇→リスクオフ→BTC売りというサイクルからは脱出できそうだ。

インフレヘッジニーズの再浮上

上記のように利上げという面ではBTCにとって最悪期は過ぎたといえそうだが、本格上昇にはもう少し積極的な買い材料が欲しいところで、先月も紹介したようにそうした動きは始まっている。

米上院の銀行委員会がFRBに対し、インフレ対策はいいが、労働市場にも配慮をするよう求める書簡を送った。市場でも、利上げで米国がリセッション(景気後退)に陥れば、デュアルマンデート(インフレと雇用の二つの目標)を課されたFRBは利下げに踏み切らざるを得なくなるという機運が度々浮上する。

しかし、パウエルFRB議長は6月に、一時的に雇用を犠牲にしてもインフレ抑制を優先する方針を議会で証言した。当時は中間選挙を巡る選挙戦を控え、とにかくインフレをどうにかしてくれという論調が議会でも主流だった。

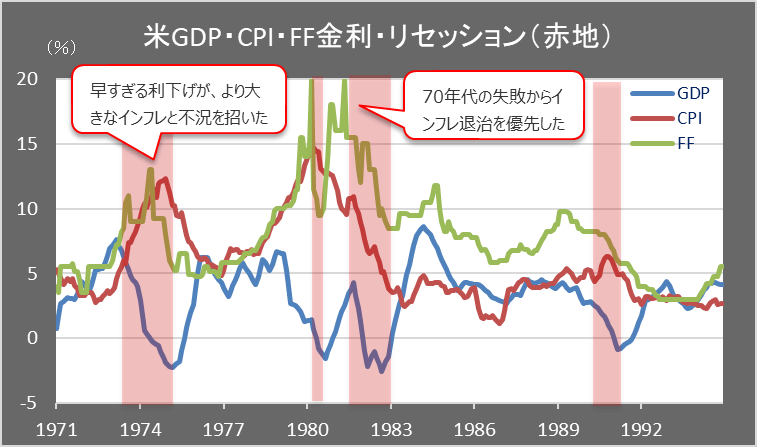

米GDPとCPIとFF金利

パウエル議長が繰り返すように、インフレがまだ下がり切っていないのに金融緩和をすれば、景気が回復しきらない間にインフレが再燃し、1980年代のような深刻なスタグフレーションに陥る恐れがあり、インフレと景気の二者択一において、まずはインフレ退治を優先するという教訓を得ている。

それでも、前回議会証言時から1.5%しか利上げしていないのに、もうこのような声が出始めてしまう。それも、FRBのボスともいえる、上院の銀行委員会から出てくるのは始末が悪い。個人的な推測だが、経済学者出身で大学とFRBしか経験のない議長よりも、法学部出身で役所や会社勤めの経験がある議長の方が、議会の声に耳を傾けやすい可能性がある気がする。

ビットコイン相場をけん引した伝説の投資家

そうした中、今の民主主義体制の下で、世界はこのインフレを抑制できるのか、もしかしたらインフレ退治が中途半端なまま景気が後退してスタグフレーションや最悪のケースとしてハイパーインフレに陥る可能性はないか、不安に覚える投資家が増えてくると考える。

すなわち、2020~2021年に広がったインフレヘッジの第二弾の動きが広がると考える。ポール・チューダー・ジョーンズ氏やドラッケンミラー氏のコメントはその始まりを意味しているのではないだろうか。

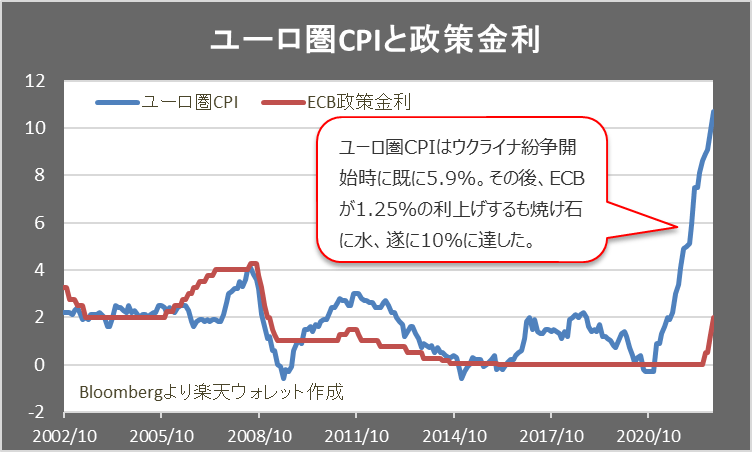

特にこうした動きは、中銀のビハインドザカーブが著しい欧州から盛り上がる可能性がある気がしている。BNPパリバやソシエテ・ジェネラルなど欧州系の銀行が、暗号資産ビジネスへの参入を急いでいることとも符合があう。

ECB政策金利とユーロ圏CPI

ビットコイン相場予想

BTC相場は10月でトレンドを転換、早くて11月、おそらくは12月か来年1月にかけて本格上昇軌道に乗ると考える。

なお、年初の見通しで、米CPIが2桁には至らないが1桁後半で高止まりするメインシナリオで年末のBTC相場を360万円と申し上げた。このシナリオ自体は不変だが、当時は3万ドルでドル/円が120円を想定しての予想だったが、ドル/円が仮に150円で推移した場合は450万円になると予想を修正したい。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)