今日の為替ウォーキング

今日の一言

ローマ教皇の素晴らしい帽子は神からではなく、神学上の恐喝を受けて金品を払っている男女から授与されたものだ

Wake Me Up When September Ends

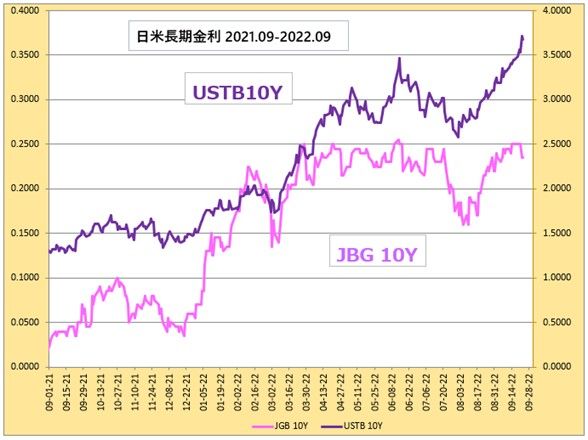

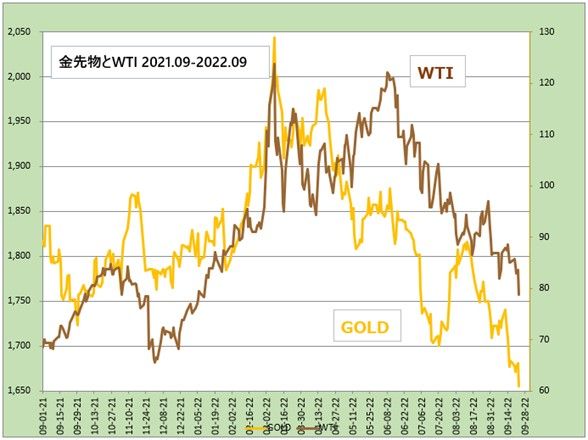

FRB(米連邦準備制度理事会)が9月のFOMC(米連邦公開市場委員会)会合において3回連続となる0.75%の大幅利上げを発表した数時間後、22日の東京市場でドル/円は24年ぶりの145.90円まで円安が進んだ。

これに対して日本政府は、為替市場の変動が「一方的で投機的である」という理由によって為替介入を実施した。ドル売り/円買い介入は1998年6月以来、24年ぶりのことだった。

しかし、今回の為替介入は「円安阻止」のために行われたのではないことを知る必要がある。神田財務官は介入実施後、「為替介入水準、数字のことは全く考えてない」と発言した。特定のレベルに対してではなく、短期間の変動の大きさに対して、実施したという意味だ。

日銀が大規模緩和(円安)政策を継続するなかでの円買い介入も、これで辻褄が合う。米国のイエレン財務長官が日本の為替介入を黙認したのは、日本にドル安を促す意図はないと説明したからだろう。

為替介入の総責任者である鈴木財務大臣は、「円安は経済にプラスとマイナスの面」があると発言している。松野官房長官も「円安メリット」という表現を使っている。

政府がドル/円に求めているのは、「ファンダメンタルズに基づく安定的な円安」だ。急激な円安は困るが、円高にリバースするのはもっと困る。とはいえ、円安は日本企業にとって、かつてのような利益をもたらしていない。製造業のほぼ4分の1が海外に移転し、かつて密接だった為替レートとの関係も今や破綻している。

円安トレンドが本格的に転換するためには、日銀がYCC政策を引締め方向に修正するか、あるいはFRBが利上げサイクルを終了(休止)することが必要条件になるだろう。

とはいえ、日銀が、綿々と受け継がれてきた、もはや芸術とさえいえる「無為無策」を放棄する可能性は低い。ではFRBはどうか。ドットチャートが指し示す米国金利予想を見る限り、FRBの利上げ政策の転換、いわゆるパウエル・ピボットも当面期待できない。「治すためには破壊するしかない」というFRBタカ派姿勢はさらに過激になっている。

1998年7月にドル/円は147.70円まで円安が進んだが、その年の10月にLTCMが破綻して、たった2日間で30円も暴落した。

「歴史は繰り返さないが、韻を踏む」。歴史でまったく同じことが繰り返されることはないが、似たような出来事が起きることはたびたびある。いずれ、この円安も終わる時がくるだろう。

今週の 注目経済指標

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)