S&P500種指数が200日移動平均線を上回らなければ、株価は問題になる!?

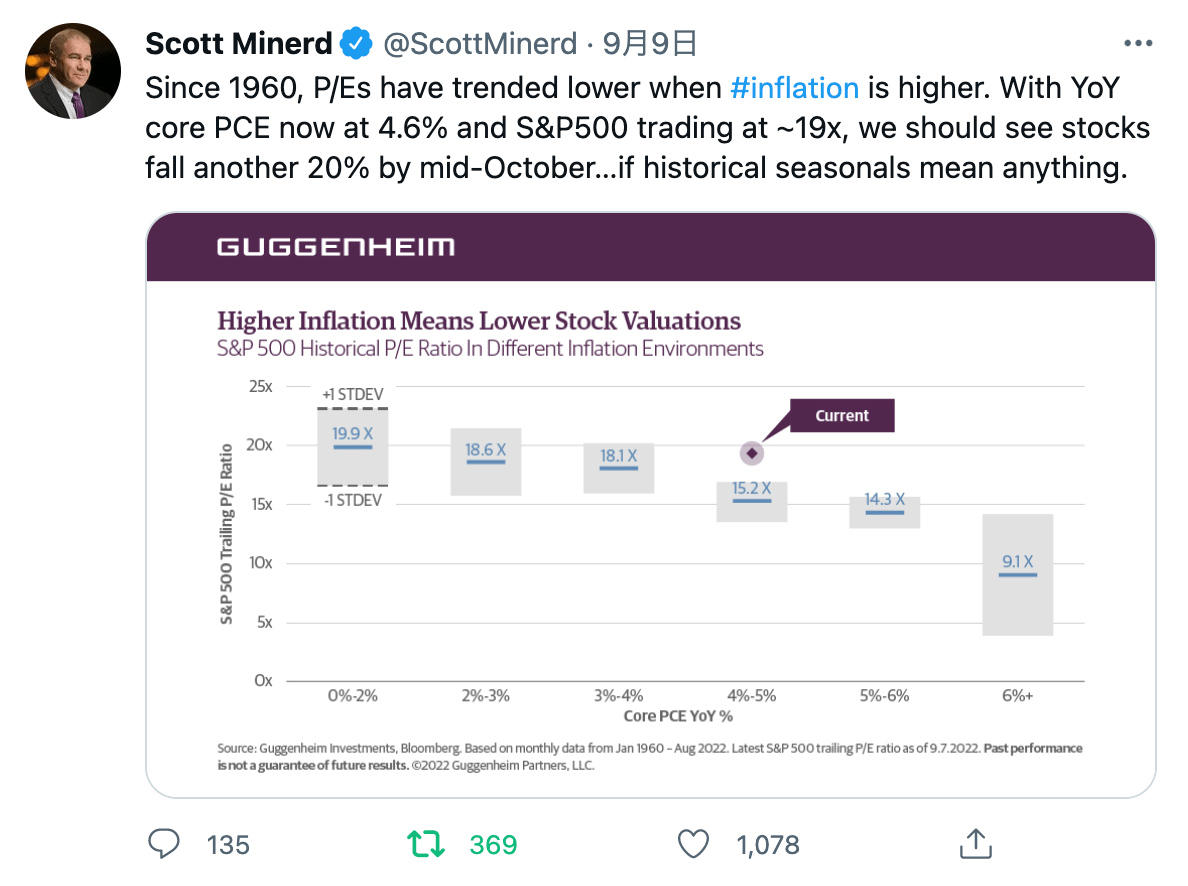

米グッゲンハイム・インベストメンツの会長兼グッゲンハイム・パートナーズ・グローバルCIO(最高投資責任者)のスコット・マイナードは9月8日(日本時間9日)、「過去の季節要因に何かしらの意味があるとすれば、株価は10月中旬までにあと20%下落する可能性がある」とツイートした。

スコット・マイナードのツイート

マイナードはツイートの中で、1960年以降を見るとインフレが高い時にはPER(株価収益率)は低下する傾向があるとした上で、現在、コアPCE指数が前年同月比4.6%上昇しているのに対して、S&P500指数のPERは19倍で取引されていると指摘した。グッゲンハイムのシナリオによると、PERは15倍程度が妥当な水準だ。

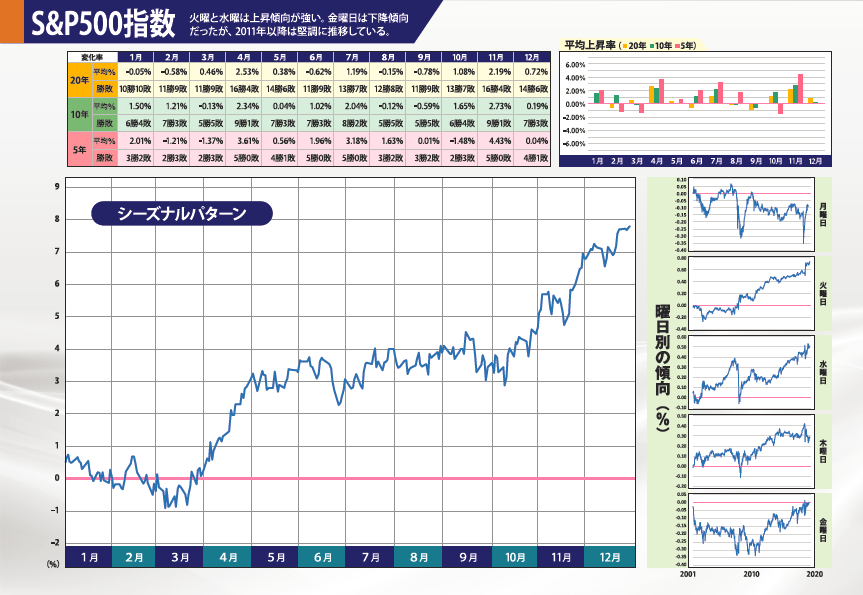

このツイートの直後にマイナードはCNBCの番組に出演し、季節的には9月もパフォーマンスの悪い月であるとして改めてこの見方を披露し、マクロ的な背景を人々は無視していると指摘。季節要因やPERの現状などを踏まえれば、弱気相場はそのままの状態にあることを基本的に示唆している可能性があるとし、極めて急速な価格の著しい調整も想定されると話した。

S&P500のシーズナルサイクル(過去20年の平均)と9月相場

また、米政策金利については2%前後が中立金利であり、既に景気抑制的な領域にあると発言。今や「さらに景気抑制的なモード」に入りつつあるとし、今月中旬に開催されるFOMC(米連邦公開市場委員会)については75ベーシスポイントの利上げを行う可能性が高いと述べ、社債は国債に比べ割安であるとコメントした。

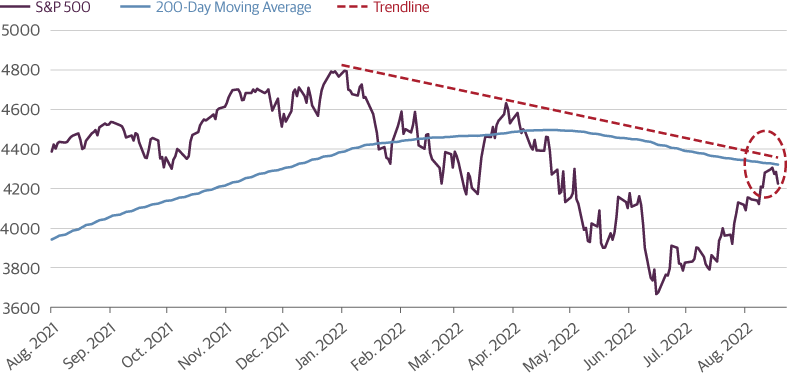

6月中旬に開催されたFOMC以降、米国の株式市場はいったん強い上昇を示したものの、ジャクソンホール会合でのジェローム・パウエル発言をきっかけに再び波乱の展開となっている。そもそもマイナード率いるグッゲンハイムは6月からの相場の反発力に関しては疑問を呈していた。理由はシンプルだ。相場は200日移動平均線を上抜けるのに苦戦していたからである。

ジャクソンホール会合前の8月19日にグッゲンハイムのサイトに投稿された「Stocks Are in Trouble if S&P Fails to Break Above its 200-day Moving Average (S&Pが200日移動平均線を上回らなければ、株価は問題になる)」から一部を抜粋して確認してみよう。

過去の弱気相場を引き合いに出しつつ、6月からの上昇は年初からの下降トレンドを崩せておらず、200日移動平均線を上抜けることができなければ、今後数カ月の間に株式の損失がさらに大きくなる可能性があると指摘していた。

過去1年間のS&P500指数の動きと200日移動平均線

過去にも同様のことがあった。2008年5月だ。市場の回復は200日移動平均線の手前で停滞し、その後、S&P500種指数は53%下落、2009年3月に底を打った。この間にS&P500は1,400から700を割り込むところまで値下がり、下落率は57%だった。

同様に、2000年から2002年にかけての弱気相場では、何度かブレイクアウトに失敗し、最終的にピークからボトムまでの下落率は49%となった。いずれの場合も下降トレンドが崩れていなかったことも重要なポイントだ。

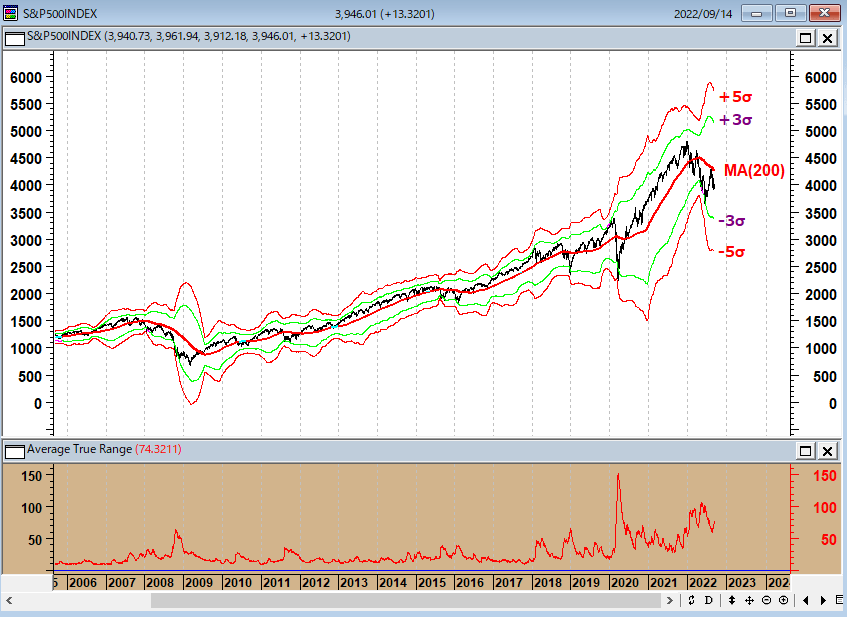

2008年のS&P500種指数の動きと200日移動平均線

S&P500種指数と200日ボリンジャーバンド

出所:石原順

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)