毎週金曜日午後掲載

本レポートに掲載した銘柄:エヌビディア(NVDA、NASDAQ)

エヌビディア(NVDA、NASDAQ)

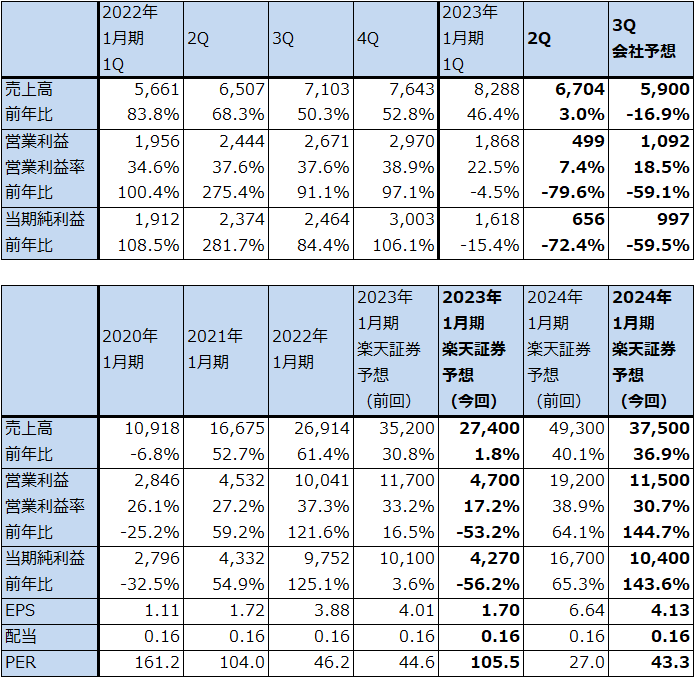

1.2023年1月期2Qは3.0%増収、79.6%営業減益

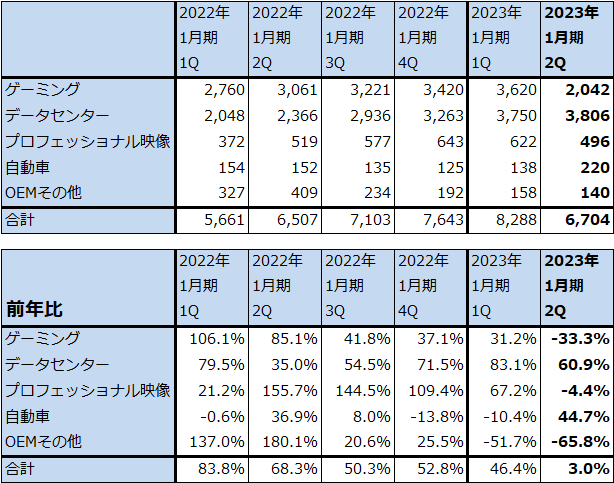

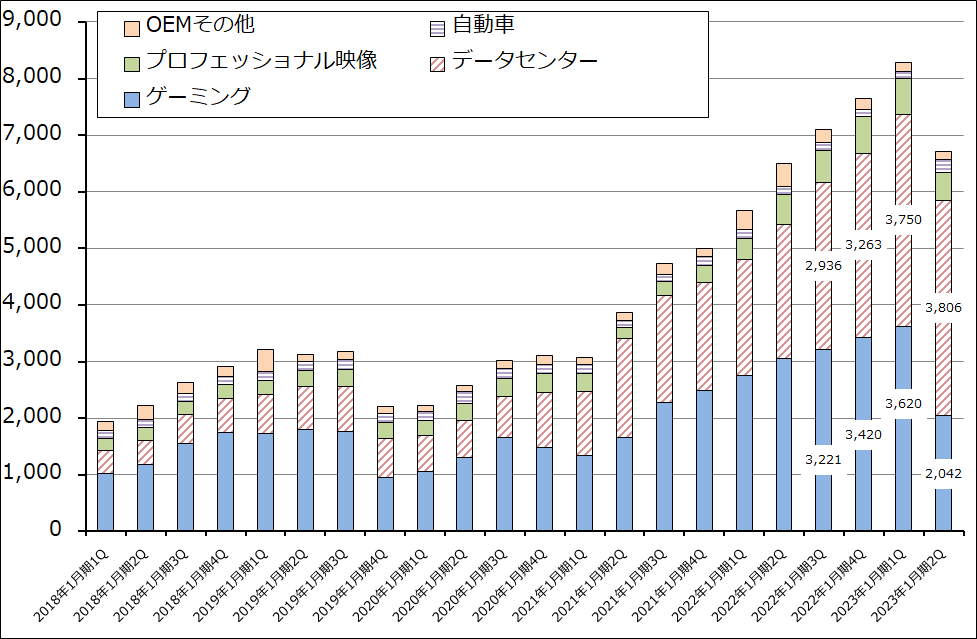

エヌビディアの2023年1月期2Q(2022年5-7月期)は、売上高67.04億ドル(前年比3.0%増)、営業利益4.99億ドル(同79.6%減)となりました。

当初の会社側ガイダンスでは、今2Qは売上高81.00億ドル(同24.5%増)、営業利益28.10億ドル(同15.0%増)となる見込みでした。しかしゲーミング向けGPUの需要が、経済状況を反映して、当初予想されたロシア=ウクライナ戦争の影響を受けている欧州や新型コロナによるロックダウンの影響を受けた中国において減少しただけでなく、幅広い地域で減少しました。これには、おそらくは暗号資産マイニング需要の急減が影響を与えていると思われます。ゲーミング用GPUの平均単価も下落しました。

これに対して会社側はゲーミング用GPUで思い切った在庫整理を行いました。流通向けのゲーミング用GPUの出荷を絞り、原価段階で在庫関連引当金12.2億ドル、保証引当金(部品購入にかかるものと思われる)1.22億ドルを計上しました。会社側は、GPUを搭載したゲーミングPCの需要は、ゲーム愛好家だけでなく、インフルエンサー、コンテンツ作成者、ビデオブロガー、Vチューバー向けなどに増加していると見ています。そのため、今2Q、3Qに思い切った流通在庫の整理を行い、おそらく来年に新製品を発売し市場を刷新する意向です。

また、プロフェッショナル映像向け(映像処理用PC向けGPU)も、景気減速により今1Q比で減少しました。

一方で、今のエヌビディアの主力事業であるデータセンター向けは順調に伸びました。ただし、北米の超大型データセンター(ハイパースケール)向けは好調でしたが、中国の超大型データセンター向けが減少しました。中国におけるロックダウンやそれに伴う景気減速が影響した模様です。このため、データセンター向け全体では今2Qは前年比60.9%増と好調でしたが、前期比では1.5%増と今1Qの前期比14.9%増から鈍化しました。

自動車向けは好調でした。自動運転時代を迎えて今後が期待される分野です。

表1 エヌビディアの業績

時価総額 446,929百万ドル(2022年8月25日)

発行済株数 2,516百万株(完全希薄化後)

発行済株数 2,495百万株(完全希薄化前)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの中心値。

表2 エヌビディアの市場別売上高(四半期)

出所:会社資料より楽天証券作成

グラフ1 エヌビディアの市場別売上高:四半期ベース

2.データセンター向けでは今年後半に「H100」出荷開始へ

今3Q以降のエヌビディアにとっての主力製品を見ると、会社側はゲーミング用GPUの再拡大を見込んでいる模様ですが、楽天証券では慎重に見ており、ある程度の回復が来期に見込める程度と考えています。これは暗号資産マイニング向けの減少が続くと思われること、実際のゲーミング向けも新型コロナが和らいでいくことによる巣ごもり需要の減少によって、ゲーミング用GPUの需要の伸びが以前ほどではないと思われることによります。

一方でデータセンター向けは、今2Qに減少した中国のデータセンター向けが来期には増加に転じると思われます。北米の超大型データセンター向けは引き続き増加が予想されます。

また、データセンター用GPUの新製品「H100」の出荷開始が、2022年後半(今4Q(2022年11月-2023年1月)?)と予想されます(現在生産中です)。「H100」は超大型データセンターにおけるAI制御に向いた大型GPUであり、大ヒットしている「A100」(価格は約130万円~)よりも高価格(日本での販売価格は474万5,800円(税込み))で好採算が予想されます。

クラウドサービス会社において、AI制御が必要な超大型データセンターとそれに使う大型GPUの需要が増加していることから、H100の生産が軌道に乗り本格出荷が予想される2023年以降、エヌビディアの業績はデータセンター向けとH100によって牽引されると予想されます。

自動車向けの売上規模はまだ小さいですが、テスラなどの主要なEVメーカーが自動運転設計用スーパーコンピュータなどにエヌビディアのGPUを採用しています。今後の変化が大きくなることが期待されています。

また、2023年に入ると、当社にとって初めてのCPUである「Grace(グレイス)」(スーパーコンピュータ用CPU)が出荷開始となると予想されます。どの程度の収益寄与になるのかが注目されます。

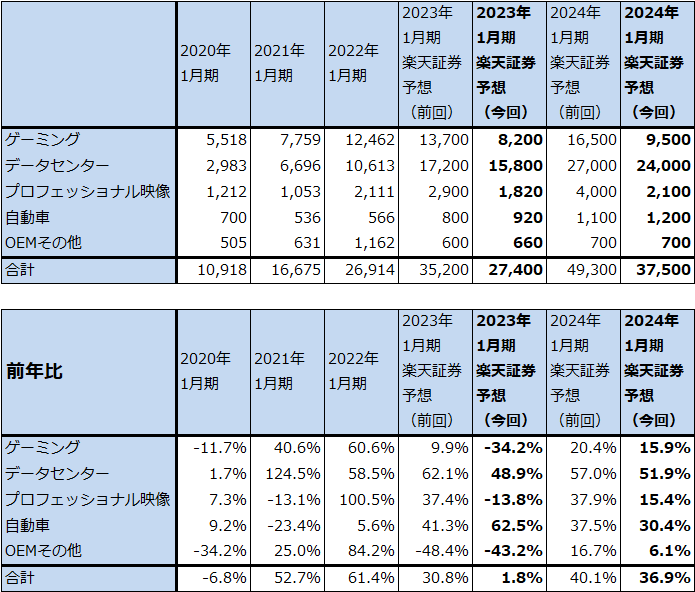

3.楽天証券の今期、来期業績予想を下方修正する。来期は業績回復が予想される。

会社側は今3Qガイダンスを、売上高59億ドル±2%、売上総利益率62.4%±0.5%(今1Q65.5%、今2Q43.5%)、販管費(研究開発費を含む)25.9億ドルとしており、ここから今3Q営業利益ガイダンス(予想レンジの中心値)は10.92億ドルとなります。今3Qもゲーミング用GPUの出荷を絞るため、前年比では大幅減収減益となる見込みです。ただし、営業利益は今2Qから回復するというのが会社側のガイダンスです。

今1Q、2Qの業績と今3Qのガイダンスを参考に、楽天証券では2023年1月期、2024年1月期業績予想を下方修正します。2023年1月期は前回予想の売上高352億ドル(前年比30.8%増)、営業利益117億ドル(同16.5%増)から今回予想は売上高274億ドル(同1.8%増)、営業利益47億ドル(同53.2%減)へ、2024年1月期は前回予想の売上高493億ドル(同40.1%増)、営業利益192億ドル(同64.1%増)から今回予想は売上高375億ドル(同36.9%増)、営業利益115億ドル(同2.4倍)へ修正します。

前回予想ではゲーミング用GPUの将来を過大に見積もっていたため、これを修正しました。また、今2Qにデータセンター用GPUの中国向けが減少したことを考慮し、データセンター向けの今期、来期予想を下方修正しました。

表3 エヌビディアの市場別売上高(年度)

出所:会社資料より楽天証券作成

4.今後6~12カ月間の目標株価を、前回の300ドルから260ドルに引き下げる

エヌビディアの今後6~12カ月間の目標株価を、前回の300ドルから260ドルに引き下げます。

楽天証券の2024年1月期予想EPS(1株当たり利益)4.13ドルに対して、楽天証券予想では2024年1月期は営業利益2.4倍の大幅増益が期待できることから、想定PER(株価収益率)を来期予想増益率の約半分の60~70倍(PEG=約0.4~0.5)としました。

ゲーミング用GPUの減少による業績減速が今1Qから顕在化していたことを考えると、今2Qのゲーミング用GPU流通在庫の大幅削減によって、当面の悪材料は出尽くしたと考えられます。

引き続き中長期で投資妙味を感じます。

本レポートに掲載した銘柄:エヌビディア(NVDA、NASDAQ)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)