2.日本株には業績見通しを加味した割安感がある

前述したとおり、そもそも日本株は、業績見通しを加味したバリュエーション面で相対的な割安感を鮮明にしています。

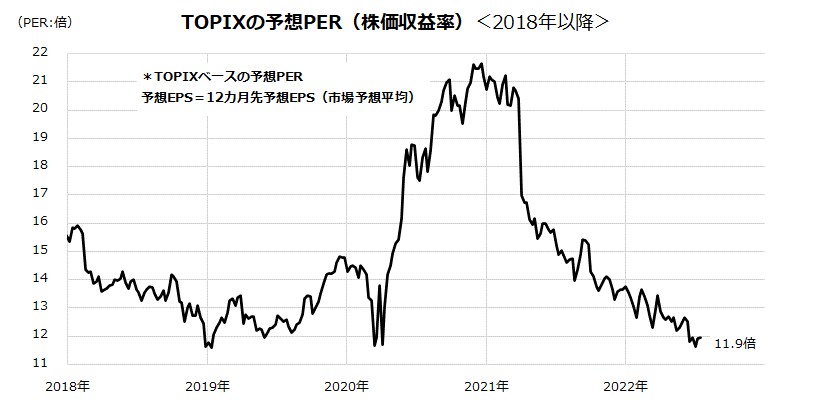

図表2は、TOPIX(東証株価指数)ベースの12カ月先予想EPS(1株当たり利益/市場予想平均)をもとに算出した予想PERの推移を示したものです。

過去5年程度にわたるTOPIXの予想PERは、2020年末時点の21倍台をピークにして低下基調をたどり、現在は2020年春のパンデミック危機以来となる低水準(12倍前後)となっています。

外国人投資家だけでなく、国内投資家にとっても、日本株が「割安」と言える水準まで株価が下落してきたことが分かります。

米国株式動向を中心とする外部環境の改善(リスクオン)次第では、TOPIXの予想PERが持ち直す可能性があり、年後半に株価が戻り歩調に転じる可能性が期待できると思います。

<図表2>日本株の予想PERはコロナ危機以来の低水準

株価予想は、予想PERと予想EPSの積(掛け算=PER×EPS)で試算されます。

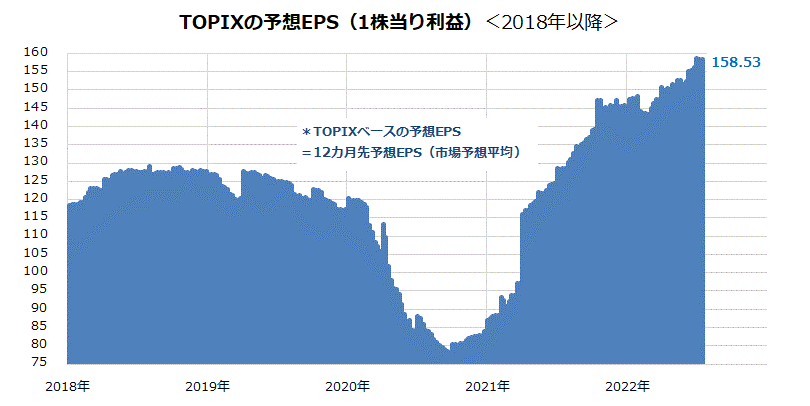

上述したとおり、予想PERが約12倍の低水準にとどまっている一方、業績見通しを示す予想EPSは拡大傾向となっています(図表3)。

TOPIXの12カ月先予想EPS(市場予想平均)は、2020年をボトム(底)に回復基調をたどり、2021年に2018年の水準を上回ると、最近は過去最高益を更新するに至っています。

過去12カ月実績EPSに対しては約13%の増益が見込まれています。

為替の円安進行、供給制約の緩和、内需の回復、自社株買いなどの効果を考え合わせると、当初は慎重に見積もられがちな企業の業績見通しが、今後の決算発表を経て上方修正される可能性もあります。

日本株は、予想PERの底入れと予想EPSの拡大の両面を契機に、もみあい相場から上抜ける可能性があると考えています。

<図表3>日本株の業績見通しは過去最高益水準

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)