3.半導体市場の動き―2022年5月の世界半導体出荷金額(単月)前年比は4月から回復―

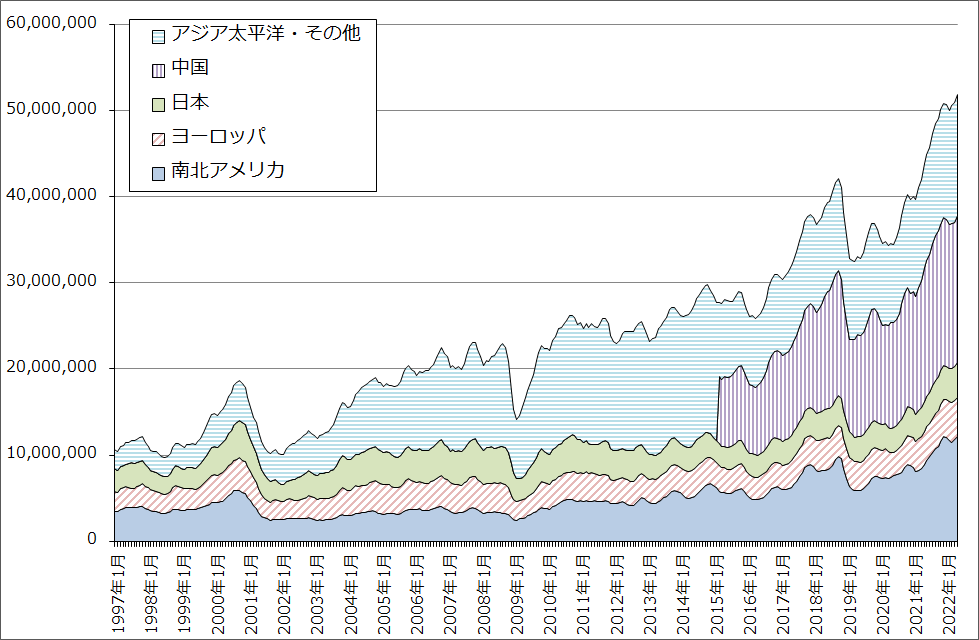

グラフ7は世界半導体出荷金額(3カ月移動平均)のグラフです。一見すると世界の半導体市場は順調な成長が続いていると思われます。私も中長期的には半導体市場は順調な成長が続くと考えていますが、短期的には変調している可能性があります。あるいは決算で複数の半導体関連企業の話を聞かなければ解釈がつかない状況になっています。

表4は世界半導体出荷金額(単月)です。地域別に分かれていますが、これは請求書向け先で地域を分けたものです。2022年3月までは月々の変動はあるにせよ順調に成長しており、2022年3月は前年比23.1%増と好調でした。それが4月は同11.8%増へ鈍化しました。地域別に見ると、アジア・太平洋(中国を含む)が3月同16.6%増から4月同5.9%増へ、欧州が同23.1%増から6.0%増へ大きく鈍化しました。鈍化した理由は、アジア・太平洋向けは上海におけるロックダウンの影響、欧州向けはウクライナ危機による不況の影響と思われます。

上海ロックダウンは3月下旬から5月末まで続いたため、5月の統計にそのネガティブな影響が表れているはずです。ところが5月のアジア・太平洋向けは同13.2%増、欧州向けは同19.4%増へ急回復しています。理由はまだ分かりませんが、データ上で需要減少がはっきりしているパソコン向け、スマートフォン向け以外の、サーバー向け、自動車向け、産業機器向けや、最近急増していると言われる軍需向けなど、さまざまな分野の半導体需要が順調に増えている可能性があります。6月の数字が注目されます。

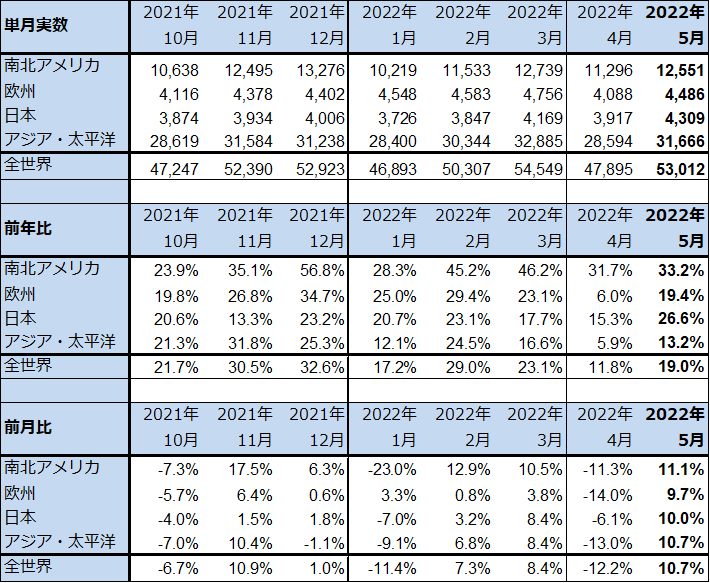

一方、TSMCの月次売上高を見ると、5月の前年比65.3%増に対して6月は同18.5%増と大きく鈍化しました。6月は四半期最後の納入月であり、顧客企業が下期の生産のために半導体を仕入れる重要な月であるにもかかわらず、前月比5.3%減となりました。世界半導体出荷金額(単月)は5月までしか入手できませんが、TSMCの月次売上高のトレンドと世界半導体出荷金額の4,5月は同じ方向に動いていないため、2022年4-6月期に何がおきたのか、7月14日のTSMCの決算発表を待つ必要があります。

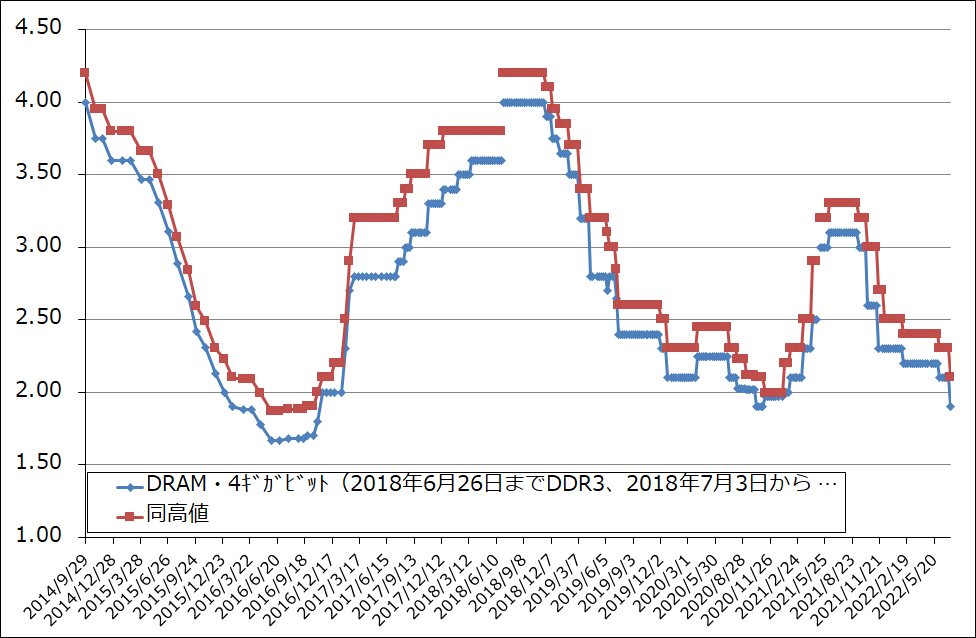

ちなみに、マイクロン・テクノロジーの2022年3-5月期決算では、データセンターの一部顧客が、メモリ以外の部品が不足していることとマクロ経済に対する不安から6-8月期にDRAM、NAND在庫の在庫調整に入るため、マイクロンもDRAM、NANDの出荷調整に入るというコメントが会社側からありました。これに加え、中国のロックダウンにより各産業のサプライチェーンが混乱したこと、中国の個人消費が弱いこと、パソコン、スマートフォンの最終需要が弱いことなどの影響で、2022年6-8月期のマイクロンの業績は前年比、前期比とも減収減益になる見込みです。このようなデータセンター向けの変調が、マイクロンだけの現象なのか、他社でも見られるものなのか、重要なポイントになります。

半導体設備投資を見ると、マイクロンは新年度2023年8月期の設備投資計画で、ウェハプロセス装置の購入を削減すると言っています。TSMC、インテル、サムスン電子の半導体デバイス大手の2022年12月期投資計画、特にロジック半導体とファウンドリ(半導体受託生産業者)の設備投資計画が維持されるのか修正されるのか、これも重要なポイントになります。

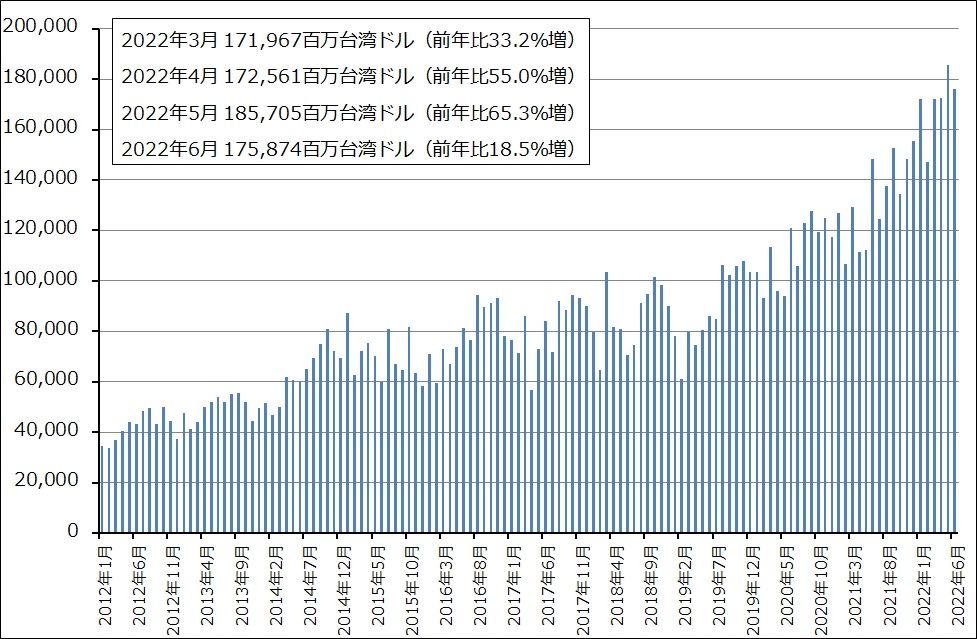

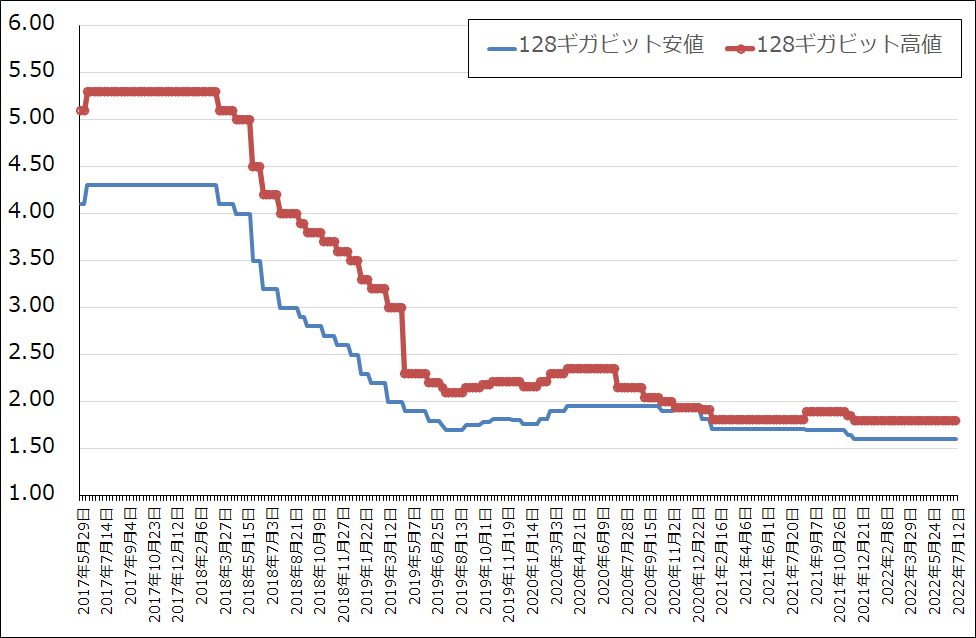

メモリ市況を見ると、NANDは横ばいが続いていますが、DRAMはスポット価格、大口価格とも下落が続いています。上位の先端メモリの価格も程度は不明ですが下落していると思われます。メモリ市況の動きもマイクロン・テクノロジー、サムスン電子のメモリ設備投資に影響を与えると思われます。

グラフ7 世界半導体出荷金額(3カ月移動平均)

表4 世界半導体出荷金額(単月)

出所:WSTSより楽天証券作成。

グラフ8 TSMCの月次売上高

グラフ9 DRAMのスポット市況

グラフ10 DRAMの市況

グラフ11 NAND型フラッシュメモリの市況(2017年5月29日から)

4.パソコン、スマートフォンの最終需要は減少、サーバーは順調か

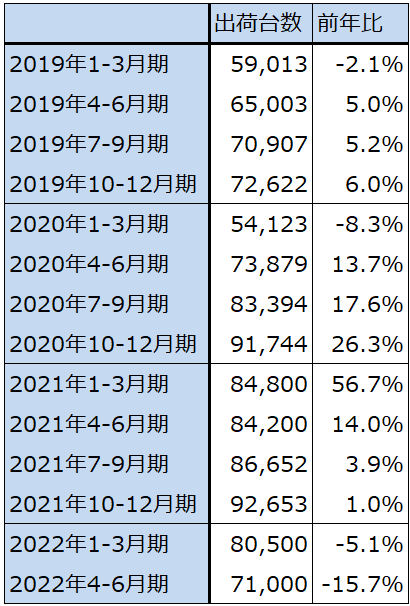

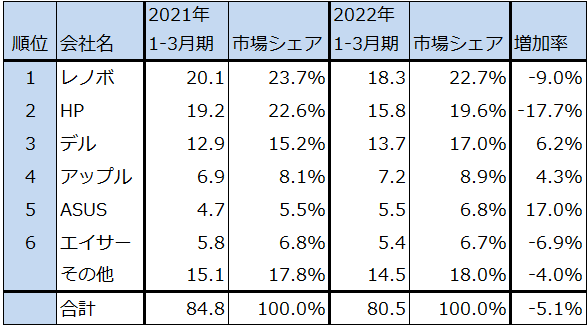

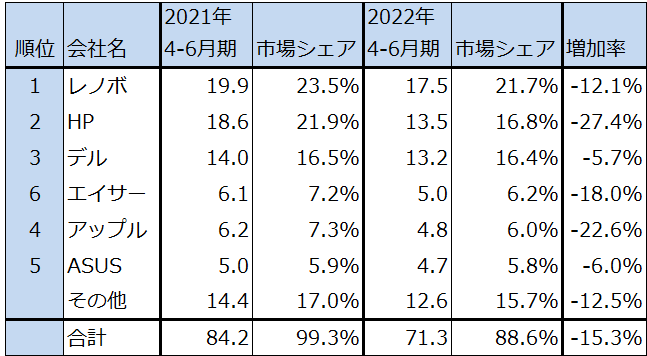

参考までにパソコン、スマートフォンの出荷データを示します。パソコンの世界出荷台数はテレワーク需要が一巡したことで2022年1-3月期からマイナス成長になりました。4-6月期は上位5社の全社の出荷台数が前年割れとなりました。アップルの出荷台数が減少しているのを見ると、普及価格帯だけでなく、画像処理用PC、ゲーミングPCのような高価格帯PCも減速している可能性があります。TSMC、AMD、インテル、アップルの決算に注目したいと思います。

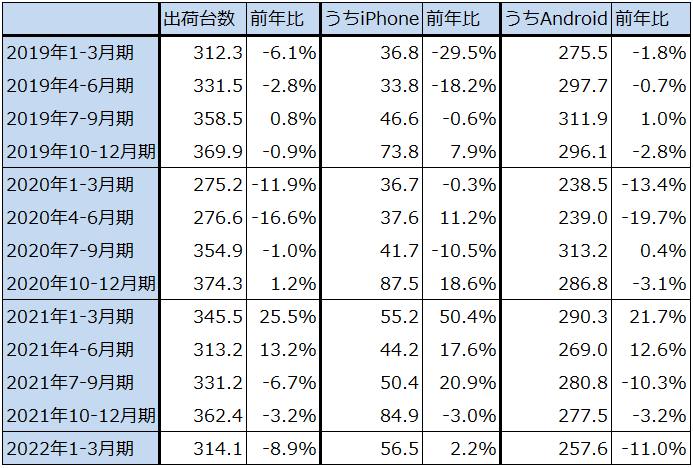

スマートフォンの世界出荷台数は2022年1-3月期までの数字しか入手できませんでしたが、2021年7-9月期からマイナス成長になっています。ただし、高価格帯のスマートフォンはこれまで順調と言われてきました。この分野に変調があるのかどうか、クアルコムとアップルの決算に注目したいと思います。

サーバー売上高は、四半期ベースの数字は入手できませんでしたが、調査会社によれば中長期で順調な成長が予想されます。調整があったとしても短期間で終わると思われます。サーバー向け半導体の動きについては、TSMC、AMD、インテル、エヌビディアの決算に注目したいと思います。

表5 世界のパソコン出荷台数(四半期ベース)

出所:IDCプレスリリースより楽天証券作成

表6 世界パソコン出荷台数

出所:iDCプレスリリースより楽天証券作成

出所:iDCプレスリリースより楽天証券作成

出所:iDCプレスリリースより楽天証券作成

表7 世界スマートフォン出荷台数:四半期ベース

出所:iDCプレスリリースより楽天証券作成

グラフ12 世界サーバー売上高予測

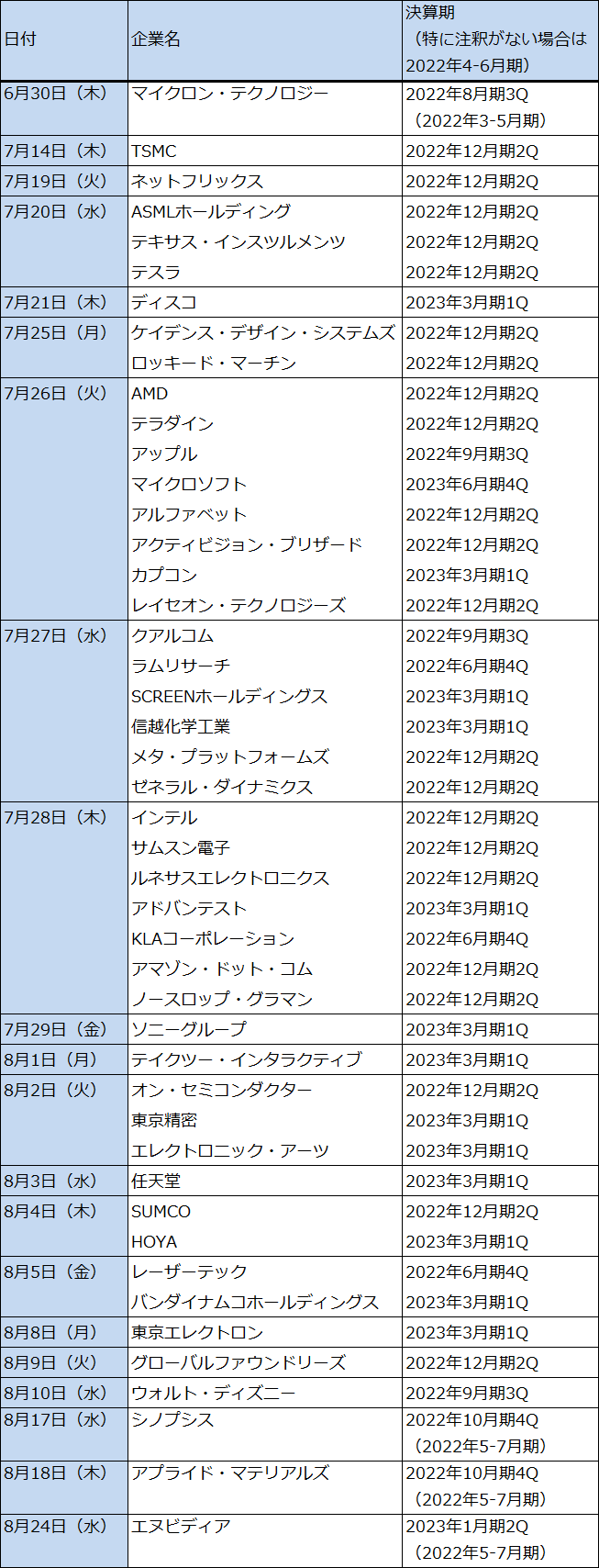

5.決算発表スケジュール―TSMC、AMD、クアルコム、インテル、サムスン電子などに注目―

現時点での2022年4-6月期、5-7月期決算発表スケジュールは表8のごとくです。今回の決算では、半導体需要と半導体設備投資両方の先行きを見極める必要があります。そのため最も重要なのは、半導体デバイス大手(TSMC、AMD、インテル、クアルコム、サムスン電子、エヌビディア)とその大口ユーザーであるGAFAM(アルファベット、アマゾン、メタ・プラットフォームズ、アップル、マイクロソフト)の決算になると思われます。

また株価を見るときに注意したいのが、たとえ業績が悪化していたり、今後の業績悪化を示唆するガイダンスが出されていたとしても、そのガイダンスに沿って導き出された業績予想に対して株価が割安になっていれば、悪材料を織り込んで株価が上昇する可能性があるということです。

この好例がマイクロンの決算発表後の株価です(あくまでも現時点での評価です)。メモリ出荷調整によって2022年6-8月期の業績悪化を予想するガイダンスが出された6月30日終値(決算カンファレンスは6月30日引け後。株価は配当修正後、以下同様)は55.17ドルでした。翌7月1日終値は53.55ドルへ下落しましたが、7月12日終値は59.18ドルとなり、7月1日終値から10.5%上昇しました。私の予想では、マイクロンのEPS予想は2021年8月期5.23ドルに対して2022年8月期7.94ドル、2023年8月期8.12ドルとなる見込みです。7月1日終値ベースの予想PERは2022年8月期6.7倍、2023年8月期6.6倍となり、業績見通しが下方修正されたとはいえ、6倍台のPERは中長期では魅力的と言えると思われます。

大手デバイスメーカー、TSMC、AMD、インテル、クアルコム、エヌビディアについても、決算発表後に予想される業績とPERを見比べた結果割安であれば、銘柄によっては株価上昇の可能性がでてくると思われます。要するに、金融市場、実体経済、企業業績、PERの総合評価が重要になるということです。

補足:7月14日午後に公表されたTSMCの2022年12月期2Q(2022年4-6月期)決算によれば、2022年12月期2Qは売上高5341.41億台湾ドル(前年比43.5%増)、営業利益2621.24億台湾ドル(同79.9%増)、純利益2370.27億台湾ドル(同76.4%増)となり、大幅増収増益となりました。今1Qと比べても増収増益でした。

今3Qの会社側ガイダンス(ガイダンスレンジの中心値)は、売上高5999億台湾ドル(同44.7%増)、営業利益2880億台湾ドル(同68.4%増)。年間設備投資は当初計画400〜440億USドルの下限に近いところになりそうと言うことです。

売上高は、今2Q、3QともHPC(パソコン、サーバー、ゲーム機など)向けが好調とのこと。

詳細は来週レポートする予定です。

表8 2022年4-6月期、5-7月期決算発表スケジュール

注:表中の予定は予告なく変更されることがある。

本レポートに掲載した銘柄:マイクロン・テクノロジー(MU、NASDAQ)、TSMC(TSM、NYSE、ADR)、AMD(AMD、NASDAQ)、クアルコム(QCOM、NASDAQ)、インテル(INTC、NASDAQ)、エヌビディア(NVDA、NASDAQ)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)