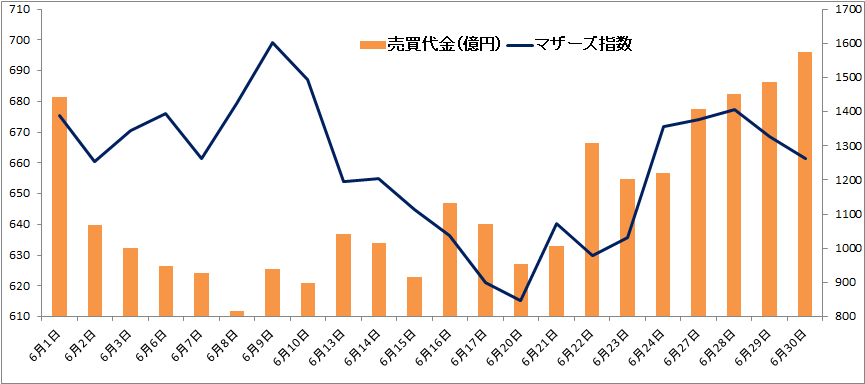

<マザーズ指数(左軸)とマザーズ売買代金(右軸)>

6月の中小型株ハイライト 年初来安値切り下げ、6月も「前半安/後半高」に

売りも収まり「いったん戻すか?」と見せるものの、またズドン(大幅安)、この繰り返し。6月は10日発表の5月米CPI(消費者物価指数)がズドンのトリガーでした。

市場予想が前年同月比+8.2%だったのに対し、実際出た数字は+8.6%。前月の+8.3%から伸び鈍化を見込んでいたのに、伸び率が拡大…これを受けて市場参加者による利上げ見込みが驚くほど引き上がります(6月FOMC:米連邦公開市場委員会の利上げ幅0.75%予想が99%に)。

15日の6月FOMCでは0.75%の利上げが決定、通過後は落ち着きを取り戻し、5月に続いて6月も「前半安/後半高」の展開に。

FOMC直前、6月14日に米長期金利は一時3.5%台乗せ。米長期金利の上昇でグロース株の集合体である日本のグロース株も下落。ドル/円相場が136円台に乗せる中、円安メリット株など皆無な日本の中小型グロース株には関係なく…。東証マザーズ指数は20日に年初来安値を607ポイントまで切り下げました。

メルカリ卒業の穴埋めた新星「ANY COLOR」

2018年6月に旧マザーズに上場し、時価総額首位の座を守ってきたメルカリ(4385)。マザーズの王のような存在だったメルカリですが、6月7日に東証プライム市場へ昇格を果たし、東証グロース市場から卒業しました。サイズ面でも、流動性面でもトップだった銘柄が消え、翌8日の東証グロース売買代金は816億円と今年最低に。

ただ、この日をボトムにグロース市場の売買代金は大きく増加していきます。そのきっかけとなったのが、メルカリ卒業の翌日8日に上場したエニーカラー(5032)の人気化でした。2日目に初値4,810円(公開価格1,530円)で寄り付くと、信用取引が解禁した10日のストップ高、14日引け後発表の本決算で市場予想超えるガイダンスを示した翌15日もストップ高に。

16日に付けた高値(9,200円)に向けた上昇モメンタムはすさまじく、上場6営業日目にして時価総額でグロース市場トップに。サイズ感、流動性の双方で、メルカリが抜けた穴の過半を埋める大ヒットIPO(新規公開株)でした。VTuber「にじさんじ」恐るべし!

東証グロース時価総額TOP10(6月末時点)

| コード | 銘柄名 | 時価総額 (億円) |

信用買い残 (億円) |

予想PER (倍) |

|---|---|---|---|---|

| 4194 | ビジョナル | 2,307 | 20 | 41 |

| 5032 | ANYCOLOR | 1,962 | 33 | 49 |

| 4478 | フリー | 1,858 | 12 | - |

| 4485 | JTOWER | 1,475 | 39 | - |

| 4565 | そーせい | 926 | 49 | 37 |

| 4480 | メドレー | 873 | 13 | 130 |

| 4180 | Appier | 862 | 8 | - |

| 4071 | プラスアルファ | 853 | 5 | 52 |

| 6027 | 弁護士コム | 847 | 23 | 112 |

| 7342 | ウェルスナビ | 839 | 31 | - |

投機マネーが躍動、ひさびさの「IPO祭り」開催

米株の下落トレンドが深刻化した6月前半、日本株市場で盛り上がったのが外部要因や全体の地合いに関係ない「材料株」物色でした。

東証プライムではダブルスコープ(6619)、東証グロースではCANBAS(4575)、サイバーステップ(3810)、そしてエネチェンジ(4169)など、さらには超人気IPOエニーカラー…。デイトレ勢が人の集まっている材料株に集中し、全体の地合い悪化をよそに投機マネーだけ膨張していきます。

買い気があって、人が集まっていれば銘柄は何でもOK。そうした資金が次の獲物を探っているところに、やってきたのが6月後半のIPOラッシュでした。

これといった類似会社が無い銘柄が好まれ、単結晶ダイヤモンドの製造技術を持つイーディーピー(7794)、大阪大学発のマイクロ波技術を持つベンチャー企業マイクロ波化学(9227)、子供向けのメガネフレーム型近視予防デバイスを開発する坪田ラボ(4890)などが大人気化。

祭りの最高潮は29日で、この日は東証グロース市場の売買代金に占める6月IPO比率が約4割に達しました。

7月の中小型!今月のキーワードは…高品質(high quality)

6月が終わり、今年の上半期(1~6月)相場が終了しました。集計すると、米ナスダック総合指数は、騰落率▲29.5%と過去最大の下落率だったそうで…これって「バブル崩壊」と表現できる下落率にも感じますよね。ロシアとウクライナの紛争は予期せぬ事態でしたが、FRB(米連邦準備制度理事会)の金融引き締めは想定しながら始まった2022年相場。

それでも、これだけの下落率になったのは衝撃でしたし、この下落を経て今なお、さらなる株価下落の不安がモヤのように残っているように思われます。その中で、7月の中小型グロース株はどうなのか?

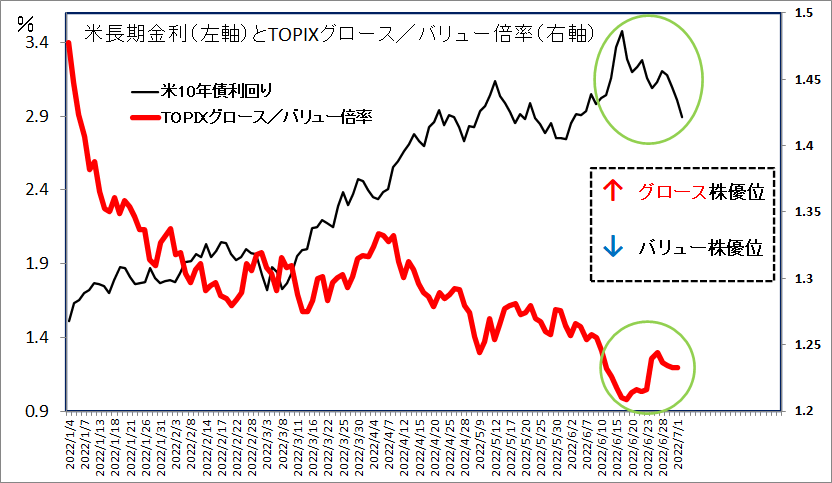

シナリオ的には「見直される」確率が高いように考えられます。その理由は、市場参加者の不安の形が変化したため。今年に入り、市場参加者が恐れたのは、米長期金利の上昇加速でした。金利が上がることで、世界的にPER(株価収益率)が低下していきましたよね。

企業の価値判断は、類似会社との比較(マルチプル)ですので、金利上昇で許されるPER水準がどんどん切り下がり、それが全体の評価を一緒に押し下げるイメージです。

ただ、6月後半から不安の形が変わりました。6月23日に発表されたユーロ圏、米国のPMI(製造業購買担当者景気指数)がとてつもなく弱く、そして7月1日に発表されたISM(米サプライマネジメント協会)製造業景況指数も予想外に弱く…景気指標の悪化が相次ぎ、「景気減速ではなく、景気後退(リセッション)になるのではないか?」に見方が変わっていきました。

リセッションの織り込み過程で、最も嫌われるのは景気敏感株。とくに、高インフレによる消費減退で、最終製品の需要が落ちる想定から、半導体株、電子部品株などハイテク株、そして海運株も露骨に敬遠されています。

ただ、リセッションを織り込み始めたことで、米長期金利が下がり始めました。これが物色の流れを変える可能性もあり、そして実際、明らかに変わった重要日が2回発生しました。中小型グロース株にとって意味を持ちそうな日、それが「6月24日」と「7月4日」です。いずれも、前述の弱い米景気指標が発表され、米長期金利が大きく低下した次の日の東京時間になります。

両日に共通するのは、金利低下で東証マザーズ指数が大幅高したということですが、とくに「大型グロース株が強烈高した」ということ。指数でいえば、大型グロース株20銘柄で組んだ新指数東証グロース市場Core指数の上昇率が圧倒的に高かったことに特徴があります。

6月24日は東証マザーズ指数が+5.7%、グロースCore指数が+8.2%。メルカリ(プライムに昇格していますが、7月末まで東証マザーズ指数の構成銘柄です)や、ビジョナル、フリー、メドレー、JTOWER、ウェルスナビなどそろって爆上げしました。

7月4日は、前月にデイトレ人気が異常に高まったダブルスコープ、東京通信、サイバーステップ、エネチェンジなど材料株や、直近IPOのイーディーピー、エニーカラーなどが暴落。これで個人信用組の勢いが削がれた影響もありましたが、東証マザーズ指数が+1.2%、グロースCore指数が+2.4%でした。

お金の流れの変化を見極める指標としては、東証グロース市場で時価総額首位のビジョナル(4194)を監視しておくのが良いように思われます。業績の強いクオリティ株の位置付けでもあるし、個人の信用買い比率が低い(=機関投資家関与率が高い)からです。ビジョナルでいえば、6月24日は+12.6%、7月4日+8.7%と両日とも爆上げでした。

こんな上値を、個人投資家が順張りで買うとは到底思えません。すでに投資主体別売買動向で判明しているのは、6月24日を含む週。この週、東証グロース市場で最大の買い越しになったのが「外国人」でした。

現物とマザーズ指数先物合算で、差引104億円買い越し(個人は約140億円売り越し)。外国人投資家が、ひさびさに、グロースの主力株をガッツリ買ったというわけです。

新規で買ったのか、空売りしていたポジションを買い戻したのか、これは定かでは無いですが、米長期金利は「6月に付けた3.5%が天井かもしれない」に解釈がシフト。「グロース株のウエートを上げておいたほうがいいかもしれない」「グロース株の空売りポジションは解消しておいたほうがいいかもしれない」そんな考えが広がっている可能性があります。

米長期金利の上昇によるPER低下が悩みの種だった中小型グロース株にとって、長期金利の上昇が落ち着くのはポジティブ。米長期金利の天井を見た(=高インフレと金融引き締めの織り込みがある程度終わった)、を前提にしたグロース株復権シナリオを軸に、今回は銘柄をピックアップしました。

高品質(ハイクオリティ)の中小型グロース株は?

スクリーニング条件(1)売上高、営業利益とも前期、今期予想が2期連続で10%以上の伸び率

(2)今期の売上高が前期伸び率より拡大 ※予想PERが低い順に列挙

| 市場 | コード | 銘柄名 | 時価総額 (億円) |

予想PER (倍) |

今期 売上高 伸び率 |

今期 営業利益 伸び率 |

|---|---|---|---|---|---|---|

| スタンダード | 2991 | ランドネット | 56 | 5.7 | 18% | 23% |

| スタンダード | 4238 | ミライアル | 177 | 7.8 | 29% | 58% |

| スタンダード | 7809 | 壽 屋 | 121 | 8.1 | 45% | 108% |

| スタンダード | 6668 | プラズマ | 146 | 8.5 | 46% | 109% |

| グロース | 2987 | タスキ | 92 | 9.5 | 42% | 26% |

| グロース | 7793 | イメージマジック | 25 | 9.6 | 20% | 25% |

| グロース | 7361 | HCH | 37 | 10.8 | 13% | 11% |

| グロース | 9244 | デジタリフト | 17 | 11.1 | 20% | 13% |

| グロース | 6580 | ライトアップ | 90 | 11.7 | 44% | 20% |

| スタンダード | 8929 | 青山財産 | 243 | 14.2 | 51% | 37% |

テーマは高品質(クオリティが高い)グロース株としています。

赤字企業に対する市場のアレルギーは強まっているため、しっかり利益を出している企業をスクリーニング。条件としては、(1)前期に続き、今期予想も2期連続で売上、営業利益とも10%超の伸び率予想、(2)今期の売上高伸び率が、前期より拡大する、としました。

その中で、PERで見ても割高感の無い(というより、割安感がある)グロース株をPERの低い順に並べています。

売上が伸びていて、利益もしっかり出ていて、PERは低い。そして、米金利上昇も一服してきた…これって、「時価総額的に過小評価されているだけ」とも言えるのでは?

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[今週の日本株]注目イベント控えるも、相場の行方は視界不良?~日本株の「迷い」と米国株の「強気」のはざまで~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が大幅減)](https://m-rakuten.ismcdn.jp/mwimgs/1/4/498m/img_14b007ce9034324da88c6461b2cb4ac961389.jpg)

![[動画で解説]「お金持ち」は幸せか?FIREの方法?どうすればなれる?](https://m-rakuten.ismcdn.jp/mwimgs/6/e/498m/img_6ece2aef258682c52604d4427bce2ff980698.jpg)

![[動画で解説]決算レポート:TSMC(AI半導体の好調で大幅増収増益)](https://m-rakuten.ismcdn.jp/mwimgs/b/c/498m/img_bc72a73e223e6f96675315f7ccc4f88865860.jpg)

![[動画で解説]10月21日【米国株は堅調、日本株は疑問符?~今週は日米企業の決算発表、27日に衆院選投開票を控える~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/9/7/498m/img_97549b5e9a56fb9e364e36b97d576b6690112.jpg)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]日銀、10月は利上げなし~最近の指標点検とワーキングペーパーの含意~](https://m-rakuten.ismcdn.jp/mwimgs/7/1/160m/img_717a7a98769c2f7da8e16c8ae892451162445.jpg)

![[インタビュー] マグニフィセント・セブンが下落すれば、小型株が上昇](https://m-rakuten.ismcdn.jp/mwimgs/d/2/160m/img_d22eda29593bbc137d83f4b36948001f33849.jpg)