毎週金曜日午後掲載

本レポートに掲載した銘柄:東京エレクトロン(8035)、エヌビディア(NVDA、NASDAQ)

東京エレクトロン

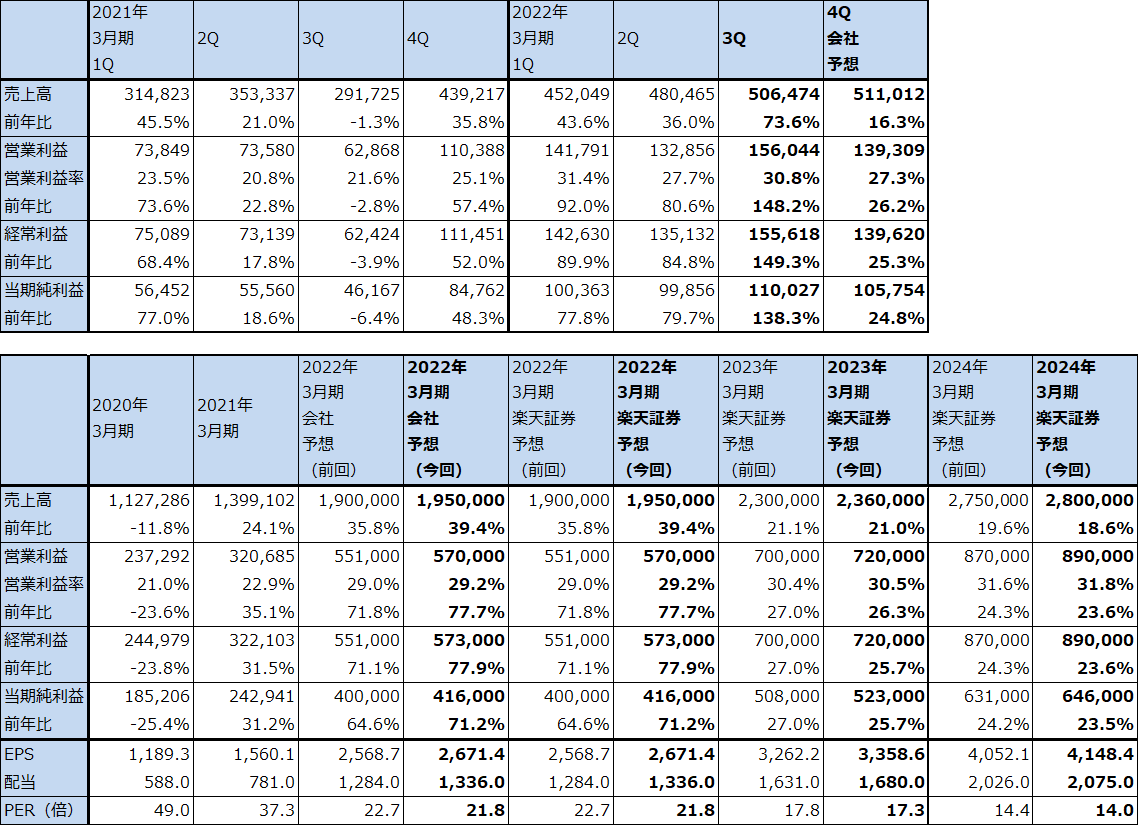

1.東京エレクトロンの2022年3月期3Qは、73.6%増収、営業利益2.5倍

東京エレクトロンの2022年3月期3Q(2021年10-12月期、以下今3Q)は、売上高5,064.74億円(前年比73.6%増)、営業利益1,560.44億円(同2.5倍)となりました。

今1Qより収益認識基準を、従来の工場設置基準から、装置の引渡が完了し履行義務が充足された時点、及び装置の設置に関連する役務の提供が完了し履行義務が充足された時点で、収益を認識することになりました(おおむね、装置出荷時に装置分の売上を計上し、顧客の検収が完了した時点で装置立ち上げに関わる役務分の売上を計上する)。

業績トレンドを把握するために今3Qを旧基準に直して比較すると、今3Qは売上高4,750.34億円(同62.8%増)、営業利益1,349.44億円(同2.1倍)と好調でした。2022年3月期1-3Q累計では、27.3%増収、46.6%営業増益と業績は順調に拡大しています。

また、新基準、旧基準とも、今2Q比でも増収増益でした。

表1 東京エレクトロンの業績

発行済み株数 155,721千株

時価総額 9,066,077百万円(2022/2/17)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

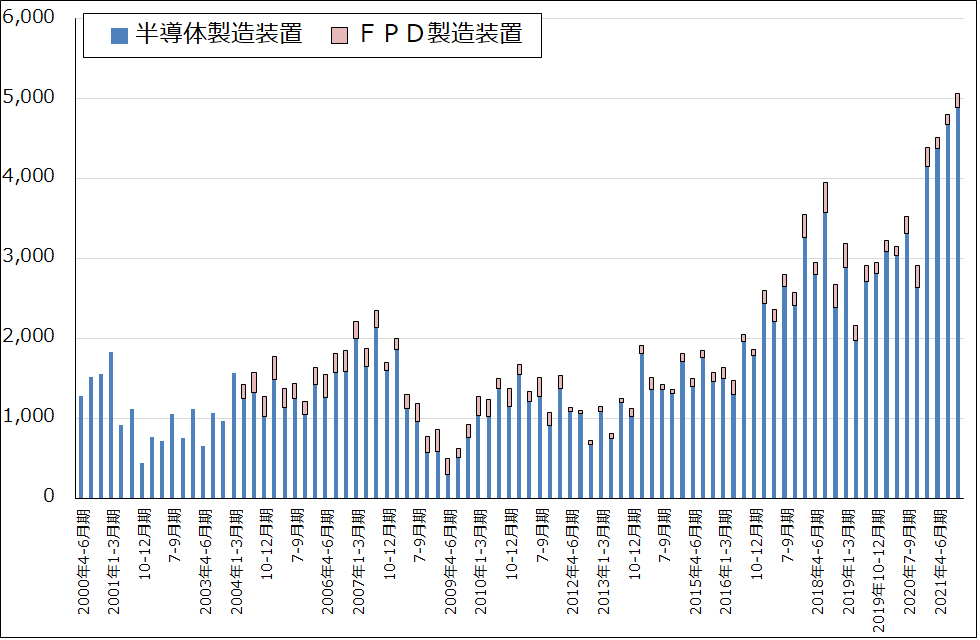

グラフ1 東京エレクトロンの半導体・FPD製造装置販売高

2.半導体製造装置事業の好調続く

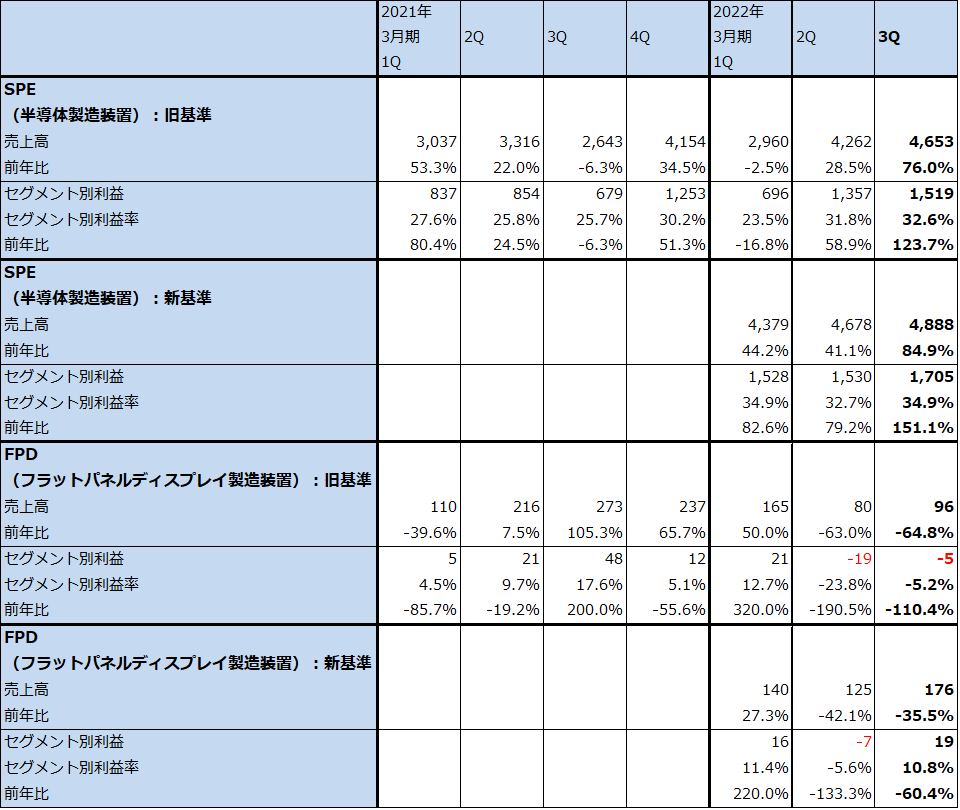

今3Qをセグメント別に見ると(表2)、SPE(半導体製造装置事業)は新基準で売上高4,888億円(前年比84.9%増)、営業利益1,705億円(同2.5倍)となりました。旧基準でも76.0%増収、営業利益2.2倍と好調で全社業績を牽引しました。営業利益率は新基準34.9%、旧基準32.6%となり、2021年3月期の25.7~30.2%を上回りました。

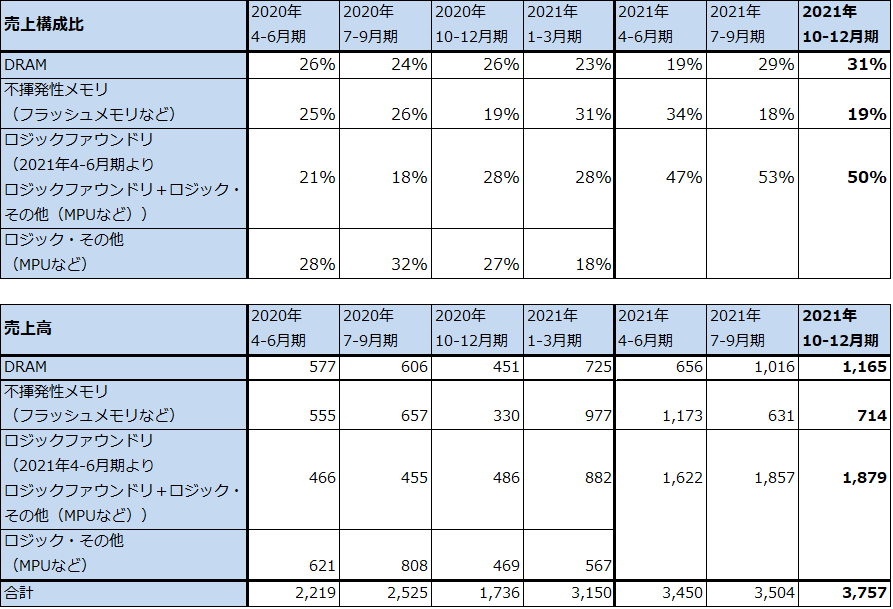

半導体製造装置新規装置売上高のアプリケーション別売上構成を見ると(表3)、ロジック/ファウンドリ+ロジックその他向け(TSMCのようなファウンドリ(半導体受託生産業者)とインテルのようなMPUメーカーとロジック半導体メーカー)は今3Q1,879億円(前年比2.0倍)へ大きく増加しました。ファウンドリの大型投資に対応したものです。また、DRAM向けは1,165億円(同2.6倍)、不揮発性メモリ(NANDなど)向けは714億円(同2.2倍)と好調でした(売上高は会社側開示の売上構成比より楽天証券計算)。

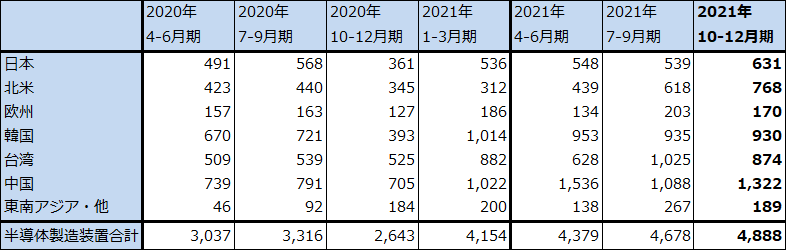

また、半導体製造装置の地域別売上高を見ると(表4)、今2Q比では日本、北米、中国向けが伸びました。一方で台湾向けは高水準ではありますが今2Q比減少しました。

一方、FPD(フラットパネルディスプレイ事業)は新基準で売上高176億円(同35.5%増)、営業利益19億円(同60.4%減)、旧基準では売上高96億円(同64.8%減)、営業赤字5億円(前3Qは48億円の黒字)と振るいませんでした。

表2 東京エレクトロン:セグメント別業績

出所:会社資料より楽天証券作成

表3 半導体製造装置のアプリケーション別売上構成比と売上高(新規装置のみ)

出所:会社資料より楽天証券作成。

注1:売上高は会社公表の売上構成比から楽天証券計算。

注2:2021年4-6月期からは新収益認識基準。

表4 東京エレクトロン:半導体製造装置の地域別売上高

出所:会社資料より楽天証券作成。

注1:端数処理の関係で合計が合わない場合がある。

注2:2021年4-6月期からは新収益認識基準。

3.2022年3月期会社予想業績は上方修正された

今3Qまでの好業績を見て、会社側は2022年3月期会社予想業績を、前回予想の売上高1兆9,000億円(前年比35.8%増)、営業利益5,510億円(同71.8%増)から1兆9,500億円(同39.4%増)、営業利益5,700億円(同77.7%増)へ上方修正しました。楽天証券予想も同水準へ上方修正します。

今4Qの会社予想売上構成比を見ると、ロジック/ファウンドリ+ロジックその他向けが売上高の60%を占めることになり、今3Q実績の50%から一段とロジック/ファウンドリへの集中度合いが増すと予想されます。

また、会社側の見方では2022年暦年のWFE(半導体設備投資の中のウェハ・プロセス装置、前工程)市場は前年比約20%増える見込みです。この中で会社側は、ロジック/ファウンドリ向けは、同20%強の伸び、DRAMは15%程度の伸び、不揮発性メモリ(NANDなど)は5%程度の伸びを見込んでいます。またWFE市場は2023年も順調に成長する見通しであり、ロジック/ファウンドリ向け中心に当面の半導体設備投資は増加が続くと予想されます。

4.今後6~12カ月間の目標株価は、前回の8万円から7万5,000円に引き下げる

東京エレクトロンの今後6~12カ月間の目標株価は、前回の8万円から7万5,000円に引き下げます。楽天証券の2023年3月期予想EPS(1株当たり利益) 3,358.6円に、成長性と金利上昇、地政学的リスク等のリスクの両方を考慮し、想定PER(株価収益率)20~25倍を当てはめました。

引き続き中長期で投資妙味を感じます。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)