先週末の日経平均は2万8,545円、ジリ高の展開に期待したい

先週末12月17日(金)の日経平均は2万8,545円で取引を終えました。前週末終値(2万8,437円)からは108円高、週足ベースでも2週続けての上昇です。

先週は注目のFOMC(米連邦公開市場委員会)が開催され、前回のレポートでも、「FOMCの結果が株高のスイッチとなるか?」に注目していましたが、結果的に株高基調は一応継続できたと言えます。ただ、週末にかけて大きく失速する場面を見せたことで、後味は良くない印象となっています。

その点を踏まえ、まずはいつもの通り、足元の状況から確認していきます。

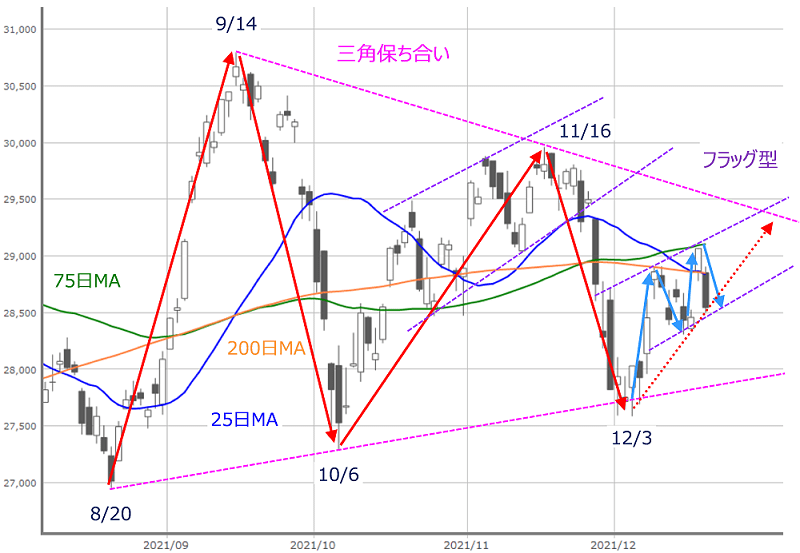

■(図1)日経平均(日足)の動き(2021年12月17日取引終了時点)

あらためて、先週の日経平均の値動きを振り返ると、(1)「FOMCを前にした様子見」、(2)「FOMC直後の上昇」、そして(3)「週末の失速」という、3つの場面に分かれる展開でした。その中でも、今後の株価の動向を探る上では、とりわけ、(2)と(3)に注目する必要がありそうです。

具体的には、FOMC直後の16日(木)に(2)の場面が訪れました。この日は前日比で606円高となり、節目の2万9,000円台を回復したほか、ローソク足も大きな陽線を描きました。

株価と移動平均線との絡みでは、取引開始時点で25日・200日移動平均線を上抜ける一方で、75日移動平均線が上値を抑える格好となりましたが、全体としてはFOMCの結果を受けた株式市場の初期反応は良好だったと言えます。

ただし、翌17日(金)の取引では、失速してしまう(3)の場面となります。前日に上抜けた25日・200日移動平均線付近でスタートした日経平均は、2万8,500円あたりまで株価水準が引き下がっていきました。

さらに、16日(木)と17日(金)のローソク足の組み合わせは、ともにスタート地点の株価がほぼ同じでも、前者が株高、後者が株安に向かう、「振り分け線」と呼ばれる形になっています。

今回出現した振り分け線は、スタート地点がちょうど25日・200日移動平均線の水準ですので、売りへの意識を特に強めてしまう可能性があり、気をつける必要がありそうです。

とはいえ、チャートをもう少し大きく捉えると、現在の日経平均は「三角もちあい」を形成している最中で、まだその形が崩れていません。確かに、ここ2週間の日経平均は上げ下げを繰り返していますが、一応、短期の「フラッグ型(平行な線の範囲内での推移)」となっています。

図1の真ん中あたり、10月中旬から11月中旬にかけても、株価がフラッグ型で上げ下げしながら、三角もちあいの上限の線にタッチしている場面がありました。

足元の株価も、このフラッグ型の範囲内を維持し、ジリ高の展開に期待したいところではありますが、そのためには、直近で跳ね返された75日移動平均線越えがポイントになります。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~](https://m-rakuten.ismcdn.jp/mwimgs/1/5/356m/img_153ff688ed25288cbf3894967228ba9640935.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)