毎週金曜日午後掲載

本レポートに掲載した銘柄:東京エレクトロン(8035)、レーザーテック(6920)、アドバンテスト(6857)、SCREENホールディングス(7735)、ディスコ(6146)

1.半導体デバイス市場の現状

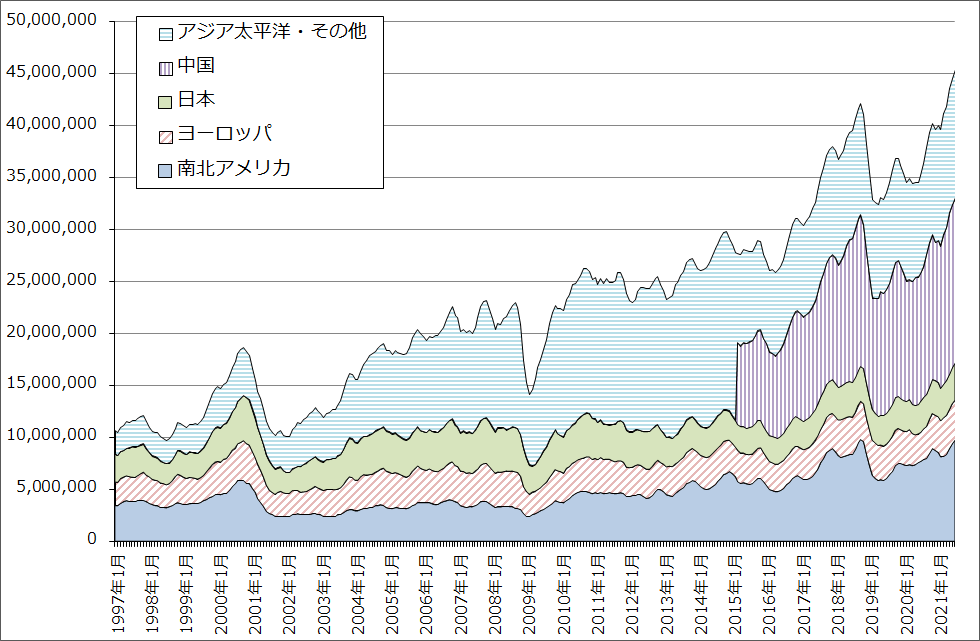

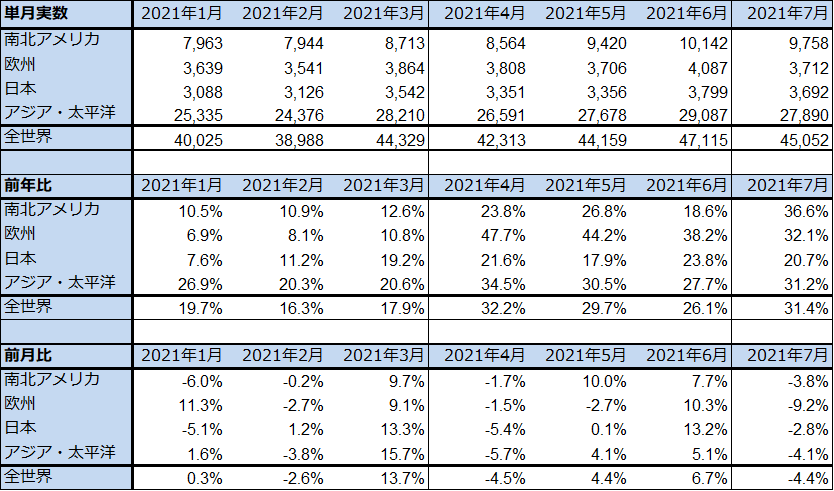

世界半導体出荷金額(3カ月移動平均)は2021年5月に436.0億ドル(前年比26.2%増)を記録し、それまでの最高だった2018年10月421.1億ドルを更新、新しい局面に入りました。そして、2021年7月には過去最高の454.4億ドルに達しました。

単月ベースでは、2018年9月の過去のピークを2021年6月に更新しました。2021年7月の出荷金額は6月よりも減少したものの、前年比は31.4%増と高い伸びになりました。

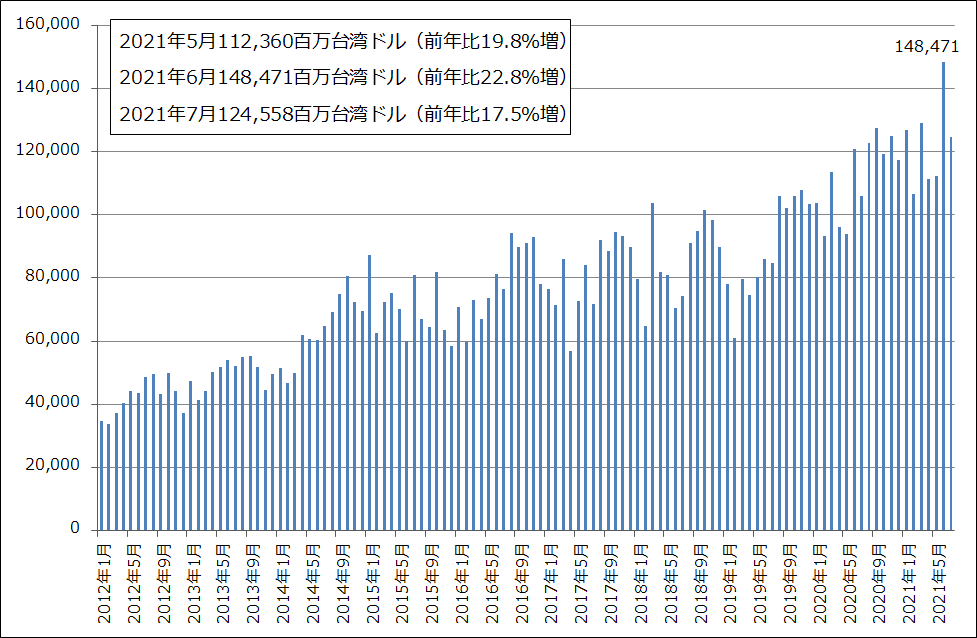

TSMCの月次売上高も、6月に過去最高を大きく更新しました。7月売上高は6月比で減少しましたが、前年比17.5%増と高い伸びを保っています。

ロジック半導体では、9月に入ってTSMCの値上げ(10ナノ未満の先端半導体は10%、10ナノから以前の汎用半導体は20%、2021年10-12月期から実施するが、9月中に実施された顧客もある模様)が打ち出されましたが、TSMCよりも前に値上げしていたファウンドリ(半導体受託生産業者)もある模様です。数量増加と価格上昇の両方が半導体市場の成長に寄与しています。

また、自動車だけでなく、スマートフォン、パソコン、各種の半導体製造装置にいたるまで、幅広い産業で半導体不足が程度の差はあれ、顕在化しています。このため、数量増加と価格上昇は10-12月期からのTSMCの値上げ効果も含めてしばらく続くと思われます。

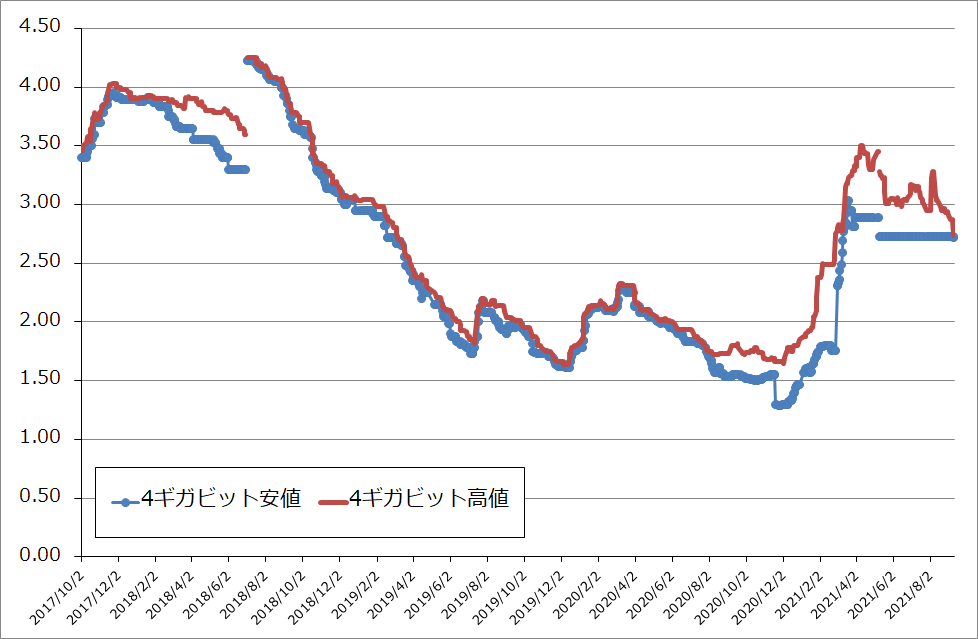

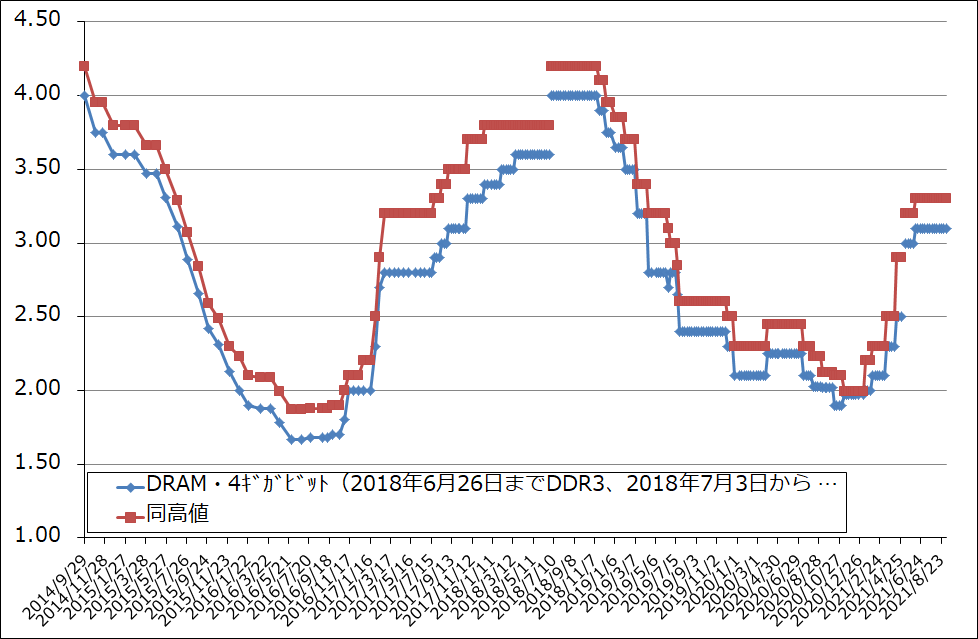

メモリも、DRAM、NAND型フラッシュメモリともに数量の増加が続いています。DRAMのスポット価格は下落していますが、大口価格は安定しています。現在の主力規格であるDDR4から新型DRAM「DDR5」への転換が遅れていますが、これは対応可能なインテルのCPUの出荷が遅れているためと言われています。インテルは2021年に入ってサーバー向けCPUでDDR5への対応を始めている模様ですが、本格的な対応は2022年からになる見込みで、パソコン向けのDDR5対応も2022年になる模様です。AMDのDDR5対応もサーバー向け、パソコン向けともに2022~2023年になる模様です。DDR5の出荷が遅れていることはDRAM需給にネガティブに働いていると思われます(DDR5対応のCPUと機器が増えることによってDRAM需要が刺激される)。

また、半導体不足がスマホ、パソコンの生産台数にネガティブな影響を与えていることも、短期的なDRAM需給に影響していると思われます。

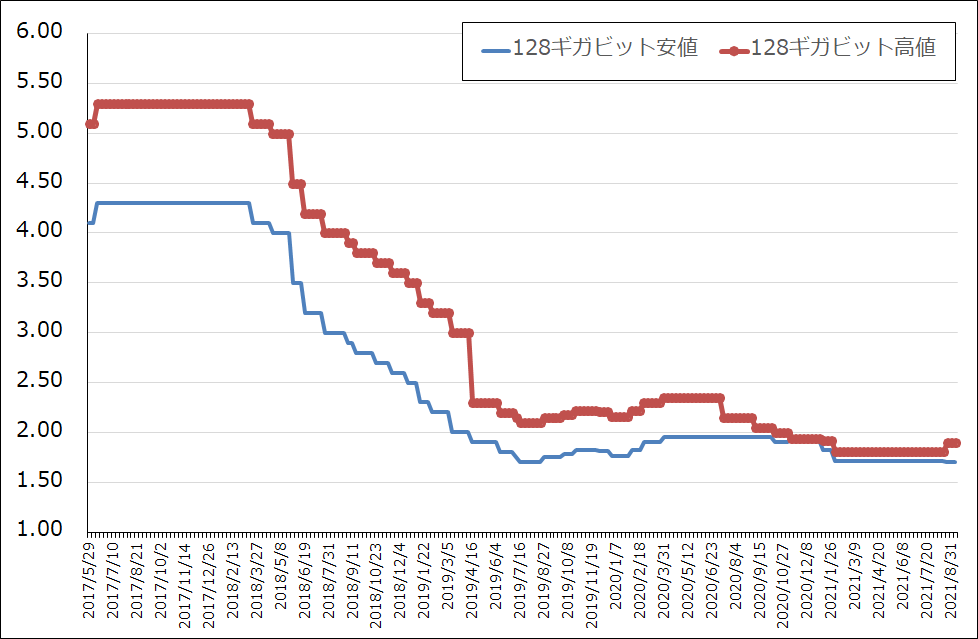

一方で、NANDは大口価格がやや上昇に転じています。サーバー向け投資が再開された模様です。金額ベースで見ると、メモリ出荷は順調と思われます。

グラフ1 世界半導体出荷金額(3カ月移動平均)

表1 世界半導体出荷金額(単月)

出所:WSTSより楽天証券作成。

グラフ2 TSMCの月次売上高

グラフ3 DRAMのスポット市況

グラフ4 DRAMの市況

グラフ5 NAND型フラッシュメモリの市況(2017年5月29日から)

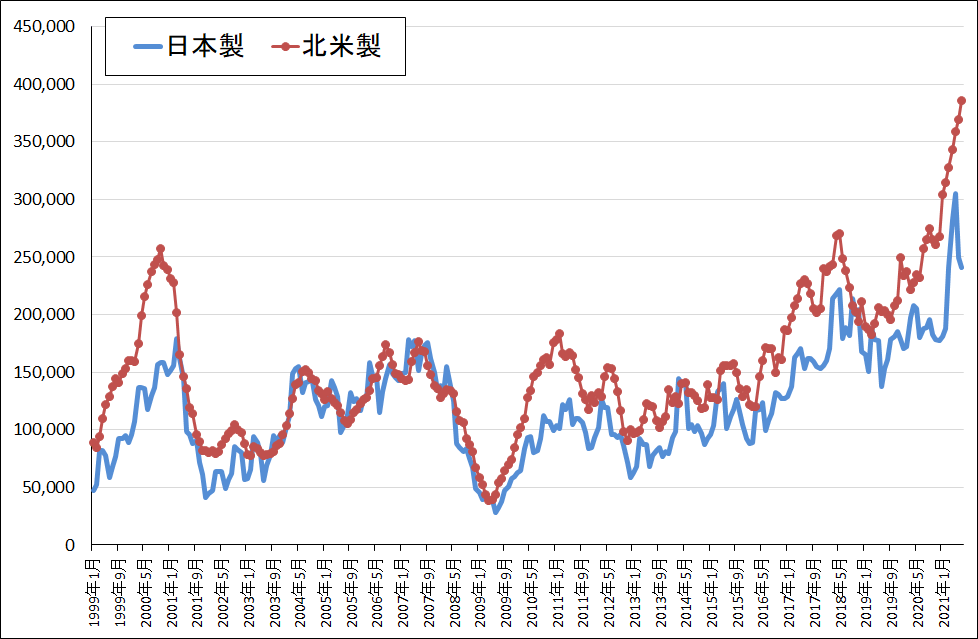

2.半導体設備投資と半導体製造装置市場の動き

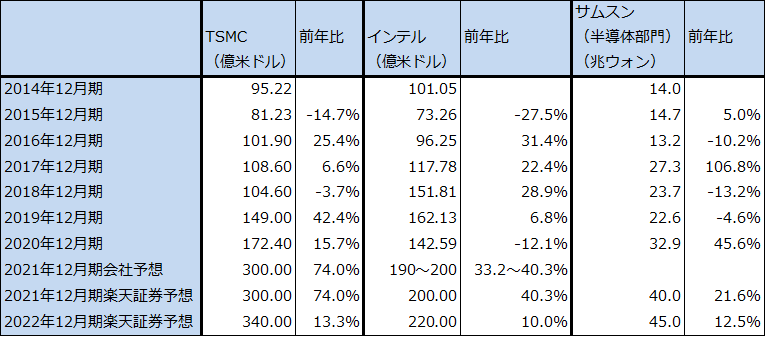

好調な半導体デバイス市場の動きを反映して、半導体設備投資と半導体製造装置販売高も好調な動きが続いています。2021年4-6月期決算でTSMC、インテルともに2021年12月期と中期の設備投資計画を修正しませんでした(サムスンは2021年12月期通期の計画を示していない)。ただし、TSMCの値上げを考えると、今期または中期計画について、TSMC、インテルともに上方修正される可能性があります。

半導体設備投資ブームは、10ナノ未満(7ナノ、5ナノ、3ナノ)の先端半導体だけでなく、10ナノ台から以前の汎用半導体でも起きており、当面続きそうです。先端半導体では「ビッグノード」(歩留まりが良く生産力の大きな微細化世代)と言われる5ナノの大型投資が続く見通しです。また、来年2022年4-6月期からの3ナノ量産に向けてTSMCでは試験生産(リスク生産)に入りつつあると思われますが、来年に入ると3ナノ対応製造装置の工場への搬入が本格化すると思われます。

3ナノの先は2024年量産開始と予想される2ナノです。半導体製造装置メーカー各社とも、2ナノ対応製造装置の研究開発にすでに着手しています。3ナノの歩留まりが良く、採算良好で増産ができるならば、2ナノについても大型投資が予想されます。その意味で3ナノの量産が注目されます。

また汎用半導体の世界では、自動車向けMCU(マイクロ・コントローラー・ユニット)において、現在主力の40ナノ、55ナノが今後2~3年かけて28ナノにグレードアップすると言われています(TSMCによる)。古い汎用半導体に対して最新のEDA(ロジック半導体設計システム)を使い、設計や機能をリフレッシュする動きも盛んです。このようなグレードアップを伴う生産能力増強の動きが自動車向けだけでなくさまざまな分野に広がっています。

さらに2024年には、TSMCとインテルが各々計画しているアリゾナ新工場が稼働開始となる予定です。これら2工場への装置搬入は2023年になる予定です。

これらの動きを総合的に見ると、少なくとも2024年まで、半導体設備投資が伸び続けるブームが続くと予想されます。

表2 大手半導体メーカーの設備投資

注:1ウォン=0.093円、1ウォン=0.000855ドル。

グラフ6 日米半導体製造装置販売高(3カ月移動平均)

3.日系半導体製造装置メーカーのリスクはストックオプションが十分でないこと

このように、日系半導体製造装置メーカーの事業環境は良好ですが、リスクもあります。TSMC、インテルのアリゾナ新工場は稼働開始後も増強されると思われます。アメリカ政府のIT予算の後押しもあると思われます。その結果、日系半導体製造装置メーカーの重要営業エリアに、アジアに次いでアメリカが加わることになります。

そこで問題となるのは、アメリカにおいて人材が質、量の両面で十分確保できるのかということです。アメリカの同業他社、というよりもほぼ全てのアメリカの上場企業と上場を目指しているベンチャー企業は、報酬制度の一環として全社員に対してストックオプションを導入しています。これに対して日系半導体製造装置メーカーでは、役員と一部の限られた社員(主に技術者)に対して株式を使った報酬制度(ストックオプションか自社株を使った株式信託報酬制度)を導入しているケースはありますが、全社員に対するストックオプションを導入している会社は本レポートで取り上げている大手5社の中にはありません。

そもそも、1株から買えるアメリカ株に対して(米国系あるいはアメリカ上場の半導体製造装置メーカーの株式は1株数万円から購入できる)、日系大手5社の株式を(売買単元制度があるため)100株購入するには、最低で100万円以上かかるため、今の株価水準では全社員に向けたストックオプション制度を作るのは容易ではありません。

日系メーカーのやり方、つまり多くの日本企業のやり方が、カネが全てのアメリカで通用するものなのか。私は、この問題がいずれ日系半導体製造装置メーカーのリスクとして現れる可能性があると考えています。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)