毎週金曜日午後掲載

本レポートに掲載した銘柄:東京エレクトロン(8035)

東京エレクトロン

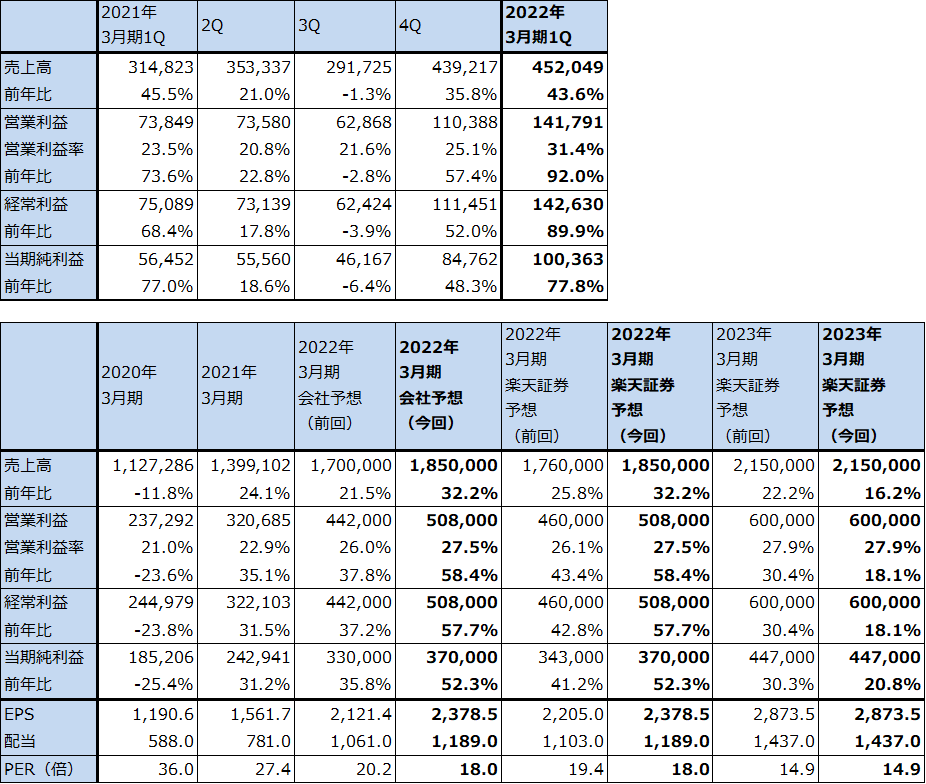

1.2022年3月期1Qは、43.6%増収、92.0%営業増益

東京エレクトロンの2022年3月期1Q(2021年4-6月期、以下今1Q)は、売上高4,520.49億円(前年比43.6%増)、営業利益1,417.91億円(同92.0%増)となりました。

今1Qより収益認識基準を、従来の工場設置基準から、装置の引渡が完了し履行義務が充足された時点、及び装置の設置に関連する役務の提供が完了し履行義務が充足された時点で収益を認識することになりました(概ね、装置出荷時に装置分の売上を計上し、顧客の検収が完了した時点で装置立ち上げに関わる役務分の売上を計上する)。

そのため、今1Qは全体では売上高で1,395億円、営業利益で828億円、旧基準によるものより増えることになりました。そのため今1Q決算を旧基準で表すと、売上高3,125億円(前年比0.7%減)、営業利益589億円(同20.2%減)となり、旧基準では売上高は横ばいで営業減益でした。

会社側によれば、新基準と旧基準を比べると、新基準が旧基準に対して1四半期早く収益認識が行われます。そのため、今1Qの新基準による高い売上高は旧基準の場合は今2Qに計上される見込みです。年度に直した場合でも、1四半期違うだけでこの差が大きくなることはないと会社側は説明しています。

なお、今1Qの製品出荷額は、前年比で大幅増、前4Q比でも増加しています。従って基調としては業績拡大が続いていると考えてよいと思われます。ただし、会社側が製品出荷額を明示していないため、どの程度の業績拡大になっているのかは不明です。

表1 東京エレクトロンの業績

発行済み株数 155,559千株

時価総額 6,661,036百万円(2021/8/19)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの。

注2:当期純利益は親会社株主に帰属する当期純利益。

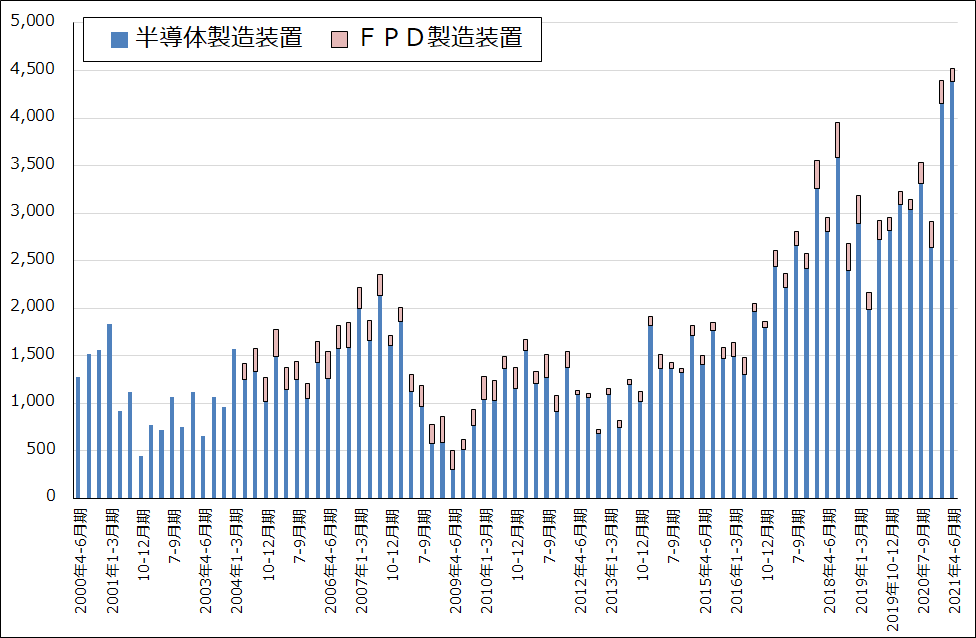

グラフ1 東京エレクトロンの半導体・FPD製造装置販売高

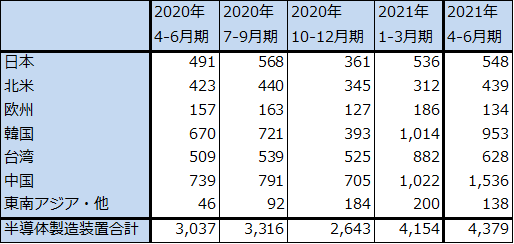

表2 東京エレクトロン:半導体製造装置の地域別売上高

出所:会社資料より楽天証券作成。

注:端数処理の関係で合計が合わない場合がある。

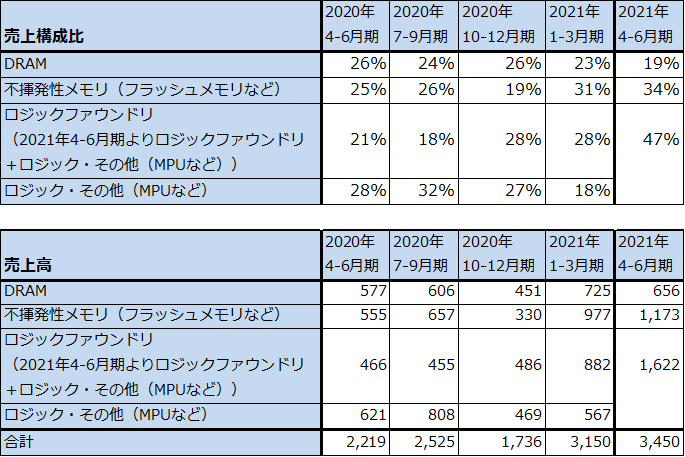

表3 半導体製造装置のアプリケーション別売上構成比と売上高(新規装置のみ)

出所:会社資料より楽天証券作成。

注:売上高は会社公表の売上構成比から楽天証券計算。

2.半導体製造装置事業が好調

セグメント別に見ると、今1QのSPE(半導体製造装置事業)は、新基準で売上高4,379億円(前年比44.2%増)、営業利益1,528億円(同82.6%増)、旧基準で売上高2,960億円(同2.5%減)、営業利益695億円(同17.0%減)となりました。

また、FPD(フラットパネルディスプレイ製造装置事業)は、新基準で売上高140億円(同27.3%増)、営業利益16億円(同3.2倍)となりました。旧基準では、売上高163億円(同48.2%増)、営業利益20億円(同4.0倍)となりました。

地域別売上高を見ると、中国向けが前4Q1,022億円(旧基準)、今1Q1,536億円(新基準、以下同様)と急増していますが、これは新規顧客が増えたこと、汎用半導体向け設備投資が中国で増加していることによります。韓国向けは同じく1,014億円→953億円、台湾向け882億円→628億円と減少していますが、高水準を維持しています。

SPEのアプリケーション別売上高を見ると、前4Qから今1Qにかけて、DRAM向けが減少し、NAND向けとロジックファウンドリ+ロジックその他向けが各々増加しました。

3.会社側は2022年3月期業績予想を上方修正した

今1Qの業績を見て会社側は2022年3月期業績予想を上方修正しました。前回予想(旧基準)は売上高1兆7,000億円、営業利益4,420億円でしたが、今回予想(新基準)は売上高1兆8,500億円(前年比32.2%増)、営業利益5,080億円(同58.4%増)となりました。

楽天証券予想も、前回予想の売上高1兆7,600億円、営業利益4,600億円から、今回は会社予想と同じ業績に修正します。

会社側が旧基準での業績予想を発表していないため、実質的にどの程度の上方修正か不明ですが、業績拡大は続いていると思われます。

また、楽天証券では2023年3月期予想については、前回予想の売上高2兆1,500億円、営業利益6,000億円を維持します。

会社側では暦年2021年、2022年の見通しとして、先端ロジックとファウンドリ、DRAMの設備投資増加を予想しています。また、28ナノ以前の汎用半導体の設備投資についても2022年に期待できるとしています。

4.今後6~12カ月間の目標株価は、前回の6万6,000円を5万5,000円に引き下げる

今後6~12カ月間の目標株価は、前回の6万6,000円を5万5,000円に引き下げます。2023年3月期の楽天証券予想EPS 2,873.5円に、成長性とリスクの両方を考慮した想定PER15~20倍を当てはめました。引き続き中長期での投資妙味はあると思われますが、短期的には更に株価が下がる可能性があると思われます。

成長性は、最先端半導体の量産のために大型設備投資が継続的に必要になっていること、汎用半導体でも自動車のように設備が足りないため設備投資が必要になっている分野が多いことを見れば明らかです。大型設備投資の理由として、大手半導体デバイスメーカーの売上高が好調に推移していることが挙げられます。例えば、AMDの2021年4-6月期売上高は前年比99.3%増、エヌビディアの2021年5-7月期売上高は前年比68.3%増でした。東京エレクトロンの同業他社では、アプライド・マテリアルズの2021年5-7月期が、41.0%増収、81.7%営業増益と好調でした。

一方リスクとしては、2021年4-6月期が実質減益だったことと、株式の需給関係に関するリスクを考慮しました。今回も株式分割を行わなかったため、個人投資家の新規投資と(日本の株式需給で重要な)個人投資家の信用取引による短期売買が傾向的に鈍る可能性があります。これ以外のリスクについては後述します。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)