ソニーグループ

1.2022年3月期1Qは、15.0%増収、26.3%営業増益

ソニーグループ(以下ソニー)の2022年3月期1Q(2021年4-6月期、以下今1Q)は、売上高2兆2,568億円(前年比15.0%増)、営業利益2,801億円(同26.3%増)となりました。

一見すると業績は順調に拡大しているように見えますが、中身は前3Qまでと前4Qからは大きく異なります。前3Qまではゲーム&ネットワークサービスの高成長、特にプレイステーション4(PS4)の大成功が全社業績を牽引し、それに音楽、半導体の業績拡大が加わりました。

しかし、前4Qからはゲーム事業においてPS5が発売されPS4がPS5に置き換わっていく端境期に入りました。それと同時にPS5ハードの供給が需要に対して圧倒的に少ない状況の中で、ゲームビジネスに勢いがなくなりました。そしてそれを、音楽の好調、映画の回復、高級カメラの好調が補っていく構図になりました。

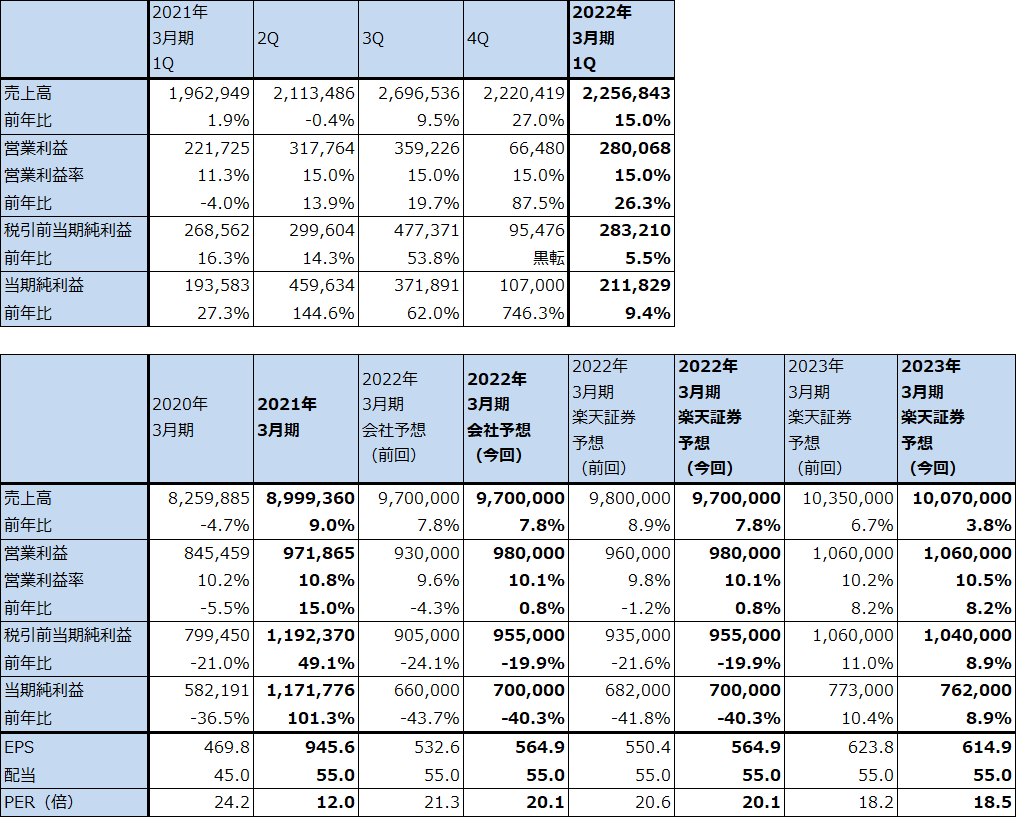

表4 ソニーグループの業績

発行済み株数 1,239,198千株

時価総額 14,077,289百万円(2021/8/5)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は当社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

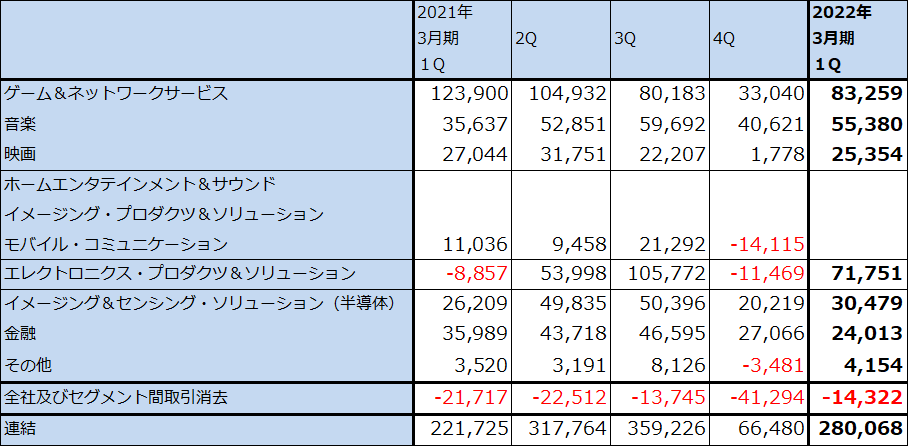

表5 ソニーのセグメント別営業利益(四半期ベース)

出所:会社資料より楽天証券作成

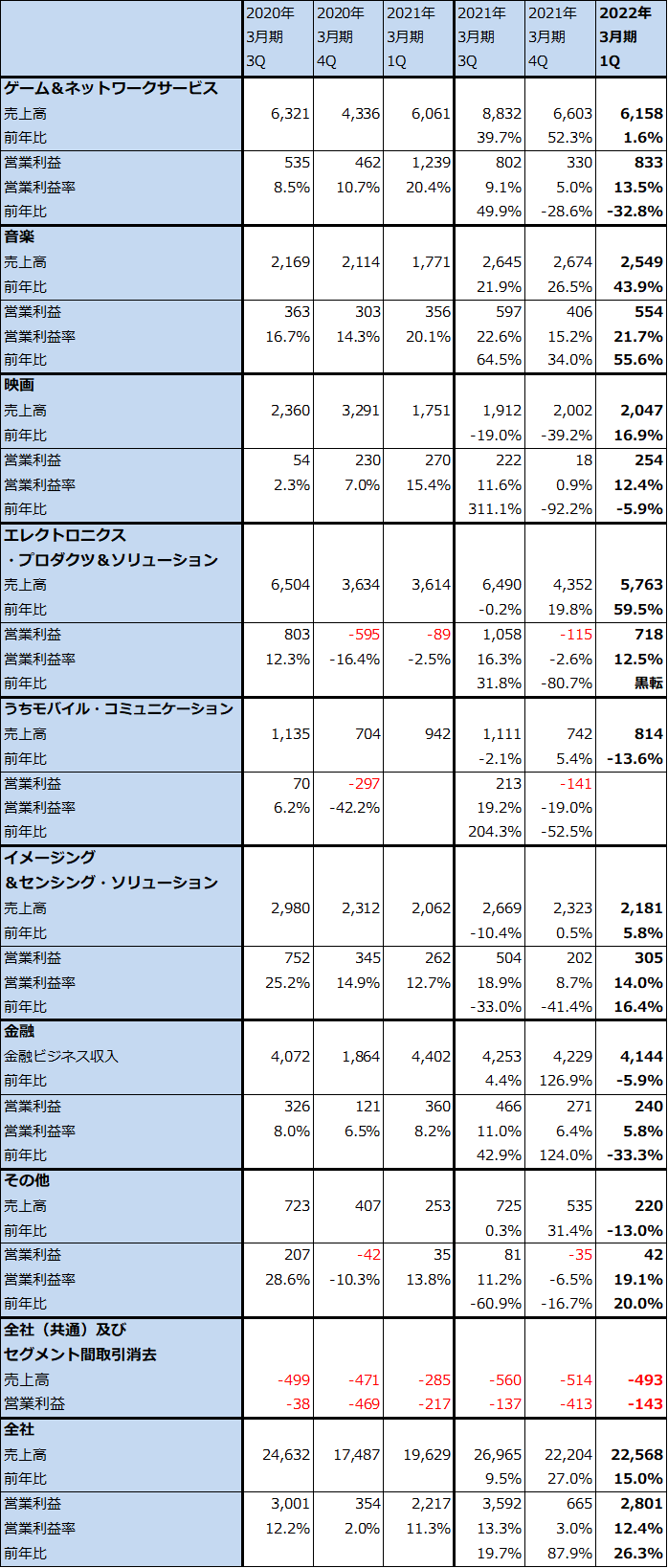

表6 ソニー:2022年3月期1Qセグメント別業績

出所:会社資料より楽天証券作成

注:売上高は内部取引を含むが、モバイル・コミュニケーションのみ、内部取引を含まない外部顧客向け。

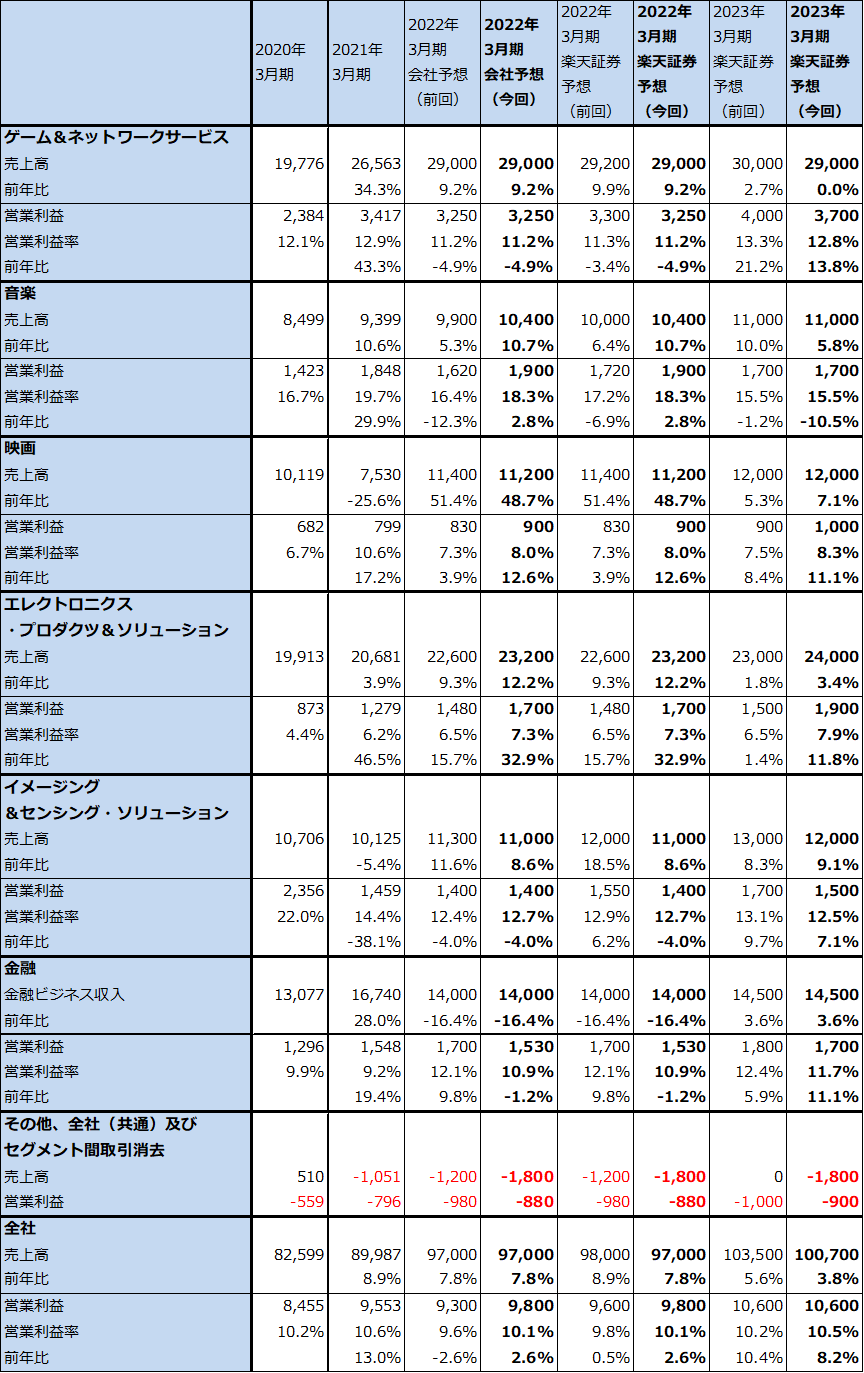

表7 ソニー:セグメント別業績動向(通期ベース)

出所:会社資料より楽天証券作成

2.セグメント別動向

1)ゲーム&ネットワークサービス

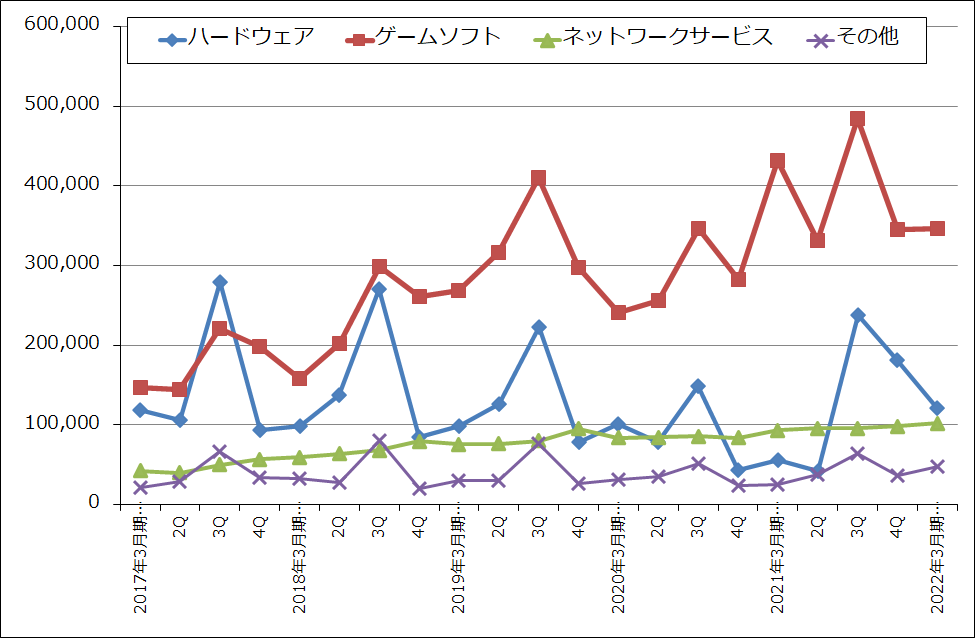

ゲーム&ネットワークサービスの今1Qは、売上高6158億円(前年比1.6%増)、営業利益833億円(同32.8%減)となりました。前4Qに続き二ケタ営業減益となりました。

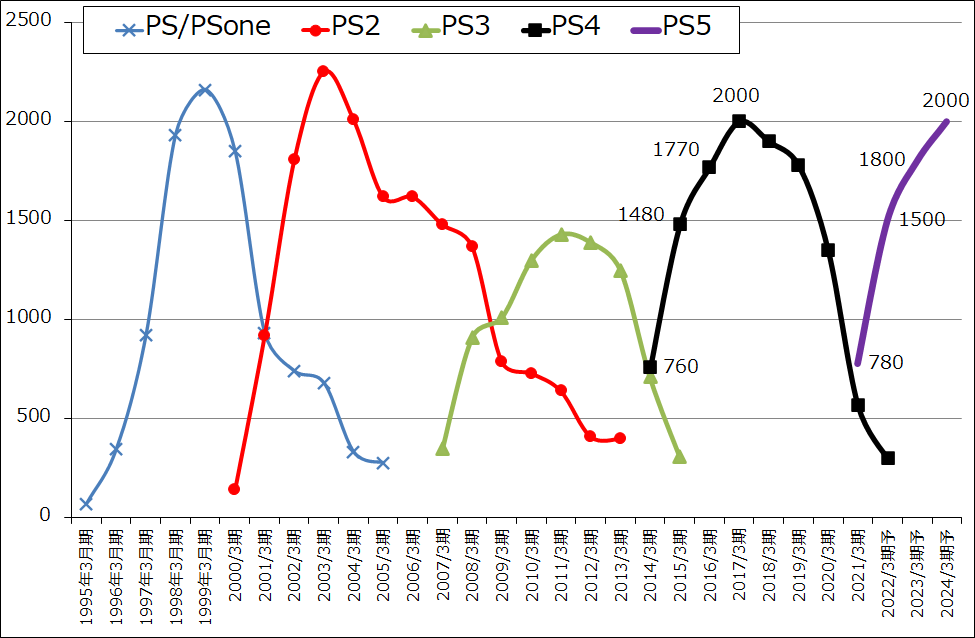

今1Qのゲームハード売上高は、1,206億円(同2.2倍)とPS5がなかった前1Qと比較すると大幅に増えましたが。前4Qの1,808億円からは減収となりました。2020年11月(前3Q)にPS5が発売されましたが、それに伴って、PS4ハード販売台数は前2Q150万台、前3Q140万台、前4Q100万台、今1Q50万台と急減しました。その一方でPS5は前3Q450万台、前4Q330万台、今1Q230万台と、四半期ベースではPS4販売台数を超えてはいますが、勢いは発売当初に比べ鈍っています。半導体(ソニーがAMDに発注して、AMDがTSMCに生産委託している7ナノCPU、GPU)の調達が不十分であるためと思われます。

ゲームソフト販売本数は全体で今1Q6,360万本(前1Q9140万本)となり、前4Q6,140万本からやや増えたにとどまりました。このうちファーストパーティ製ソフト(ファーストパーティはソニー100%出資かマジョリティ出資のゲームソフト開発会社)は前1Q1,870万本から今1Q1,050万本に減少しました(前4Q790万本からは増加しました)。

ソニーの2022年3月期PS5販売台数予想は、PS4 2年目の1,480万台を上回るというものです。実際にはこれ以上の実需がありますが、この実需に対して満足な数量の供給がいつ実現するのか不明です。注意しなければいけないのは、PS5を購入することを諦めたゲームユーザーがパソコンゲームに向かってしまうことです。ゲーミングPCでよく使われるWindowsPCのCPUの最先端は、現在AMDの7ナノですが、これが2022年後半には5ナノになり、さらに2022年後半にTSMCの3ナノ半導体がAMDとインテルに供給されてそれが高性能PCに搭載される可能性もあります。2023年になれば、3ナノCPU、GPUが搭載された高性能パソコンが数多く市場に出回り、5ナノ、7ナノCPU、GPUが普及価格帯のPC用に搭載される可能性もあります。

そうなった場合、7ナノCPU、GPUを使っているPS5は陳腐化するため、グレードアップする可能性がありますが、ここでも半導体の調達問題が発生すると思われます。ソニーがダイナミックに変化するゲーム市場を十分理解していないように見える現状では、ゲーム事業が順調に再成長するのは難しくなるかもしれません。要するに、PS5がPS4のユーザーの全てを引き継げない状態、即ちPS5が失敗する可能性があるのです。

ゲーム&ネットワークサービスの今期2022年3月期会社予想は、売上高2兆9,000億円(前年比9.2%増)、営業利益3,250億円(同4.9%減)であり、楽天証券予想も同じです。来期2023年3月期楽天証券予想は、売上高2兆9,000億円(同0.0%増)、営業利益3,700億円(同13.8%増)です。前回予想からは下方修正しましたが、端境期から脱して緩やかに再成長に向かうというシナリオです。前提となるPS5販売台数は年度ベースでPS4並の販売が実現できるというものです。このようになるかどうか、不透明感があるため、今後を注視する必要があります。

グラフ1 ソニーのゲームサイクル:プレイステーションの販売台数

グラフ2 ソニー・ゲーム&ネットワークサービス事業の売上構成

2)音楽

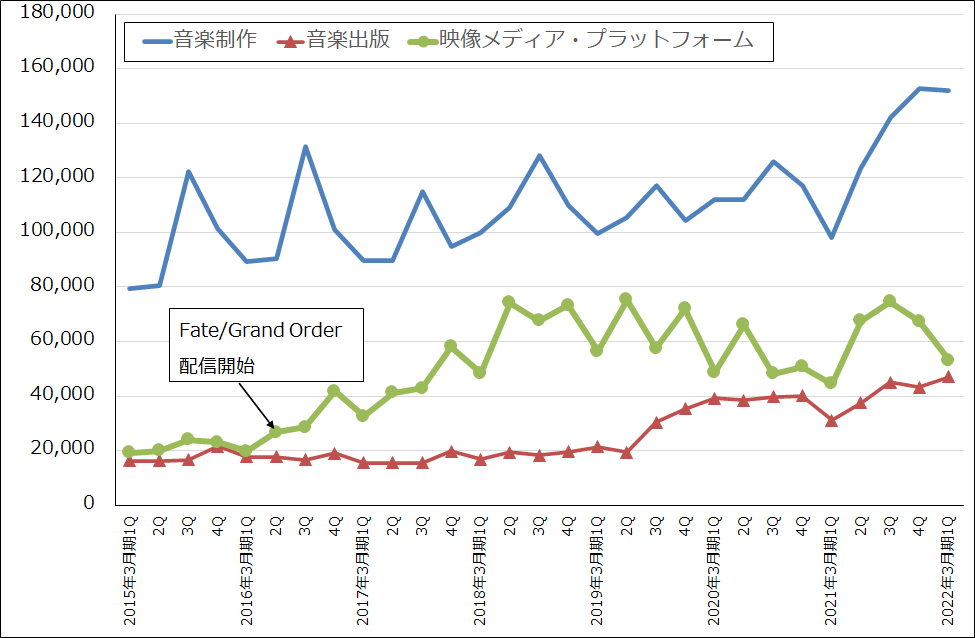

音楽の今1Qは、売上高2549億円(前年比43.9%増)、営業利益554億円(同55.6%増)と好調でした。音楽ストリーミングサービス向け音楽制作、音楽出版の好調、劇場版「鬼滅の刃」のパッケージメディアの販売の寄与などがありました。

今期通期でも同じ流れで業績好調が予想されます。前期は株式譲渡等による一時利益132億円や劇場版「鬼滅の刃」の大ヒットの寄与がありましたが、今期はそれを上回る業績が予想されます。今期の会社予想業績は、前回予想の売上高9,900億円、営業利益1,620億円から、売上高1兆400億円(同10.7%増)、営業利益1,900億円(同2.8%増)へ上方修正されました。楽天証券予想も会社予想と同じです。今後の注目点は現在開発中の2本(家庭用ゲーム(PS4/5、Xbox X/S、XboxONE、STEAM(PC))とアプリゲーム)による「鬼滅の刃」のゲーム展開です(アプリゲームは配信時期未定、家庭用ゲームは2021年発売予定)。

ただし、2023年3月期は音楽ストリーミングの好調は続くと思われますが、「鬼滅の刃」の寄与が減少すると思われるため、増収減益と予想します。

グラフ3 ソニー・音楽事業の売上構成

3)映画

映画は、今1Q売上高2,047億円(前年比16.9%増)、営業利益254億円(同5.9%減)となりました。映画興行は回復途上ですが、ソニーの動画配信サービスの好調や他のネットワークや配信サービスへのドラマ、映画などのライセンス販売が好調でした。

2022年3月期通期会社予想は、売上高1兆1,200億円(同48.7%増)、営業利益900億円(同12.6%増)と上方修正されました。

新型コロナ禍の中で、動画配信サービスが急成長しており、これが各国で生活に根付いたものになりました。この状況は、新型コロナ禍から各国の社会が脱することが出来ても、大きくは変わらないと思われます。来期も順調な業績が予想されます。

4)エレクトロニクス・プロダクツ&ソリューション(EP&S)

今1Qは売上高5,763億円(前年比59.5%増)、営業利益718億円(前1Qは89億円の赤字)と好調でした。前1Qは新型コロナ禍の中で生産が十分できませんでしたが、今1Qはこの反動で大幅増収でした。大型テレビは巣ごもり消費が減少する中でも堅調です。また、採算の良い高級一眼カメラが回復しています。

東南アジアにおける感染拡大等の供給制約要因はありますが、今期会社予想は売上高2兆3,200億円(同12.2%増)、営業利益1,700億円(同32.9%増)へ上方修正されました。来期も業績堅調が予想されます。

5)イメージング&センシング・ソリューション(I&SS)

今1Qは、売上高2181億円(前年比5.8%増)、営業利益305億円(同16.4%増)となりました。イメージセンサーの販売数量は増加しましたが、スマホ向けが減収となり、製品ミックスが悪化しました。

通期では中国スマホメーカー中心に顧客開拓が進んでおり、一定の成果が出る見込みです。ただし、かつてのファーウェイのように高級イメージセンサーを積極的に購入してくれる顧客が現れるかどうか、不透明です。

今期会社予想は、売上高1兆1,000億円(同8.6%増)、営業利益1,400億円(同4.0%減)と、売上高は下方修正されましたが、営業利益は前回予想が維持されました。

来期は一けた増収増益が予想されます。かつてのような高成長は当面期待しにくいと思われます。

6)金融

今1Qの金融ビジネス収入は、売上高4,144億円(前年比5.9%減)、営業利益240億円(同33.3%減)となりました。ソニー生命海外子会社の不正送金約170億円の損失計上がありました。また、ソニー生命の保険料収入は増加しましたが、ソニー銀行の有価証券評価損益が悪化するなどマイナス要因もありました。

今期の会社予想は、金融ビジネス収入は変更ありませんが、営業利益は不正送金分を下方修正しています。来期は不正送金分が回復すると思われます。

3.今期会社予想業績は上方修正された

今1Qの業績と各セグメントの今期動向を見て、会社側は2022年3月期業績予想を、前回予想の売上高9兆7,000億円(前年比7.8%増)、営業利益9,300億円(同4.3%減)から、売上高9兆7,000億円(同7.8%増)、営業利益9,800億円(同0.8%増)へ上方修正しました。楽天証券も同じ予想に上方修正します。

来期2023年3月期は、楽天証券では売上高10兆700億円(同3.8%増)、営業利益1兆600億円(同8.2%増)と予想します。前回予想の売上高10兆3,500億円、営業利益1兆600億円から売上高は上方修正しますが、営業利益は据え置きました。

堅調な業績が予想されますが、ゲームを中心に各セグメントの動きを慎重に見極める必要があります。

4.今後6~12カ月間の目標株価は前回の1万3,000円を維持する

今後6~12カ月間の目標株価は前回の1万3,000円を維持します。2023年3月期楽天証券予想EPS 614.9円に今後への期待を含む想定PER20~25倍を当てはめました。

一定の投資妙味はあると思われますが、ゲーム事業の先行きには注意が必要と思われます。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)