毎週金曜日午後掲載

本レポートに掲載した銘柄:アドバンスド・マイクロ・デバイシズ(AMD、NASDAQ)、ソニーグループ(6758)、任天堂(7974)

アドバンスド・マイクロ・デバイシズ(AMD)

1.2021年12月期2Qは、99.3%増収、営業利益4.8倍

アドバンスド・マイクロ・デバイシズ(以下AMD)の2021年12月期2Q(2021年4-6月期、以下今2Q)は、売上高38.50億ドル(前年比99.3%増)、営業利益8.31億ドル(同4.8倍)となりました。

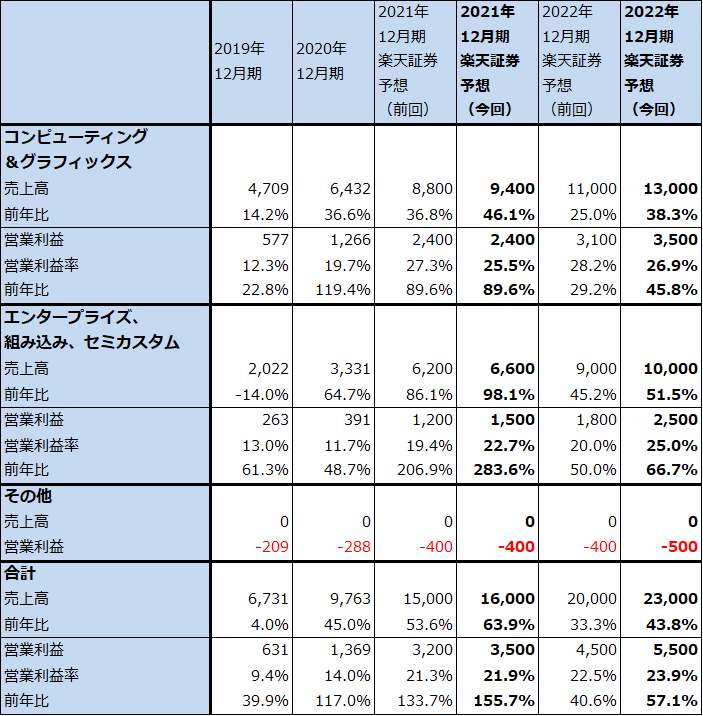

セグメント別に見ると、パソコン向けCPUの「Ryzen」、GPU「Radeon」の両シリーズの中でも、7ナノのデザインルールを採用した先端CPU、GPU(2019年7月発売)が特に好調でした。デスクトップPC用CPUでは最上級グレードのRyzen9の構成比が高くなったこと(Ryzen 9プロセッサユニットの出荷台数が前年比で2倍以上になった)、ノートブックでも最新のRyzen5000シリーズ搭載の高性能ノートブックPCが急増したこと(ゲーミングPCも重要な市場になっています)、データセンター向けGPUが好調だったことにより、コンピューティング&グラフィックスは売上高22.50億ドル(同64.6%増)、営業利益5.26億ドル(同2.6倍)と大きく伸びました。

このセグメントの営業利益率は、前2Q14.6%、今1Q23.1%、今2Q23.4%と1年前と比べると大きく改善しましたが、今1Q比ではほぼ横ばいでした。人員増強、販管費、研究開発費の増加によります。

エンタープライズ・組み込み、セミカスタムは、売上高16.00億ドル(同2.8倍)、営業利益3.98億ドル(同12.1倍)となりました。サーバー向けCPUの「EPYC(エピック)」が好調で、増収率はこのセグメントの増収率を上回りました。大手クラウドサービス(AWS、Azure、グーグルクラウド)にEPYCが採用されています。また、ゲーム用半導体(PS5/4、新型Xbox向け)も好調でしたが、需要に対しては不足した状況が続きました。

このセグメントの営業利益率は、前2Q5.8%、今1Q20.6%、今2Q24.9%と急激に上昇しています。サーバー用CPU「EPYC」の増収効果が大きいと思われます。

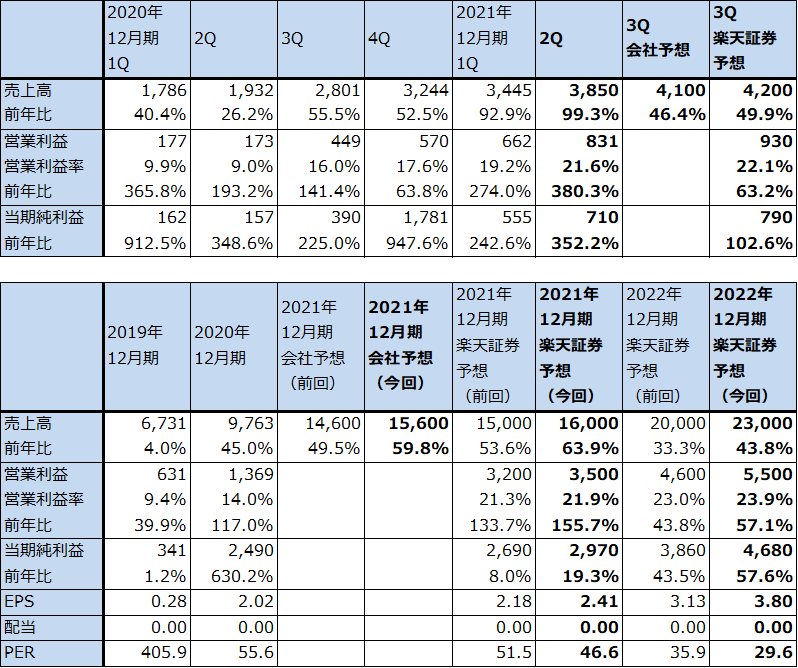

表1 アドバンスド・マイクロ・デバイシズの業績

時価総額 136,618百万ドル(2021年8月5日)

発行済株数 1,232百万株(完全希薄化後)

発行済株数 1,216百万株(完全希薄化前)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想の中心値。

表2 AMD:セグメント別業績(四半期)

出所:会社資料より楽天証券作成

表3 AMD:セグメント別業績(通期)

出所:会社資料より楽天証券作成

2.2021年12月期の会社側ガイダンスは上方修正された。

今2Qの業績好調を見て、会社側は今3Q売上高ガイダンスを40~42億ドルとしました。また、2021年12月期増収率を前年比約60%増と予想し、前回ガイダンスの約50%増から上方修正しました。

楽天証券では今2Qまでの実績と会社側ガイダンスを参考にして、2021年12月期は前回予想の売上高150億ドル、営業利益32億ドルから売上高160億ドル(前年比63.9%増)、営業利益35億ドル(同2.6倍)へ、2022年12月期は前回予想の売上高200億ドル、営業利益46億ドルから、売上高230億ドル(同43.8%増)、営業利益55億ドル(同57.1%増)へ上方修正します。パソコン向け、サーバー向けのCPU、GPU、ゲーム機用CPU、GPUの全ビジネスで好調が予想されます。

2022年にはAMDは5ナノデザインルールを採用した新型CPU、GPUを発売すると予想されます。これでAMDの競争力は一層強化されると思われます。インテルとAMDが2022年後半にTSMCからパソコン用の3ナノ半導体を調達するという一部の報道の真偽は不明ですが、そうなってもおかしくありません。今のTSMCにとってAMDはエヌビディアと並んで急成長中の優良顧客ですから、AMDが望むならば、インテルに3ナノ半導体を供給できるようになれば、AMDにも供給すると思われます。そうなれば、パソコン、サーバーの両市場でAMDがインテルの市場を喰ってシェアを拡大する構図が今後も続く可能性があります。

ゲーム機向けは今後の拡大が期待されますが、前述したように現時点では需要に見合った供給が出来ていないようです。ただし、AMDにとっては、PS5と新型Xboxの極端な品薄状態は、熱心なゲームマニアが新型ゲーム機を諦めて(AMDの7ナノチップを搭載した)高性能ゲーミングPCを買うきっかけになる可能性があります。

3.今後6~12カ月間の目標株価を110ドルから170ドルに引き上げる

今後6~12カ月間の目標株価を、前回の110ドルから170ドルに引き上げます。楽天証券の2022年12月期予想EPS 3.80ドルに成長性(足元で見られる全ビジネスの高成長)とリスク(すでに始まっている、インテルだけでなくアップル、エヌビディアとの競争)の両方を織り込み、想定PERを40~50倍としました。

引き続き中長期で投資妙味を感じます。

ソニーグループ

1.2022年3月期1Qは、15.0%増収、26.3%営業増益

ソニーグループ(以下ソニー)の2022年3月期1Q(2021年4-6月期、以下今1Q)は、売上高2兆2,568億円(前年比15.0%増)、営業利益2,801億円(同26.3%増)となりました。

一見すると業績は順調に拡大しているように見えますが、中身は前3Qまでと前4Qからは大きく異なります。前3Qまではゲーム&ネットワークサービスの高成長、特にプレイステーション4(PS4)の大成功が全社業績を牽引し、それに音楽、半導体の業績拡大が加わりました。

しかし、前4Qからはゲーム事業においてPS5が発売されPS4がPS5に置き換わっていく端境期に入りました。それと同時にPS5ハードの供給が需要に対して圧倒的に少ない状況の中で、ゲームビジネスに勢いがなくなりました。そしてそれを、音楽の好調、映画の回復、高級カメラの好調が補っていく構図になりました。

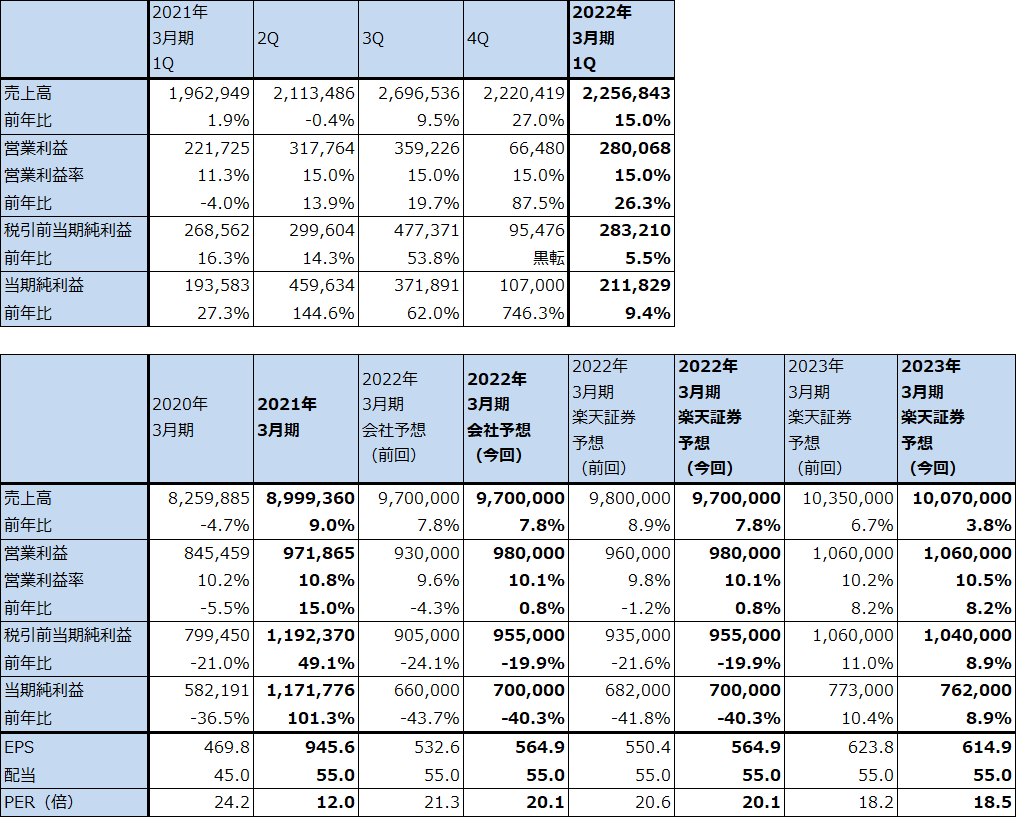

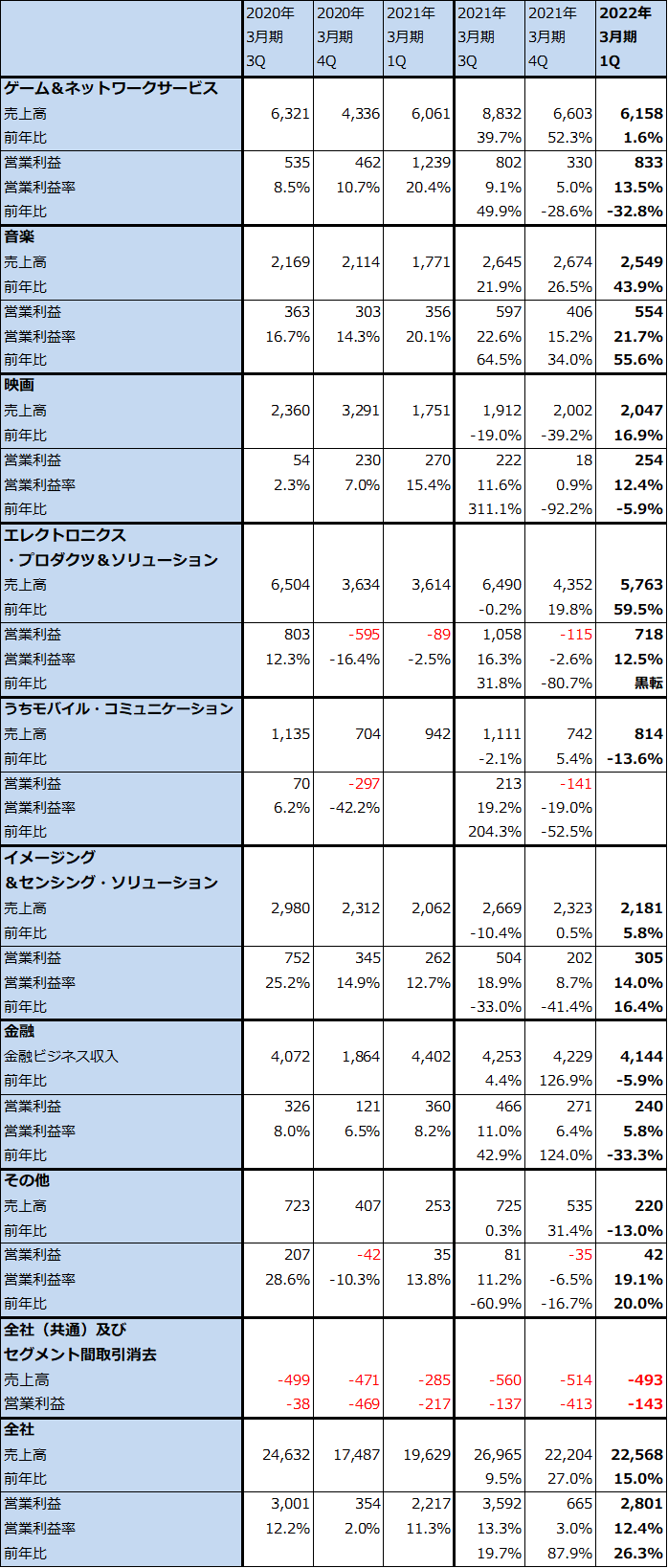

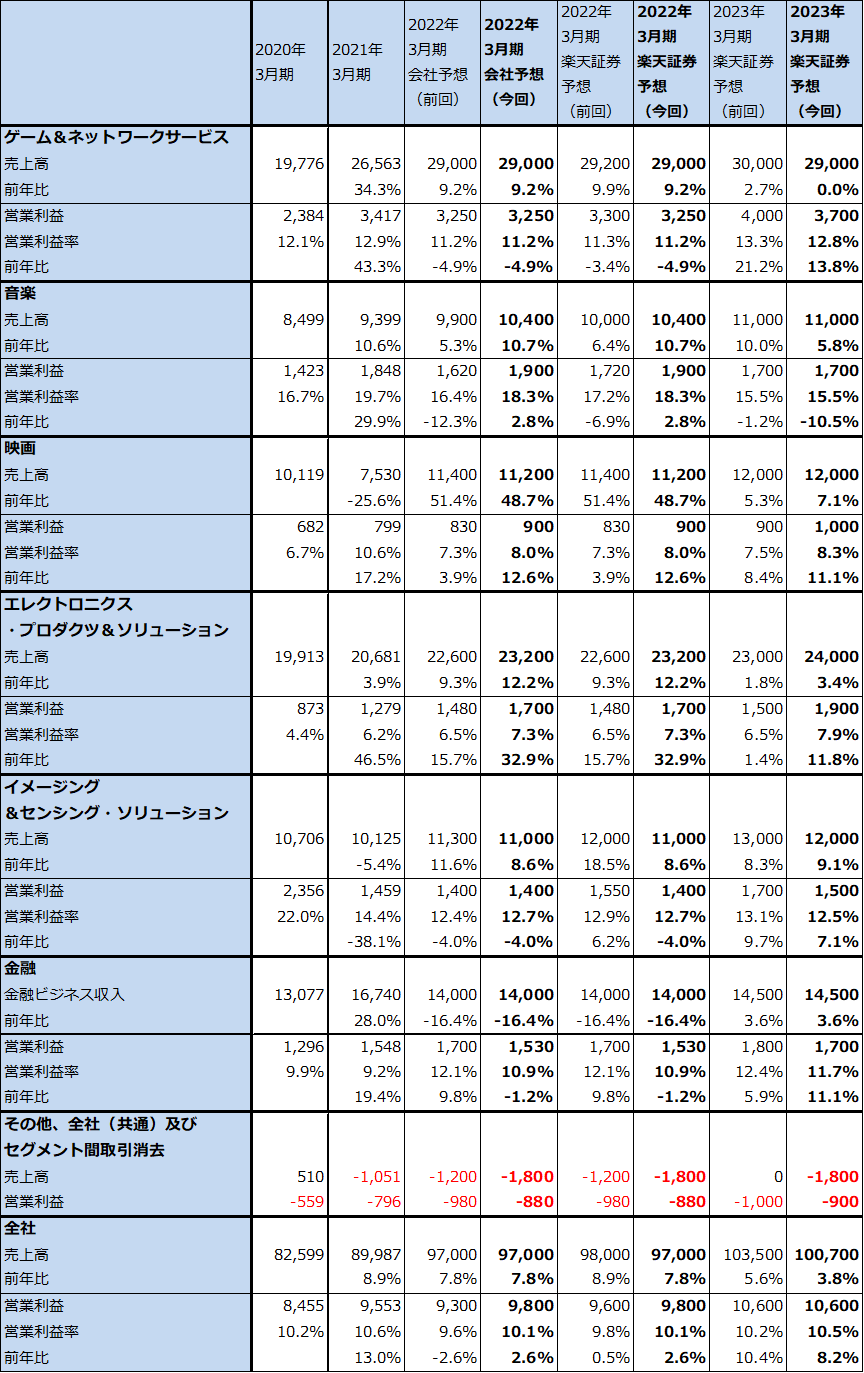

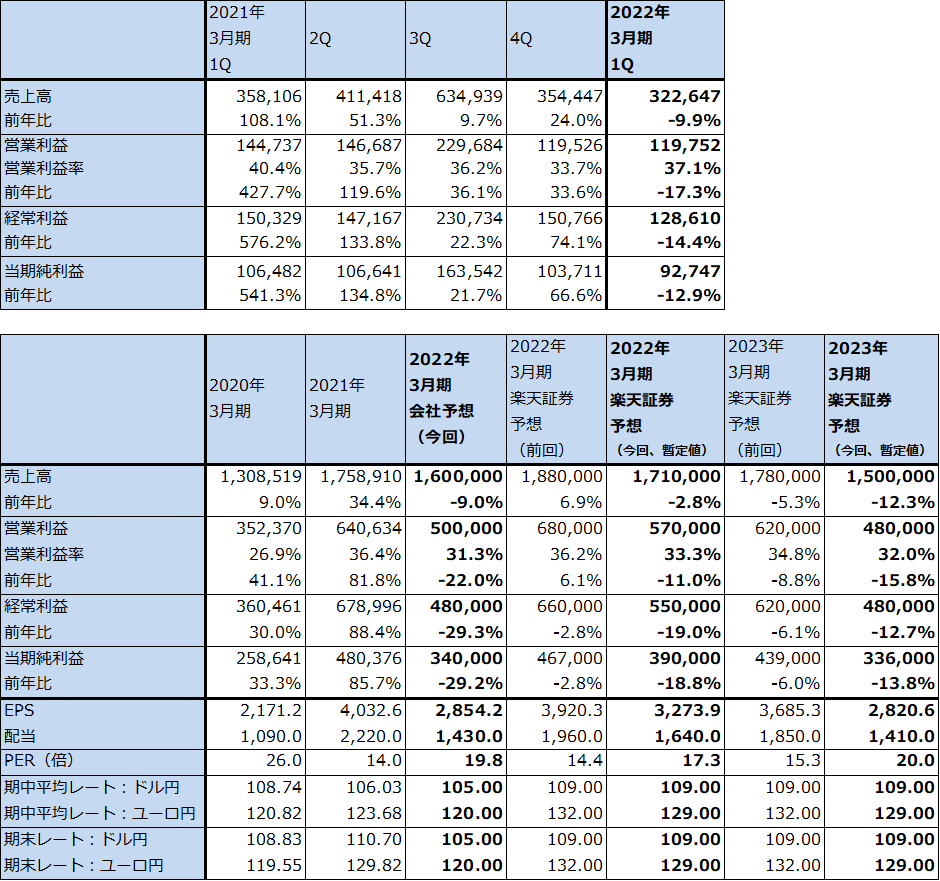

表4 ソニーグループの業績

発行済み株数 1,239,198千株

時価総額 14,077,289百万円(2021/8/5)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は当社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

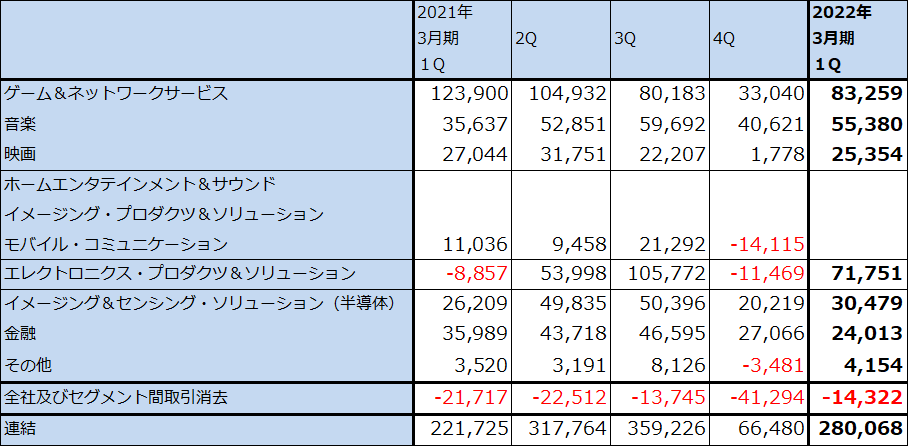

表5 ソニーのセグメント別営業利益(四半期ベース)

出所:会社資料より楽天証券作成

表6 ソニー:2022年3月期1Qセグメント別業績

出所:会社資料より楽天証券作成

注:売上高は内部取引を含むが、モバイル・コミュニケーションのみ、内部取引を含まない外部顧客向け。

表7 ソニー:セグメント別業績動向(通期ベース)

出所:会社資料より楽天証券作成

2.セグメント別動向

1)ゲーム&ネットワークサービス

ゲーム&ネットワークサービスの今1Qは、売上高6158億円(前年比1.6%増)、営業利益833億円(同32.8%減)となりました。前4Qに続き二ケタ営業減益となりました。

今1Qのゲームハード売上高は、1,206億円(同2.2倍)とPS5がなかった前1Qと比較すると大幅に増えましたが。前4Qの1,808億円からは減収となりました。2020年11月(前3Q)にPS5が発売されましたが、それに伴って、PS4ハード販売台数は前2Q150万台、前3Q140万台、前4Q100万台、今1Q50万台と急減しました。その一方でPS5は前3Q450万台、前4Q330万台、今1Q230万台と、四半期ベースではPS4販売台数を超えてはいますが、勢いは発売当初に比べ鈍っています。半導体(ソニーがAMDに発注して、AMDがTSMCに生産委託している7ナノCPU、GPU)の調達が不十分であるためと思われます。

ゲームソフト販売本数は全体で今1Q6,360万本(前1Q9140万本)となり、前4Q6,140万本からやや増えたにとどまりました。このうちファーストパーティ製ソフト(ファーストパーティはソニー100%出資かマジョリティ出資のゲームソフト開発会社)は前1Q1,870万本から今1Q1,050万本に減少しました(前4Q790万本からは増加しました)。

ソニーの2022年3月期PS5販売台数予想は、PS4 2年目の1,480万台を上回るというものです。実際にはこれ以上の実需がありますが、この実需に対して満足な数量の供給がいつ実現するのか不明です。注意しなければいけないのは、PS5を購入することを諦めたゲームユーザーがパソコンゲームに向かってしまうことです。ゲーミングPCでよく使われるWindowsPCのCPUの最先端は、現在AMDの7ナノですが、これが2022年後半には5ナノになり、さらに2022年後半にTSMCの3ナノ半導体がAMDとインテルに供給されてそれが高性能PCに搭載される可能性もあります。2023年になれば、3ナノCPU、GPUが搭載された高性能パソコンが数多く市場に出回り、5ナノ、7ナノCPU、GPUが普及価格帯のPC用に搭載される可能性もあります。

そうなった場合、7ナノCPU、GPUを使っているPS5は陳腐化するため、グレードアップする可能性がありますが、ここでも半導体の調達問題が発生すると思われます。ソニーがダイナミックに変化するゲーム市場を十分理解していないように見える現状では、ゲーム事業が順調に再成長するのは難しくなるかもしれません。要するに、PS5がPS4のユーザーの全てを引き継げない状態、即ちPS5が失敗する可能性があるのです。

ゲーム&ネットワークサービスの今期2022年3月期会社予想は、売上高2兆9,000億円(前年比9.2%増)、営業利益3,250億円(同4.9%減)であり、楽天証券予想も同じです。来期2023年3月期楽天証券予想は、売上高2兆9,000億円(同0.0%増)、営業利益3,700億円(同13.8%増)です。前回予想からは下方修正しましたが、端境期から脱して緩やかに再成長に向かうというシナリオです。前提となるPS5販売台数は年度ベースでPS4並の販売が実現できるというものです。このようになるかどうか、不透明感があるため、今後を注視する必要があります。

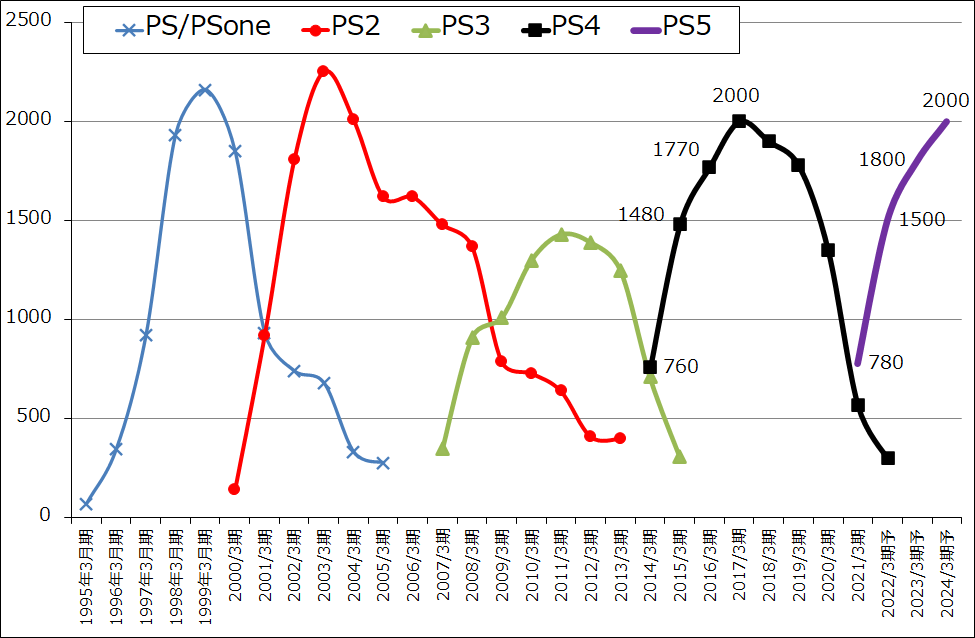

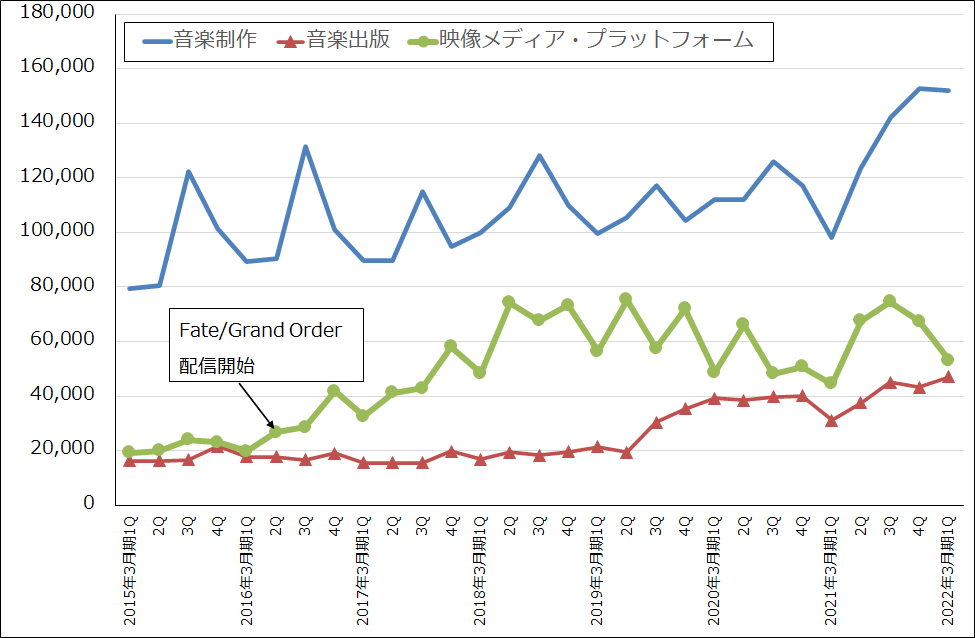

グラフ1 ソニーのゲームサイクル:プレイステーションの販売台数

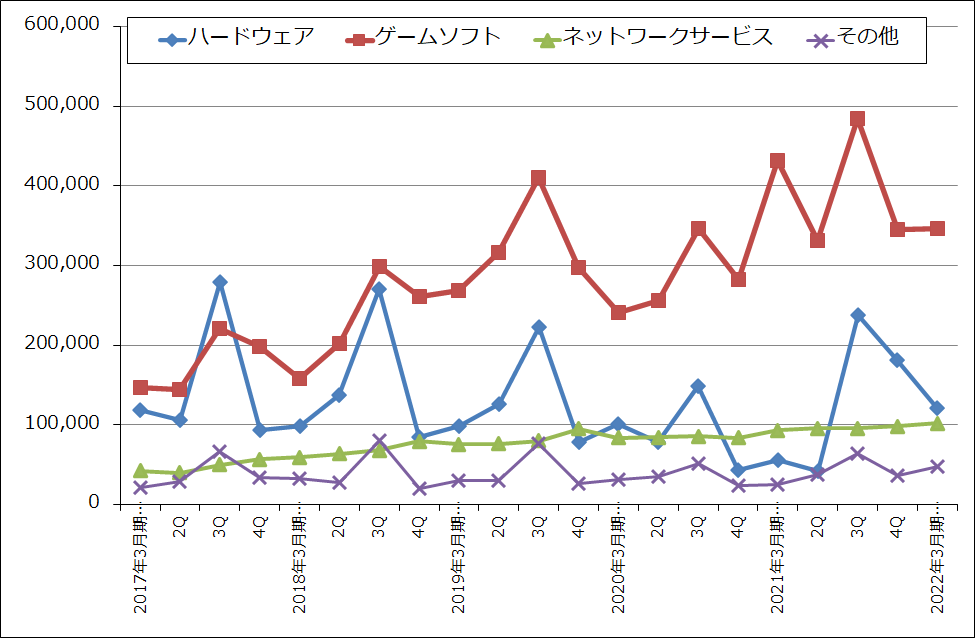

グラフ2 ソニー・ゲーム&ネットワークサービス事業の売上構成

2)音楽

音楽の今1Qは、売上高2549億円(前年比43.9%増)、営業利益554億円(同55.6%増)と好調でした。音楽ストリーミングサービス向け音楽制作、音楽出版の好調、劇場版「鬼滅の刃」のパッケージメディアの販売の寄与などがありました。

今期通期でも同じ流れで業績好調が予想されます。前期は株式譲渡等による一時利益132億円や劇場版「鬼滅の刃」の大ヒットの寄与がありましたが、今期はそれを上回る業績が予想されます。今期の会社予想業績は、前回予想の売上高9,900億円、営業利益1,620億円から、売上高1兆400億円(同10.7%増)、営業利益1,900億円(同2.8%増)へ上方修正されました。楽天証券予想も会社予想と同じです。今後の注目点は現在開発中の2本(家庭用ゲーム(PS4/5、Xbox X/S、XboxONE、STEAM(PC))とアプリゲーム)による「鬼滅の刃」のゲーム展開です(アプリゲームは配信時期未定、家庭用ゲームは2021年発売予定)。

ただし、2023年3月期は音楽ストリーミングの好調は続くと思われますが、「鬼滅の刃」の寄与が減少すると思われるため、増収減益と予想します。

グラフ3 ソニー・音楽事業の売上構成

3)映画

映画は、今1Q売上高2,047億円(前年比16.9%増)、営業利益254億円(同5.9%減)となりました。映画興行は回復途上ですが、ソニーの動画配信サービスの好調や他のネットワークや配信サービスへのドラマ、映画などのライセンス販売が好調でした。

2022年3月期通期会社予想は、売上高1兆1,200億円(同48.7%増)、営業利益900億円(同12.6%増)と上方修正されました。

新型コロナ禍の中で、動画配信サービスが急成長しており、これが各国で生活に根付いたものになりました。この状況は、新型コロナ禍から各国の社会が脱することが出来ても、大きくは変わらないと思われます。来期も順調な業績が予想されます。

4)エレクトロニクス・プロダクツ&ソリューション(EP&S)

今1Qは売上高5,763億円(前年比59.5%増)、営業利益718億円(前1Qは89億円の赤字)と好調でした。前1Qは新型コロナ禍の中で生産が十分できませんでしたが、今1Qはこの反動で大幅増収でした。大型テレビは巣ごもり消費が減少する中でも堅調です。また、採算の良い高級一眼カメラが回復しています。

東南アジアにおける感染拡大等の供給制約要因はありますが、今期会社予想は売上高2兆3,200億円(同12.2%増)、営業利益1,700億円(同32.9%増)へ上方修正されました。来期も業績堅調が予想されます。

5)イメージング&センシング・ソリューション(I&SS)

今1Qは、売上高2181億円(前年比5.8%増)、営業利益305億円(同16.4%増)となりました。イメージセンサーの販売数量は増加しましたが、スマホ向けが減収となり、製品ミックスが悪化しました。

通期では中国スマホメーカー中心に顧客開拓が進んでおり、一定の成果が出る見込みです。ただし、かつてのファーウェイのように高級イメージセンサーを積極的に購入してくれる顧客が現れるかどうか、不透明です。

今期会社予想は、売上高1兆1,000億円(同8.6%増)、営業利益1,400億円(同4.0%減)と、売上高は下方修正されましたが、営業利益は前回予想が維持されました。

来期は一けた増収増益が予想されます。かつてのような高成長は当面期待しにくいと思われます。

6)金融

今1Qの金融ビジネス収入は、売上高4,144億円(前年比5.9%減)、営業利益240億円(同33.3%減)となりました。ソニー生命海外子会社の不正送金約170億円の損失計上がありました。また、ソニー生命の保険料収入は増加しましたが、ソニー銀行の有価証券評価損益が悪化するなどマイナス要因もありました。

今期の会社予想は、金融ビジネス収入は変更ありませんが、営業利益は不正送金分を下方修正しています。来期は不正送金分が回復すると思われます。

3.今期会社予想業績は上方修正された

今1Qの業績と各セグメントの今期動向を見て、会社側は2022年3月期業績予想を、前回予想の売上高9兆7,000億円(前年比7.8%増)、営業利益9,300億円(同4.3%減)から、売上高9兆7,000億円(同7.8%増)、営業利益9,800億円(同0.8%増)へ上方修正しました。楽天証券も同じ予想に上方修正します。

来期2023年3月期は、楽天証券では売上高10兆700億円(同3.8%増)、営業利益1兆600億円(同8.2%増)と予想します。前回予想の売上高10兆3,500億円、営業利益1兆600億円から売上高は上方修正しますが、営業利益は据え置きました。

堅調な業績が予想されますが、ゲームを中心に各セグメントの動きを慎重に見極める必要があります。

4.今後6~12カ月間の目標株価は前回の1万3,000円を維持する

今後6~12カ月間の目標株価は前回の1万3,000円を維持します。2023年3月期楽天証券予想EPS 614.9円に今後への期待を含む想定PER20~25倍を当てはめました。

一定の投資妙味はあると思われますが、ゲーム事業の先行きには注意が必要と思われます。

任天堂

1.2022年3月期1Qは、9.9%減収、17.3%営業減益

本稿は取材する前の決算メモです。本稿における任天堂の楽天証券業績予想はすべて暫定値です。取材後意見が変わった場合は再度レポートします。

任天堂の2022年3月期1Qは、売上高3226億円(前年比9.9%減)、営業利益1,198億円(同17.3%減)となりました。1年前の2021年3月期1Q(2020年4-6月期)は新型コロナ禍の中での巣ごもり消費が活発な時期であり、ニンテンドースイッチ・ハードウェアが各国で品切れとなり、「あつまれ どうぶつの森」「マリオカート8デラックス」などの任天堂製優良ソフトが極めて好調に売れた時期です。また、店頭でパッケージソフトを買うのではなく、ダウンロード販売で買う人も多く、任天堂にとっては良好な収益環境でした。この時期との比較になると、今1Qの減収減益は仕方がないとも言えます。

表8 任天堂の業績

発行済み株数 119,123千株

時価総額 6,729,258百万円(2021/8/5)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの。

注2:当期純利益は親会社株主に帰属する当期純利益。

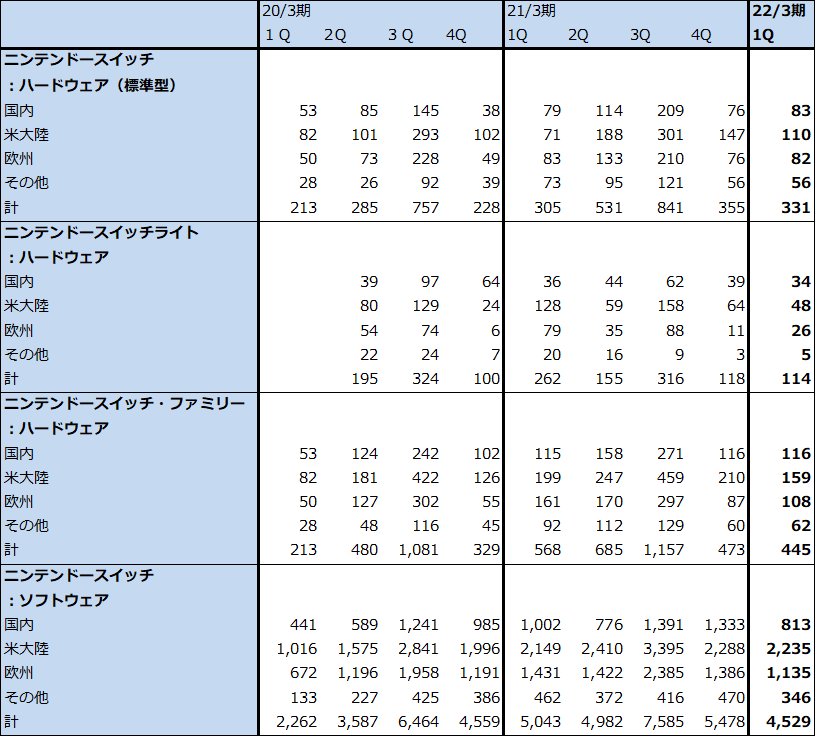

表9 任天堂:ニンテンドースイッチ・ハード、ソフトの販売台数、本数(四半期ベース)

出所:会社資料より楽天証券作成。

注:端数処理の関係で一部合計が合わない場合がある。

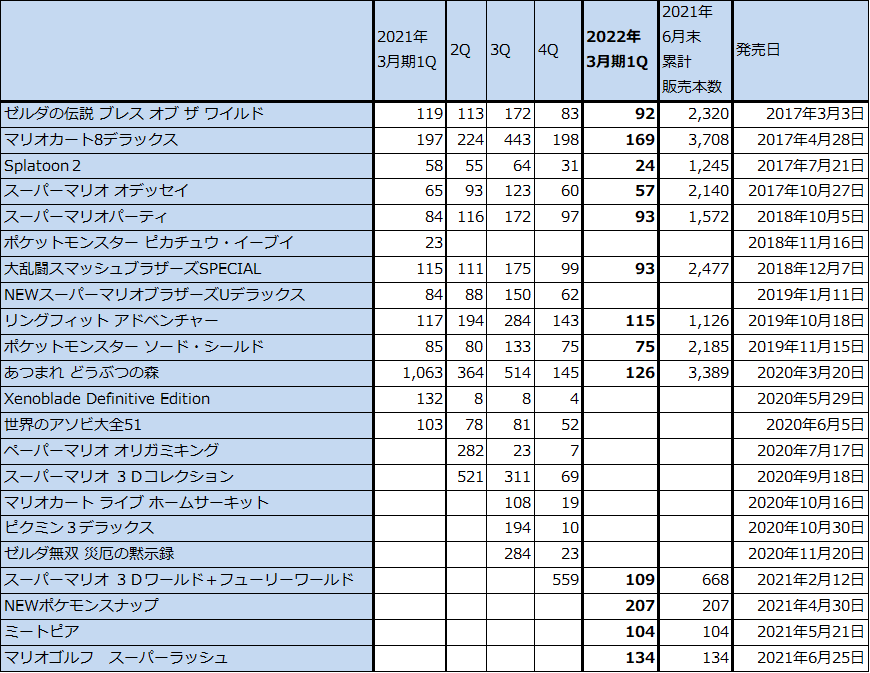

表10 主要な任天堂製ニンテンドースイッチ用ソフトの販売本数

出所:会社資料より楽天証券作成

注1:任天堂出荷ベース、ダウンロード、ハードウェア同梱を含む。

注2:端数処理のため合計が合わない場合がある。

2.旧作優良ソフトの販売は息切れか

一方、ニンテンドースイッチ時代の任天堂の高水準の業績を牽引してきた旧作優良ソフト(前期以前に発売されたソフト)、「マリオカート8デラックス」「大乱闘スマッシュブラザーズSPECIAL」「リングフィットアドベンチャー」「あつまれどうぶつの森」などの四半期ごとの売れ行きを見ると、これ以上は伸びなくなっている状況、あるいは息切れ感も見えるようになりました。

現在もニンテンドースイッチは人気のあるゲーム機で、ハードが地域によっては品薄になっている模様です。ただし、ニンテンドースイッチは2017年3月に発売されて以来、4年を経過しており、ブームのピークに差し掛かりつつあるか、あるいは既にピークを過ぎた可能性があります。その場合は、いかに優良ソフトとはいえ旧作ばかりに頼るわけにもいかず、今後は新作ソフトの発売が増えると思われます。一方で、既に開発費を償却し終わり、多額の広告宣伝費をかける必要のない旧作優良ソフトの販売に比べ、新作大作ソフトは販売効率は落ちると思われます。

このような見方から、楽天証券では2022年3月期を売上高1兆7,100億円(前年比2.8%減)、営業利益5,700億円(同11.0%減)、2023年3月期を売上高1兆5,000億円(同12.3%減)、営業利益4,800億円(同15.8%減)と予想しました。前回予想の2022年3月期売上高1兆8,800億円(同6.9%増)、営業利益6,800億円(同6.1%増)、2023年3月期売上高1兆7,800億円、営業利益6200億円から下方修正しました。

なお、今年10月発売の有機EL版スイッチには一定の販売効果があると思われますが、ニンテンドースイッチの市場全体を押し上げるほどではないと考えています。

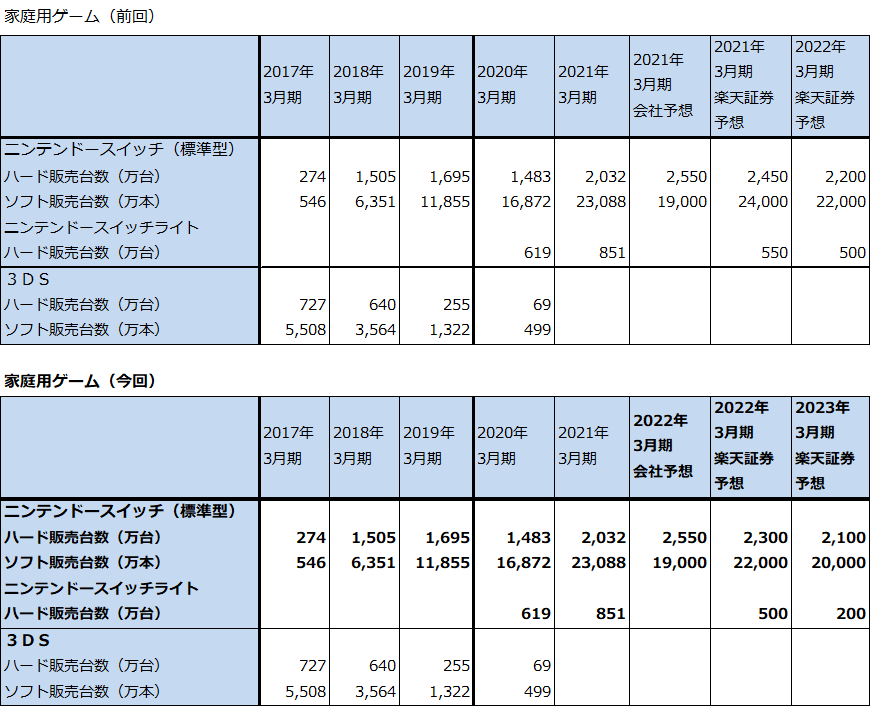

表11 任天堂の業績予想の前提(2021年8月)

注:家庭用ゲーム(前回、今回)のニンテンドースイッチ(標準型)会社予想には、ライトを含む。同楽天証券予想はライトを除く。

3.今後6~12カ月間の目標株価は、前回の6万6,000円を4万5,000円に引き下げる。

今後6~12カ月間の任天堂の目標株価を、前回の6万6,000円から4万5,000円に引き下げます。楽天証券の2023年3月期予想EPS2820.6円に、業績が下降局面入りしたと思われることを考慮して想定PER15~20倍を当てはめました。

次の焦点は次世代機発売がいつになるかです。当然のことながら、任天堂は次世代機開発を行っていますがその内容は不明です。これまでの任天堂の考え方から、ニンテンドースイッチ・ハードを購入する人達が十分少なくなるまで、任天堂は次世代機を発売しないかもしれません。この場合、当面は業績下降局面が続かざるをえないと思われます。そのため、当面は投資妙味がない状態が続くと思われます。

なお、上限180万株、1,000億円の自社株買いを発表しました。期間は2021年8月6日~9月15日です。

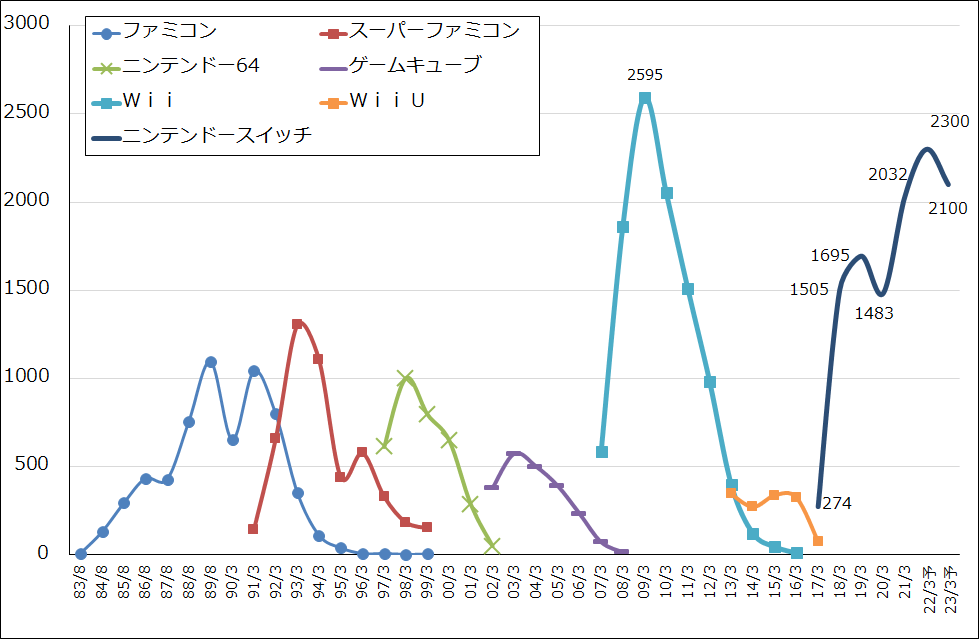

グラフ4 任天堂のゲームサイクル:据置型ハードウェア

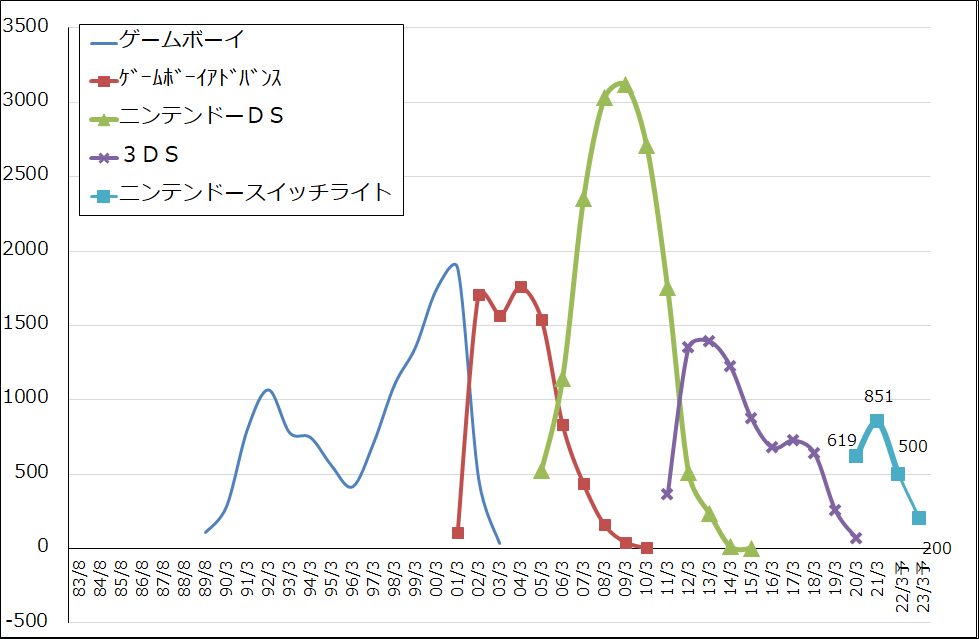

グラフ5 任天堂のゲームサイクル:携帯型ハードウェア

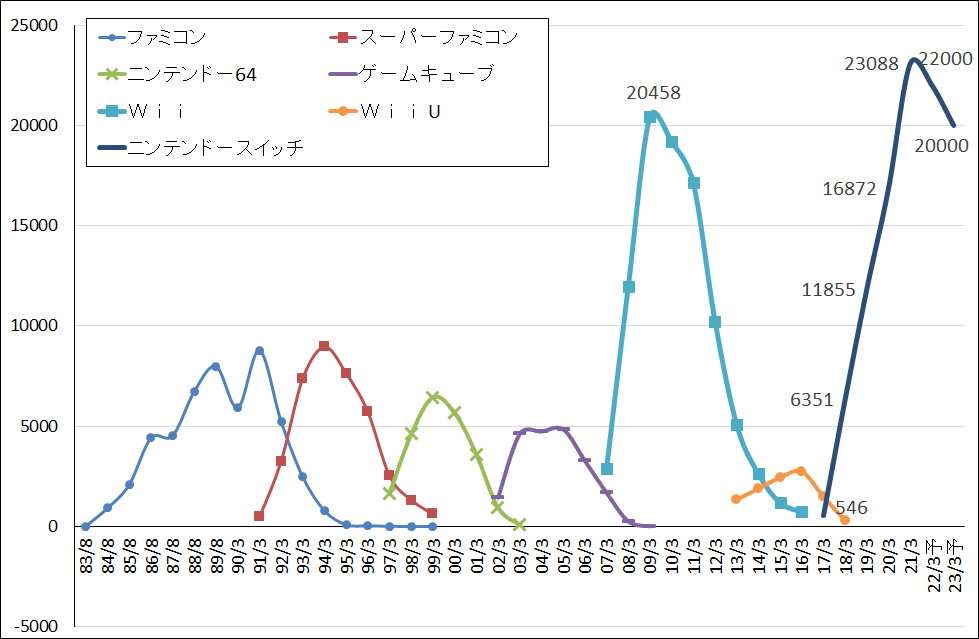

グラフ6 任天堂のゲームサイクル:据置型ソフトウェア

本レポートに掲載した銘柄:アドバンスド・マイクロ・デバイシズ(AMD、NASDAQ)、ソニーグループ(6758)、任天堂(7974)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。