毎週金曜日午後掲載

本レポートに掲載した銘柄:TSMC(TSM、台湾、NYSE ADR)、エヌビディア(NVDA、NASDAQ)、アドバンスド・マイクロ・デバイシス(AMD、NASDAQ)、インテル(INTC、NASDAQ)、アップル(AAPL、NASDAQ)、ディスコ(6146)

半導体関連セクターの当面の見方(TSMCの決算から見えたこと)

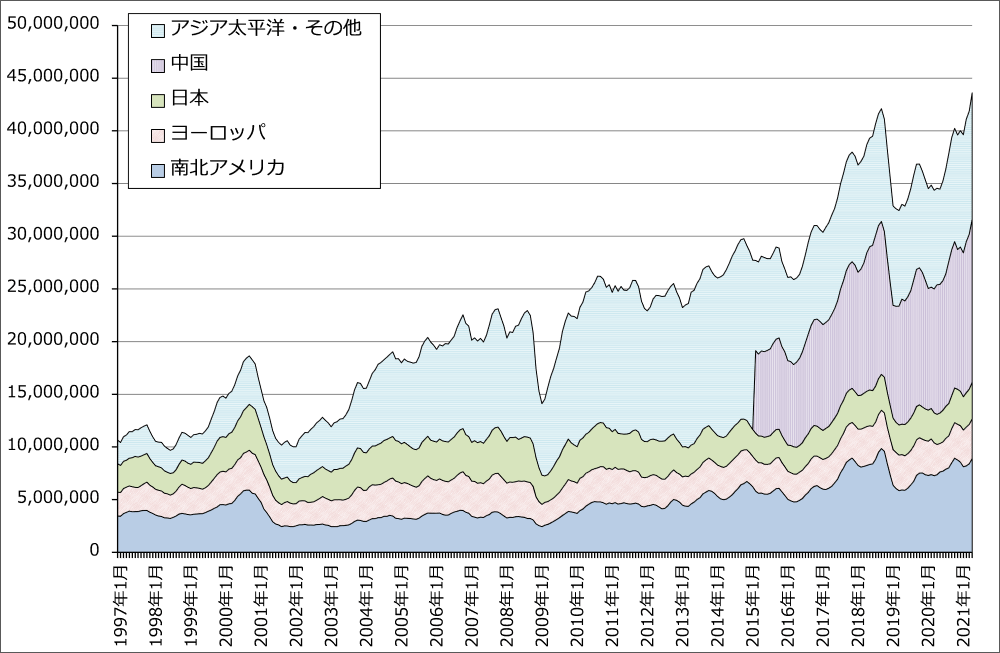

1.世界半導体出荷金額(3カ月移動平均)は2021年5月に過去最高を更新した

世界の半導体セクターは好調に推移しています。世界半導体出荷金額(3カ月移動平均)は2021年5月に436億1,400万ドル(前年比26.2%増、前月比4.1%増)となり、前回ブームの最高である2018年10月421億900万ドルを更新しました。

単月ベースでは、2021年3月に443億2,900万ドルと過去最高の2018年9月448億4,100万ドルに接近しました。5月も441億9,900万ドルと過去最高に近いところにきました。おそらく6月には過去最高を更新すると思われます。前年比を見ると、2021年3月17.9%増、同年4月32.2%増、同年5月29.8%増と大幅に伸びています。

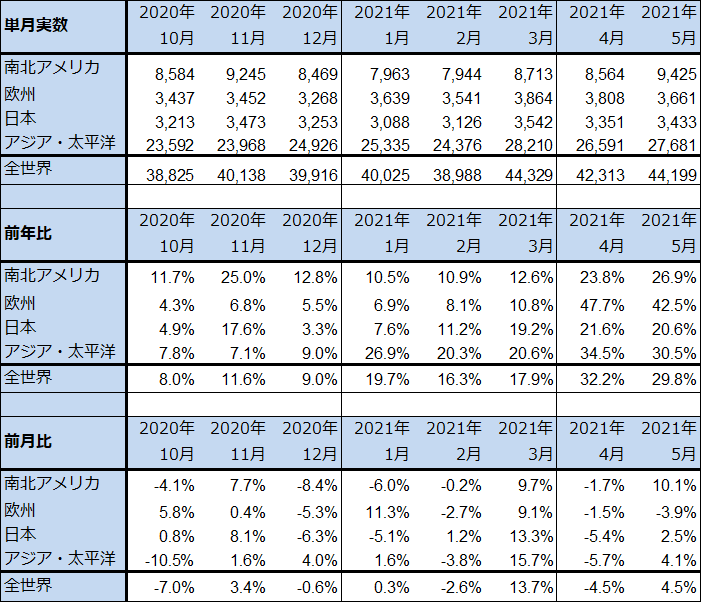

TSMCの月次売上高を見ても前年を上回る月が続いており、2021年6月は前年比22.8%増となり、過去最高を大きく更新しました。季節的に9月からのアップルの新製品発売(iPad、iPhone、MacPCの新型)発売に向けて最新の半導体生産が始まったと思われることに加え、大型設備投資の効果が出てきたものと思われます。

これらの最先端から汎用品までの半導体デバイスの好調は、直接の需要先である、スマートフォン、パソコン、サーバー、データセンター、自動車、産業機器、民生用電子機器、軍需など多種多様な需要家からの需要が活発なためです。半導体不足は今も続いており、これが半導体の需要家が生産を拡大させるときにネックとなっています。

グラフ1 世界半導体出荷金額(3カ月移動平均)

表1 世界半導体出荷金額(単月)

出所:WSTSより楽天証券作成。

グラフ2 TSMCの月次売上高

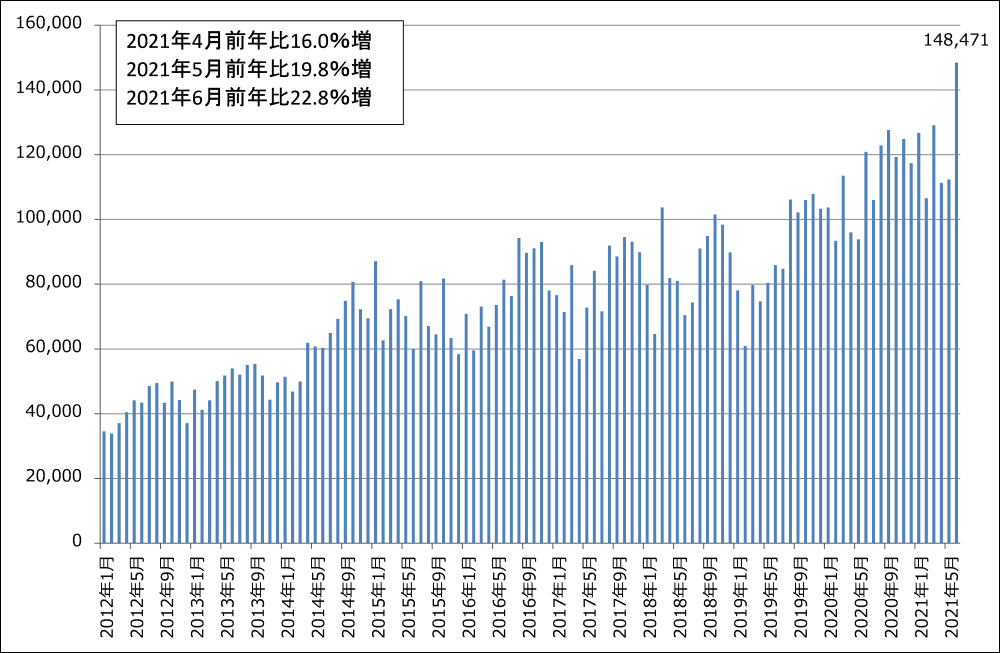

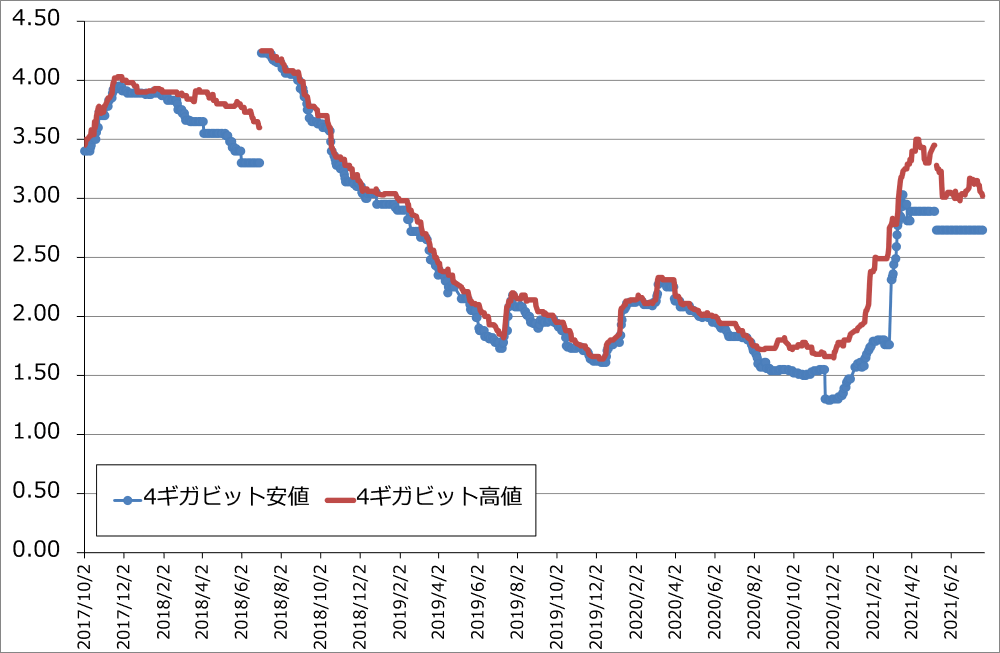

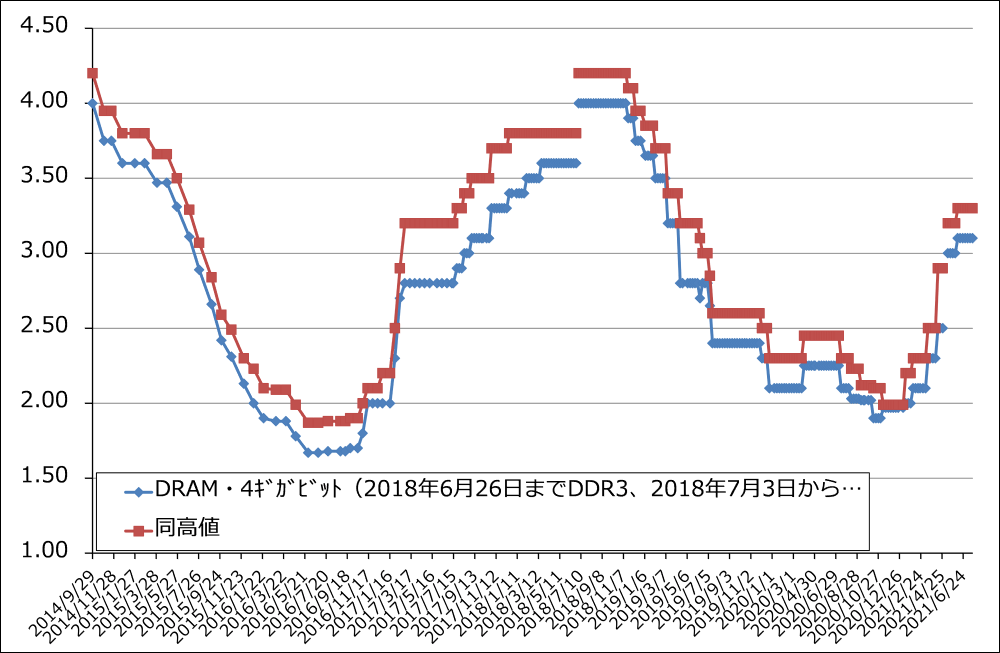

2.DRAM大口価格は上昇後安定した動きに

メモリ市況を見ると、DRAMスポット価格は昨年12月から今年4月まで大幅に上昇しましたが、その後一服しています。大口価格も昨年12月から今年5月まで上昇した後、横ばいになっています。パソコン、スマートフォン、データセンターなどの主要な需要家が当面十分な在庫を持ったようです。ただし、秋からのアップルの新製品発売によって再び需要が活発になる可能性はあります。

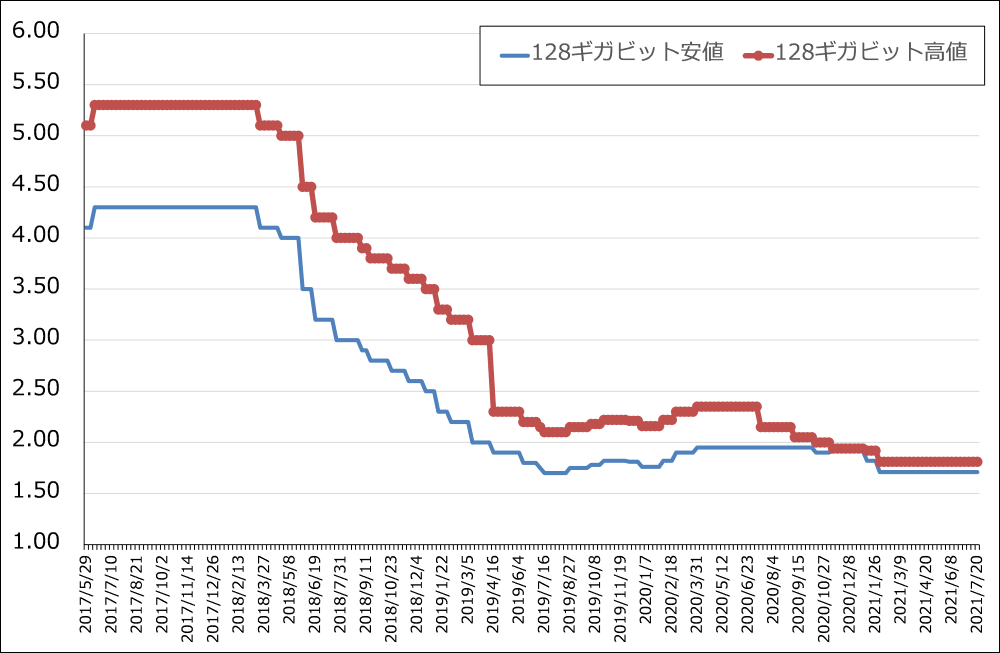

NAND型フラッシュメモリの大口価格は横ばいが続いています。需要はスマートフォン、パソコン、データセンター向けに順調に伸びている模様なので、これから大きく値崩れすることはなさそうです。

メモリ需要には重要な変化があります。先週の楽天証券投資WEEKLY2021年7月16日号のマイクロン・テクノロジーの項で指摘しましたが、DRAM、NANDの自動車向けが急増しています。カーナビゲーターのようなコックピット周辺の情報機器、自動運転装置、EV(電気自動車)のように、DRAMとNANDを使う車載機器が増えているのです。EV+完全自動運転の時代になると、自動車に搭載されるDRAMとNAND(SSD)の容量は増え続ける可能性があります。メモリの新たな需要先として自動車は重要な分野になると思われます。

グラフ3 DRAMのスポット市況

グラフ4 DRAMの市況

グラフ5 NAND型フラッシュメモリの市況(2017年5月29日から)

3.TSMCの2021年12月期2Q決算から見えてきたこと(その1):通信とコンピューティングの成長はTSMCが保証する

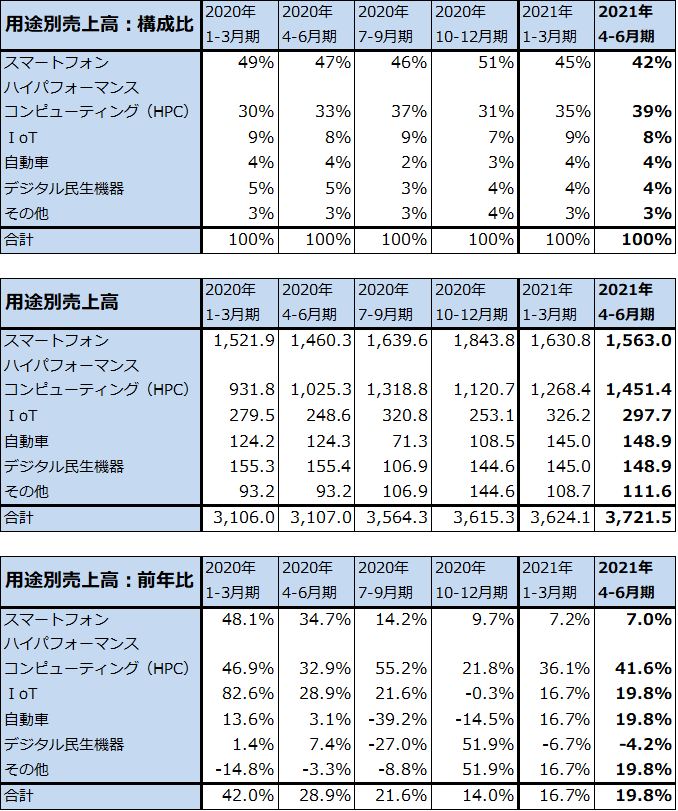

統計から見た限りでは、半導体の実需は好調のように見えます。ただし、これには分野によって濃淡があると思われます。TSMCの2021年12月期2Q(2021年4-6月期)決算から様々なことがわかります。

まず、最先端分野の半導体需要は好調です。これは、アップルのM1搭載Mac、AMDの7ナノCPU、GPU搭載パソコンの売れ行きが良いことを見ても明らかです。5Gスマホの販売台数も増えている模様です。2022年になれば、各国でミリ波基地局の建設増加やミリ波対応を強化した5Gスマホの発売が増えると思われることから、5Gスマホの販売は更に増えると予想されます。5Gスマホが増え、高性能パソコンが増え、インターネット上に流通する情報が増えれば、インターネットデータセンター向けのサーバーも増えます。従って、この分野向けの最先端半導体、今は5ナノ、2022年後半からは3ナノの需要は根強いものがあると思われます。

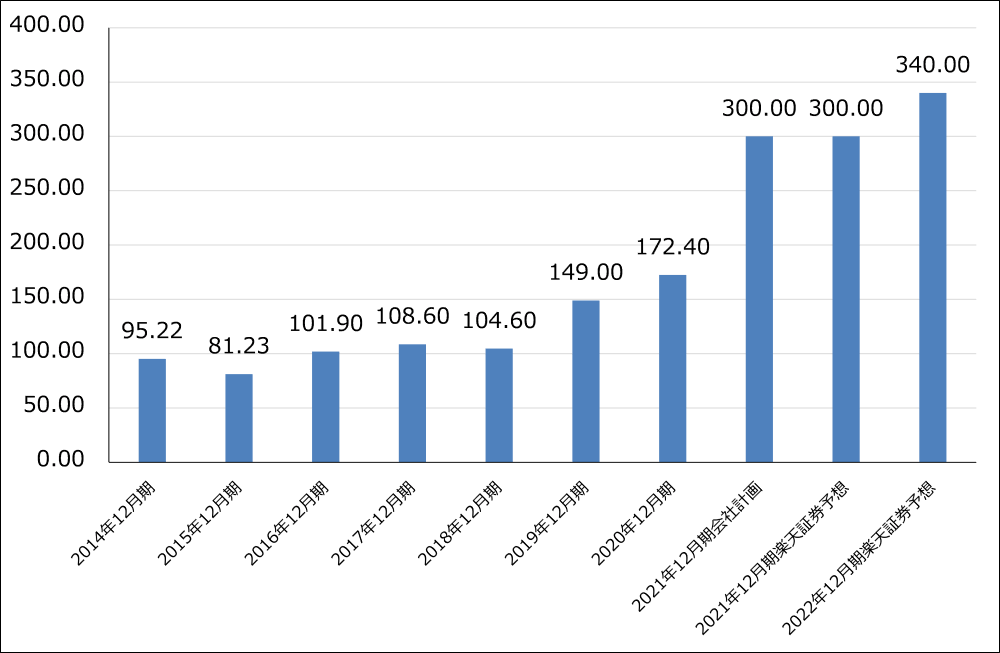

TSMCはこの需要を満たすべく、大型設備投資を続けています。この結果、これは各種の報道によるものですが、2022年後半からパソコン向け3ナノ半導体をTSMCから調達することが出来る会社は、アップルだけでなく、インテルとAMDも加わることになりそうです。高性能パソコン市場では激しい販売競争になると思われますが、これが市場を拡大すると思われます。インテルとAMDはサーバー市場でも競争しているため、サーバー市場でも同様と思われます。5Gスマホ市場ではアップルの後にシャオミ、オッポなどの大手が3ナノ半導体をTSMCから入手することができるようになると思われます。

また、エヌビディアがアーム買収に成功し、パソコン、サーバー向けCPUに参入する時には、エヌビディアがもし最先端CPUを望むなら、TSMCは全力で彼らの期待に応えると思われます。

要するに、通信とコンピューティングの最先端市場の成長は、TSMCが大型設備投資を続けることによってこれを保証している構図が浮かび上がってくるのです。TSMCの大型設備投資は、足元ではTSMCの業績の圧迫要因になっていますが、パソコンではアップル、インテル、AMD、エヌビディアなど、5Gスマホではアップル、シャオミ、オッポなどがTSMCから高性能半導体の供給を受けて活発な販売活動を行うことで、高性能パソコンと5Gスマホの市場が拡大し、それがサーバー市場の拡大に繋がり、最終的にTSMCの利益となる構図が見えてくるのです。

TSMCの覇権を防ぐために、サムスン、インテルも大型設備投資を続けざるを得ません。

従って、高性能パソコンと5Gスマホに対する世界の消費者と企業の需要が拡大する限り、半導体市場と半導体設備投資は伸び続けると考えてよいと思われます。

表2 TSMCの用途別売上高

出所:会社資料より楽天証券作成

注:用途別売上高と前年比は会社公表の構成比より楽天証券試算。

グラフ6 TSMCの年間設備投資

4.TSMCの2021年12月期2Q決算から見えてきたこと(その2):汎用半導体分野では、実需の増加とともにサプライチェーンの各段階で在庫積み増しが起きている

汎用半導体(10ナノ台から以前の微細化世代の半導体)の世界は、先端半導体の世界とはやや異なります。自動車、産業機器、民生用電子機器ともに実需が増加しており、半導体不足によって、特に自動車生産が思うように増やせない状況です。

自動車のサプライチェーンは長大で、TSMCが半導体製造ラインにウェハを投入して、半導体チップを生産して、それが自動車メーカーに届くのに約6カ月間かかります(パソコンやスマートフォンの場合は3~4カ月と思われます)。大手自動車メーカー(例えばトヨタ自動車)に対して直接半導体あるいはそれを組み込んだ車載用電子機器を納入するのは、1次下請け(いわゆるTier1、例えばデンソー)になりますが、TSMCが生産した自動車用半導体が1次下請けに届くまでに数社を経由することになります。そして、今その各段階で在庫積み増しが起きています。これはトヨタ自動車のカンバンシステムに代表される、できるだけ在庫を持たない仕組みが、半導体不足の中では通用せず、自動車生産のリスクになっているためです。

また、サプライチェーンが複雑になっていることから、半導体の多重発注も起きていると思われます。

このため、汎用半導体の市場では在庫積み増しも含めて「仮需」が発生していると見ることもできます。株式市場には半導体セクターに対して、汎用半導体市場で仮需が発生していること、在庫積み増しが一巡して再び在庫水準を減らす動きが将来出てくるのではないかという懸念があります。TSMCの業績が大型設備投資によって圧迫されていることに加え、近い将来仮需の反動があるのではないかという懸念が発生したことが、TSMC決算後に半導体関連株全体が下落した理由と考えられます。

5.半導体関連株には引き続き投資妙味を感じる

もっとも、自動車向け半導体だけでなく、パソコン向けなどの先端半導体にも不足感が出ています。後述のディスコの決算発表によれば、半導体製造装置についても、今のところ生産に支障はない模様ですが、半導体の調達がタイトになり始めている模様です。各産業の生産現場で半導体不足が長引いているため、サプライチェーンの長い業界ほど在庫積み増しに動くのはむしろ当然と言えます。在庫が十分になれば、各産業での生産が順調に進むことになるため、経済全体にとっても、(短期的な在庫調整はあり得ますが)半導体セクターの中長期的な成長にとってもプラス材料になると思われます。

半導体関連セクターの各企業に対しては、今も投資妙味があると思われます。まず、TSMCから企業成長のために十分な数量と性能の半導体を調達している会社には引き続き投資してよいと思われます。具体的には、アップル、AMD、エヌビディア、インテルです。TSMC自体は、目先は業績鈍化によって株価の動きが鈍くなる可能性がありますが、中長期では再び上昇する可能性があると思われます。

半導体製造装置セクターについても、投資妙味が感じるという考え方を変更しません。半導体デバイス、半導体製造装置ともに、今後公表される2021年4-6月期決算に注目したいと思います。

なお、以下は2021年4-6月期決算発表の発表スケジュールです。

主要半導体、IT企業の2021年4-6月期決算発表スケジュール(決算期が異なるものを含む)

6月30日 マイクロン・テクノロジー(2021年3-5月期)

7月15日 TSMC

7月20日 ディスコ

7月21日 ASMLホールディング、マイクロソフト

7月22日 インテル

7月27日 アップル、AMD、テラダイン、信越化学工業

7月28日 アドバンテスト、SCREENホールディングス、ラムリサーチ

7月29日 KLA、アマゾン・ドット・コム、ルネサス エレクトロニクス

8月3日 スカイウォーター・テクノロジー

8月4日 ソニー

8月5日 東京エレクトロン、SUMCO

8月10日 レーザーテック

8月18日 エヌビディア(2021年5-7月期)、シノプシス(2021年5-7月期)

8月19日 アプライド・マテリアルズ(2021年5-7月期)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)