今年はオールドインダストリーの業績モメンタムが強くなる展開

バリュー株優位の展開は終わり、ここからはグロース株が復活すると考える人もいます。私は、そうは思いません。バリュー株優位の展開が、今年の秋くらいまで続くと予想しています。それには、2つの理由があります。

【1】バリュー・グロースのバリュエーション格差がいまだに大きい

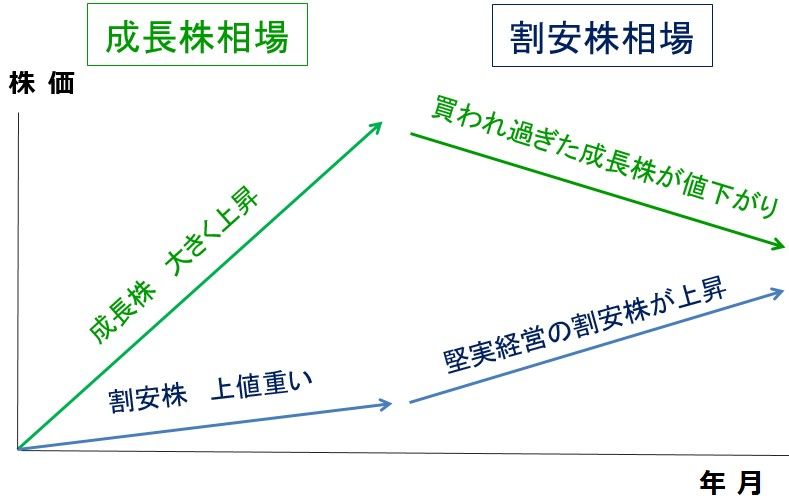

2021年に入ってからバリュー優位が続いているとは言え、それはごく短期的なことです。もっと長い目で見るとグロース株ばかりが上がり、バリュー株が低迷する時期が10年近く続いてきました。その結果、グロース株は全般的にバリュエーションが高くなりすぎている一方、バリュー株はバリュエーションが低すぎるものが多くなっていると考えています。割安なバリュー株を見直す流れがまだ続くと予想しています。

以下のイメージ図で、現在の日本株は「割安株相場」の中にいると考えています。

成長株相場から割安株相場への転換(イメージ図)

【2】今年は、オールド産業復活の年に

今年は、私が「3大割安株」と呼んでいる「金融株・資源関連株・製造業」の業績モメンタムが強い年になると予想しています。中国・米国の景気が急激に回復するからです。一時的に、モノや資源が不足し、一時的にインフレが復活し、米長期金利が上昇すると考えています。つまり、一時的に、金融株・資源関連株・製造業が活躍する20世紀の経済環境に戻ると考えているわけです。

過去に、日本株でバリュー株優位が長く続いた時は、いずれもオールド産業が活躍した時でした。代表的なものに以下があります。

- 1980年代後半のバリュー相場:円高と貿易戦争でハイテク株がさえない中、内需中心のバブル景気が盛り上がり、オールドインダストリーが活躍した

- 2000年代前半のバリュー相場:金融株やオールドインダストリーが、構造改革で復活。さらに、BRICs (ブリックス:中国・インド・ブラジル・ロシア)と言われる新興国の成長加速で、世界的に重厚長大産業が復活。

以上の理由から、今年秋までの日本株市場では、景気敏感バリュー株のパフォーマンスが強くなると考えています。これから始まる「業績相場」に備えて、今年増益率が高く、PER(株価収益率)が低く、配当利回りが高い「景気敏感バリュー株」を買っていくべきと考えています。

以下に投資の参考銘柄を挙げます。今の相場の流れの中で、景気敏感バリュー株として買われる可能性のある銘柄を、三大割安株から選びました。

<投資の参考銘柄:三大割安株>

| コード | 銘柄名 | 種別 | 株価:円 | 配当 利回り |

PER :倍 |

PBR :倍 |

1株 当たり 配当金 :円 |

|---|---|---|---|---|---|---|---|

| 8306 | 三菱UFJ FG | 金融株 | 597.5 | 4.3% | 10.6 | 0.46 | 25.9 |

| 8766 | 東京海上HD | 金融株 | 5,351.0 | 4.4% | 11.5 | 1.04 | 232.8 |

| 8058 | 三菱商事 | 資源関連 | 2,993.5 | 4.5% | 11.6 | 0.78 | 134.0 |

| 8053 | 住友商事 | 資源関連 | 1,556.0 | 4.5% | 8.5 | 0.76 | 70.0 |

| 9101 | 日本郵船 | 資源関連 | 4,470.0 | 4.5% | 5.4 | 1.20 | 200.0 |

| 7203 | トヨタ自動車 | 製造業 | 8,341.0 | 2.9% | 9.8 | 1.16 | 243.2 |

| 4188 | 三菱ケミカルHD | 製造業 | 858.4 | 3.0% | 11.6 | 1.07 | 26.2 |

| 4005 | 住友化学 | 製造業 | 591.0 | 2.6% | 11.7 | 1.04 | 15.5 |

| 出所:配当利回り・PERは今期(2022年3月期)予想ベース、配当利回りは1株当たり配当金(今期予想)を5月11日株価で割って算出。PERは5月11日株価を1株当たり利益(今期予想)で割って算出。5月11日時点で2021年3月期決算を発表済みの三菱商事・住友商事・日本郵船について、1株当たり配当金・1株当たり利益は今期会社予想。その他銘柄はQUICKコンセンサス予想 | |||||||

▼著者おすすめのバックナンバー

2021年3月8日:日経平均急落、「三大割安株」買い増しの好機と判断

021年2月24日:「インフレ関連株」に注目。原油・銅・ニッケル・鉄鉱石・穀物・天然ゴム・海運市況上昇

2021年2月17日:配当利回り4.4%!三菱UFJ FGの「買い」判断を継続

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)