※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「 [動画で解説]日経平均急落 三大割安株「買い場」の判断変わらず」

---------------------------

日経平均急落、大型グロース株の下落が目立つ

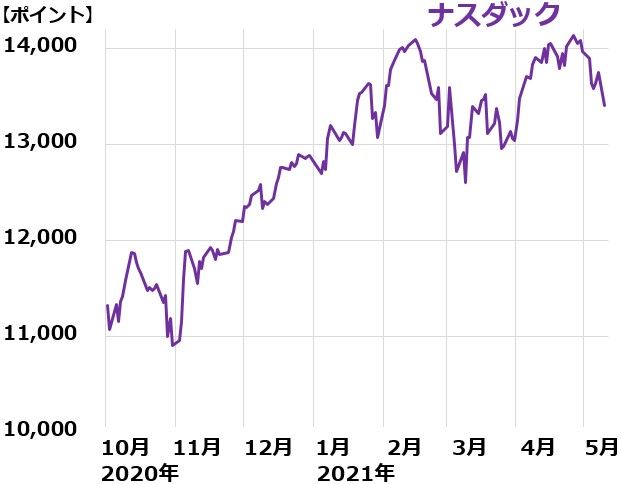

11日の日経平均株価は、909円安の2万8,608円と急落しました。10日の米国株市場でGAFAMなどハイテク株比率の高いナスダック総合指数が売られた流れを受け、日本でも以下の通り、大型グロース(成長)株の下げが大きくなりました。

<11日の主要株価指数の前日比下落率>

TOPIXバリュー指数▲1.9%

TOPIXグロース指数▲2.8%

日経平均▲3.1%

TOPIX▲2.4%

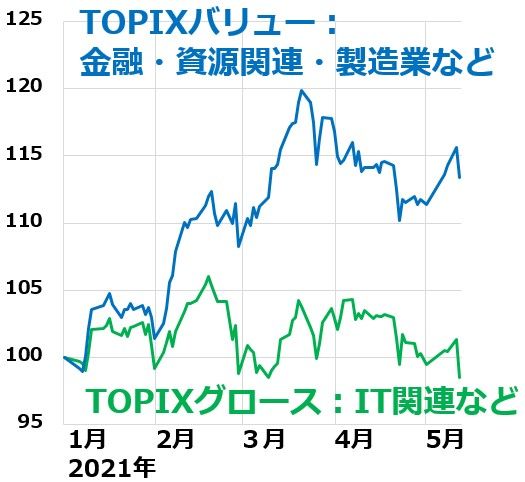

11日のTOPIXグロース指数の下落率(2.8%)は、TOPIXバリュー指数の下落率(1.9%)よりも大きくなりました。また、グロース株の構成比が相対的に大きい日経平均の下落率(3.1%)は、TOPIXの下落率(2.4%)よりも大きくなりました。

日米とも、PER(株価収益率)などの株価指標で見てやや割高感が出ているグロース株の保有を減らし、世界景気回復の恩恵を受ける景気敏感バリュー(割安)株を買い増しする流れが続いています。米国株では、グロース株比率が高いナスダック総合指数が軟調で、バリュー株比率が高いNYダウが堅調です。

NYダウと日経平均の動き:2020年10月1日~2021年5月11日(NYダウは5月10日まで)

米ナスダック総合指数の動き:2020年10月1日~2021年5月10日

ここからの日本株反発を牽引するのは景気敏感バリュー株と予想

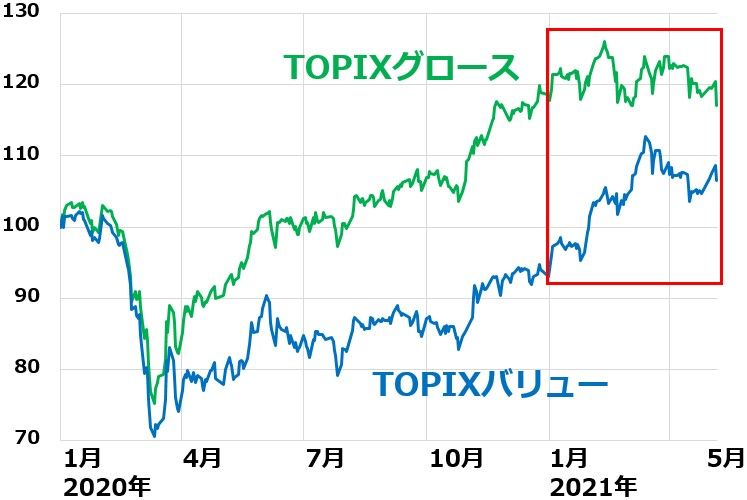

2021年に入ってから、バリュー株(割安株)の方が、上昇が目立っています。中でも、景気敏感バリュー株の上昇が目立っていました。ところが、そのバリュー株が3月中旬より、利益確定売りに押されて下がっています。

一方、2020年の上昇率が高かったグロース(成長株)は、2021年は上値が重くなっています。そのことが、以下TOPIXバリュー指数、TOPIXグロース指数の動きを見るとわかります。

TOPIXバリュー指数とTOPIXグロース指数の動き:2020年12月30日~2021年5月11日

景気敏感バリュー株とは、具体的には、株価バリュエーションの低い金融株・資源関連株・製造業などが該当します。私が勝手に「三大割安株」とネーミングしている3セクターです。世界景気回復にともなう、米金利上昇で金融株が買われ、原油価格上昇で資源関連株が買われ、製造業の景況改善で化学株や鉄鋼株、自動車株などが買われていました。

一方、グロース株には、コロナ禍でも業績好調だったIT関連やバイオ株などが含まれます。2020年は大きく上昇しましたが、2021年に入ってからは利益確定売りに押されています。

TOPIXバリュー指数とTOPIXグロース指数の動き:2020年1月6日~2021年5月11日

今年はオールドインダストリーの業績モメンタムが強くなる展開

バリュー株優位の展開は終わり、ここからはグロース株が復活すると考える人もいます。私は、そうは思いません。バリュー株優位の展開が、今年の秋くらいまで続くと予想しています。それには、2つの理由があります。

【1】バリュー・グロースのバリュエーション格差がいまだに大きい

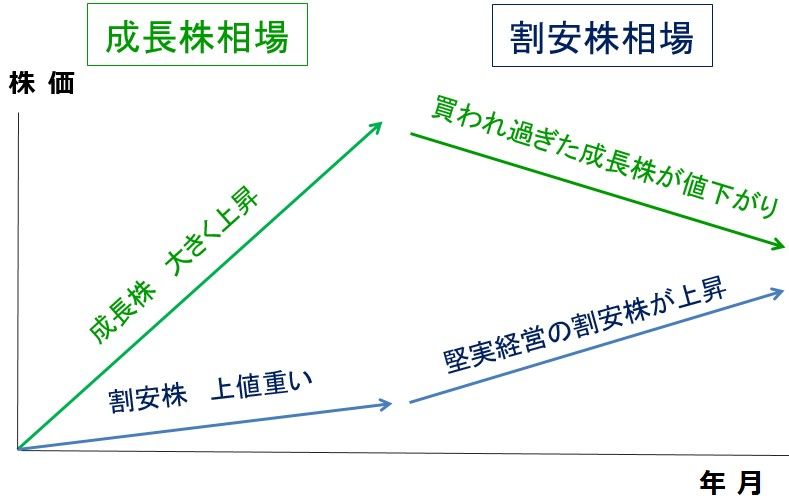

2021年に入ってからバリュー優位が続いているとは言え、それはごく短期的なことです。もっと長い目で見るとグロース株ばかりが上がり、バリュー株が低迷する時期が10年近く続いてきました。その結果、グロース株は全般的にバリュエーションが高くなりすぎている一方、バリュー株はバリュエーションが低すぎるものが多くなっていると考えています。割安なバリュー株を見直す流れがまだ続くと予想しています。

以下のイメージ図で、現在の日本株は「割安株相場」の中にいると考えています。

成長株相場から割安株相場への転換(イメージ図)

【2】今年は、オールド産業復活の年に

今年は、私が「3大割安株」と呼んでいる「金融株・資源関連株・製造業」の業績モメンタムが強い年になると予想しています。中国・米国の景気が急激に回復するからです。一時的に、モノや資源が不足し、一時的にインフレが復活し、米長期金利が上昇すると考えています。つまり、一時的に、金融株・資源関連株・製造業が活躍する20世紀の経済環境に戻ると考えているわけです。

過去に、日本株でバリュー株優位が長く続いた時は、いずれもオールド産業が活躍した時でした。代表的なものに以下があります。

- 1980年代後半のバリュー相場:円高と貿易戦争でハイテク株がさえない中、内需中心のバブル景気が盛り上がり、オールドインダストリーが活躍した

- 2000年代前半のバリュー相場:金融株やオールドインダストリーが、構造改革で復活。さらに、BRICs (ブリックス:中国・インド・ブラジル・ロシア)と言われる新興国の成長加速で、世界的に重厚長大産業が復活。

以上の理由から、今年秋までの日本株市場では、景気敏感バリュー株のパフォーマンスが強くなると考えています。これから始まる「業績相場」に備えて、今年増益率が高く、PER(株価収益率)が低く、配当利回りが高い「景気敏感バリュー株」を買っていくべきと考えています。

以下に投資の参考銘柄を挙げます。今の相場の流れの中で、景気敏感バリュー株として買われる可能性のある銘柄を、三大割安株から選びました。

<投資の参考銘柄:三大割安株>

| コード | 銘柄名 | 種別 | 株価:円 | 配当 利回り |

PER :倍 |

PBR :倍 |

1株 当たり 配当金 :円 |

|---|---|---|---|---|---|---|---|

| 8306 | 三菱UFJ FG | 金融株 | 597.5 | 4.3% | 10.6 | 0.46 | 25.9 |

| 8766 | 東京海上HD | 金融株 | 5,351.0 | 4.4% | 11.5 | 1.04 | 232.8 |

| 8058 | 三菱商事 | 資源関連 | 2,993.5 | 4.5% | 11.6 | 0.78 | 134.0 |

| 8053 | 住友商事 | 資源関連 | 1,556.0 | 4.5% | 8.5 | 0.76 | 70.0 |

| 9101 | 日本郵船 | 資源関連 | 4,470.0 | 4.5% | 5.4 | 1.20 | 200.0 |

| 7203 | トヨタ自動車 | 製造業 | 8,341.0 | 2.9% | 9.8 | 1.16 | 243.2 |

| 4188 | 三菱ケミカルHD | 製造業 | 858.4 | 3.0% | 11.6 | 1.07 | 26.2 |

| 4005 | 住友化学 | 製造業 | 591.0 | 2.6% | 11.7 | 1.04 | 15.5 |

| 出所:配当利回り・PERは今期(2022年3月期)予想ベース、配当利回りは1株当たり配当金(今期予想)を5月11日株価で割って算出。PERは5月11日株価を1株当たり利益(今期予想)で割って算出。5月11日時点で2021年3月期決算を発表済みの三菱商事・住友商事・日本郵船について、1株当たり配当金・1株当たり利益は今期会社予想。その他銘柄はQUICKコンセンサス予想 | |||||||

▼著者おすすめのバックナンバー

2021年3月8日:日経平均急落、「三大割安株」買い増しの好機と判断

021年2月24日:「インフレ関連株」に注目。原油・銅・ニッケル・鉄鉱石・穀物・天然ゴム・海運市況上昇

2021年2月17日:配当利回り4.4%!三菱UFJ FGの「買い」判断を継続

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。