エヌビディア

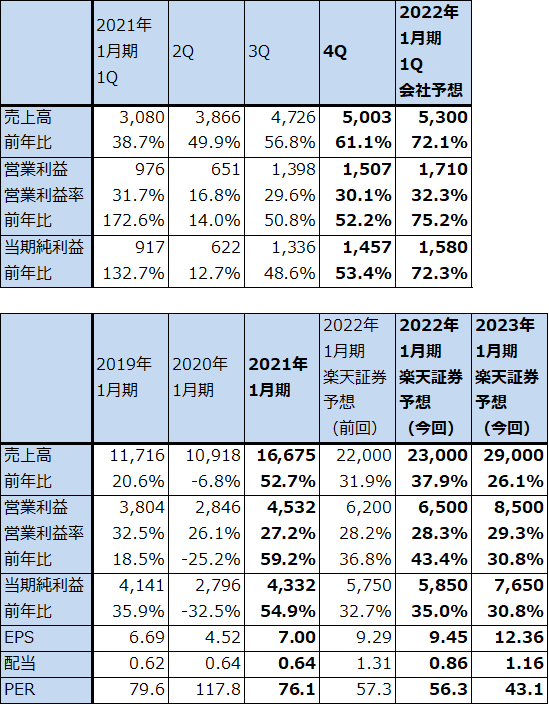

1)2021年1月期4Qは、61.1%増収、52.2%営業増益

エヌビディアの2021年1月期4Q(2020年11月~2021年1月)は、売上高50億300万ドル(前年比61.1%増)、営業利益15億700万ドル(同52.2%増)となりました。

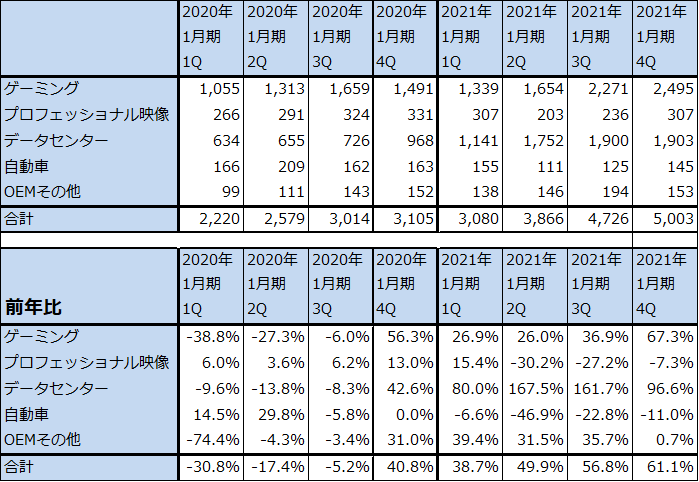

セグメント別売上高を見ると、データセンター向けが19億300万ドル(同96.6%増)となり全体をけん引しました。最新鋭のデータセンター用GPU「A100」や、グーグルクラウド、AWS向けが寄与しました。

ゲーミング向けは24億9,500万ドル(同67.3%増)となりました。2021年1月期の1~3Qの前年比20~30%台の伸びから大きく離れた伸び方になっていますが、これはエヌビディアのゲーム用GPU「GeForce」シリーズの中の高性能品が、仮想通貨のマイニング性能が良好なためゲーム用ではなくマイニング用に使われており、このため大幅増収となったと思われます。ニンテンドースイッチ向け、ゲーミングPC向けも伸びたと思われますが、純粋なゲーム向けで前年比67.3%増は難しいと思われます。

表9 エヌビディアの業績

時価総額 329,494百万ドル(2021年2月25日)

発行済株数 619百万株

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済株数は完全希薄化前(Basic)。

表10 エヌビディアの市場別売上高(四半期)

出所:会社資料より楽天証券作成

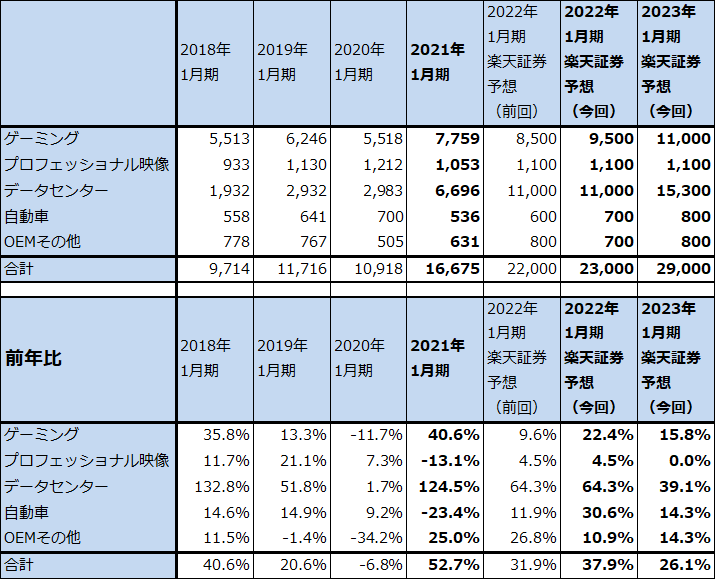

表11 エヌビディアの市場別売上高(年度)

出所:会社資料より楽天証券作成

2)2022年1月期も業績拡大が予想されるが、マイニング需要には注意が必要。

会社側の2022年1月期1Q(2021年2-4月期)ガイダンスは、売上高53億ドル(前年比72.1%増)、営業利益17億1,000万ドル(同75.2%増)となっています。データセンター向けが引き続き高い伸びが予想されます。ゲーミング向けも同様に高い伸びを会社側は見込んでいるもようですが、マイニング需要は仮想通貨市況が下落すれば減少すると思われるため、今後の動きには注意が必要です。

楽天証券では2022年1月期通期を、売上高230億ドル(同37.9%増)、営業利益65億ドル(同43.4%増)と予想します。前回予想の売上高220億ドル、営業利益62億ドルから若干上方修正しますが、これはマイニング需要を考慮したためです。また2023年1月期は売上高290億ドル(同26.1%増)、営業利益85億ドル(同30.8%増)と予想します。

3)今後6~12カ月間の目標株価を600ドルから640ドルに引き上げる

今後6~12カ月の目標株価を前回の600ドルから640ドルに引き上げます。2022年1月期楽天証券予想EPS 9.45ドルに、営業増益率43%に対してPEG1.5倍前後として、想定PER60~70倍を当てはめました。中長期での投資妙味はあると思われますが、目先はマイニングがかく乱要因になる可能性があります。

本レポートに掲載した銘柄:インテル(INTC、NASDAQ)、アドバンスド・マイクロ・デバイシズ(AMD、NASDAQ)、エヌビディア(NVDA、NASDAQ)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)