バリュー株とグロース株のバリュエーション格差が拡大

株式投資の代表的スタイルは、2つあります。1つはグロース(成長株)投資、もう1つはバリュー(割安株)投資です。読者のみなさんは、どちらのスタイルに近いですか?

過去10年、日本株ではグロース株優位が続いています。過去4年で、その傾向が加速しています。中でも、昨年(2020年)は、グロース株指数がバリュー株指数を27%も上回るパフォーマンスとなりました。※ラッセル野村グロ-ス・バリュー指数(配当込み)から計算。

グロース優位が延々と続いてきたので、「グロース株に投資しないと話にならない、バリュー株なんか持っていてもダメ」という感覚を持つ投資家が増えてきているように感じます。

ただし、あまりにグロース中心の相場が続いたため、結果として、グロース株とバリュー株のバリュエーション格差は、かつてないほど拡大【注】しています。

【注】グロース株とバリュー株のバリュエーション格差

一般的に、PER(株価収益率)やPBR(株価純資産倍率)などの株価指標が高く、配当利回りが低い銘柄群をグロース株と呼びます。一方、PER、PBRが低く、配当利回りが高い銘柄群をバリュー株と呼びます。成長期待が高いグロース株は、株式市場での評価が高く、株価バリュエーションで高い株価がつきます。バリュー株よりも、PERやPBRが高く、配当利回りが低いのは当然です。

ただし、グロースとバリューのバリュエーション格差は、拡大したり縮小したりします。1999年のITバブル相場や、2020年のコロナショック相場では、グロース株ばかり買われ、バリュー株が売られる二極化が進む結果、バリュエーション格差が拡大しました。

経験則では、ここまでバリュエーション格差が広がると、リバーサル(逆の動き)が出やすくなります。つまり、バリュー優位への転換が近づいている可能性があります。

私は、それが近々起こると予想しています。2021年はバリュー株のパフォーマンスがグロース株を上回ると予想しています。

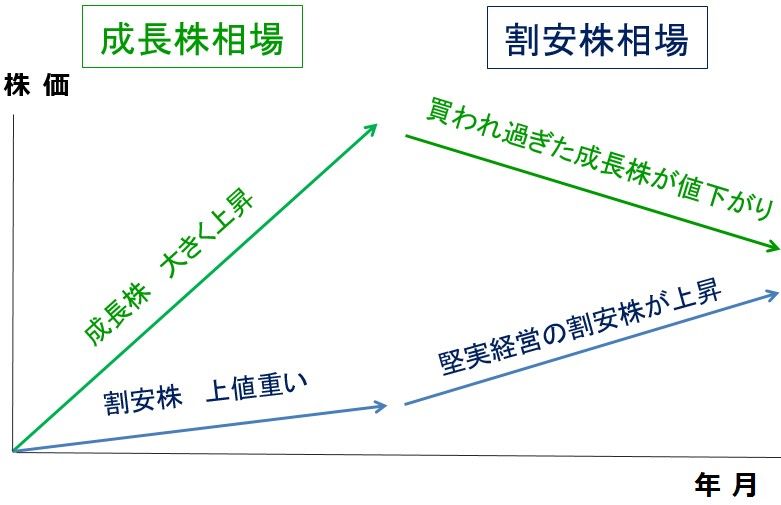

以下にイメージ図をつけました。ご覧ください。

成長株優位・割安株優位は循環する(イメージ図)

現在の日本株は、上記イメージ図で「成長株相場が終わり、割安株相場に転換する」転換点に近づいていると、私は考えています。利益が出ていない東証マザーズのグロース株が非常に高いバリュエーションで評価される一方、財務良好で収益基盤も堅固なバリュー株は配当利回り6%でも「おもしろみがない」と嫌われる状況に、変化が起きると考えています。

日本株だけでなく、米国株など世界全体で、グロース優位が何年も続いてきたので、バリュー株優位への転換が、世界の株式市場全体で近づいていると予想しています。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)