バリュー株とグロース株のバリュエーション格差が拡大

株式投資の代表的スタイルは、2つあります。1つはグロース(成長株)投資、もう1つはバリュー(割安株)投資です。読者のみなさんは、どちらのスタイルに近いですか?

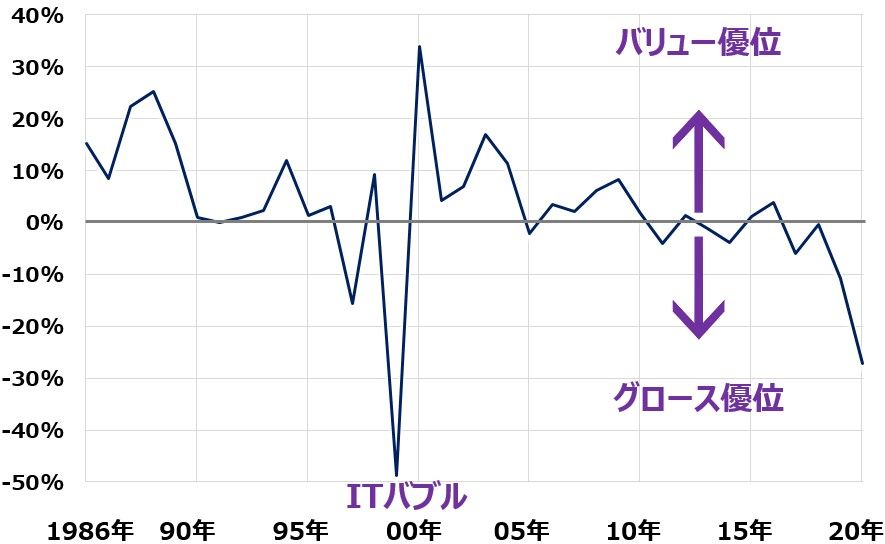

過去10年、日本株ではグロース株優位が続いています。過去4年で、その傾向が加速しています。中でも、昨年(2020年)は、グロース株指数がバリュー株指数を27%も上回るパフォーマンスとなりました。※ラッセル野村グロ-ス・バリュー指数(配当込み)から計算。

グロース優位が延々と続いてきたので、「グロース株に投資しないと話にならない、バリュー株なんか持っていてもダメ」という感覚を持つ投資家が増えてきているように感じます。

ただし、あまりにグロース中心の相場が続いたため、結果として、グロース株とバリュー株のバリュエーション格差は、かつてないほど拡大【注】しています。

【注】グロース株とバリュー株のバリュエーション格差

一般的に、PER(株価収益率)やPBR(株価純資産倍率)などの株価指標が高く、配当利回りが低い銘柄群をグロース株と呼びます。一方、PER、PBRが低く、配当利回りが高い銘柄群をバリュー株と呼びます。成長期待が高いグロース株は、株式市場での評価が高く、株価バリュエーションで高い株価がつきます。バリュー株よりも、PERやPBRが高く、配当利回りが低いのは当然です。

ただし、グロースとバリューのバリュエーション格差は、拡大したり縮小したりします。1999年のITバブル相場や、2020年のコロナショック相場では、グロース株ばかり買われ、バリュー株が売られる二極化が進む結果、バリュエーション格差が拡大しました。

経験則では、ここまでバリュエーション格差が広がると、リバーサル(逆の動き)が出やすくなります。つまり、バリュー優位への転換が近づいている可能性があります。

私は、それが近々起こると予想しています。2021年はバリュー株のパフォーマンスがグロース株を上回ると予想しています。

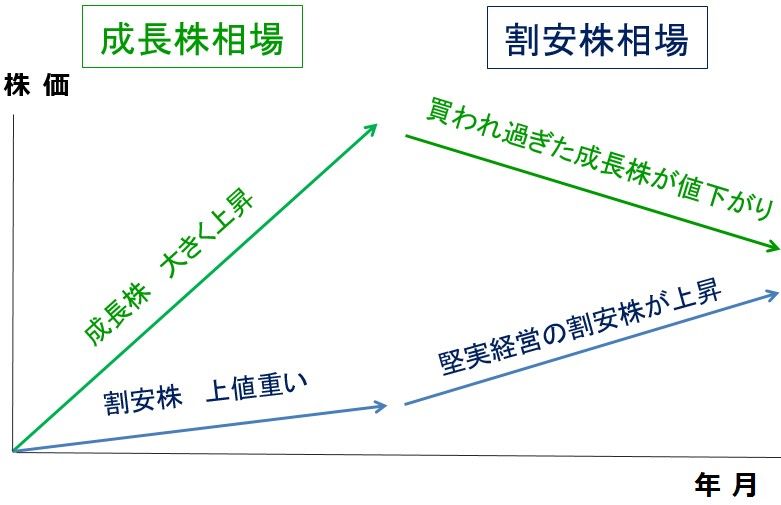

以下にイメージ図をつけました。ご覧ください。

成長株優位・割安株優位は循環する(イメージ図)

現在の日本株は、上記イメージ図で「成長株相場が終わり、割安株相場に転換する」転換点に近づいていると、私は考えています。利益が出ていない東証マザーズのグロース株が非常に高いバリュエーションで評価される一方、財務良好で収益基盤も堅固なバリュー株は配当利回り6%でも「おもしろみがない」と嫌われる状況に、変化が起きると考えています。

日本株だけでなく、米国株など世界全体で、グロース優位が何年も続いてきたので、バリュー株優位への転換が、世界の株式市場全体で近づいていると予想しています。

リーマンショック前は、バリュー優位が何年も続いていた

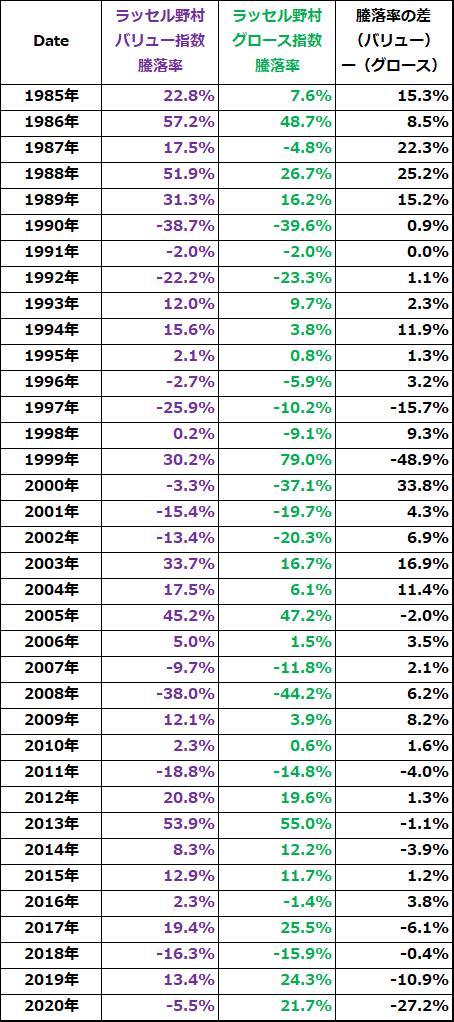

日本株投資歴が10年くらいの方は、グロース優位の相場しか知らないかもしれません。投資歴30~40年の方はよくご存じかと思いますが、日本株市場では実は、長年にわたりバリュー優位が続いてきました。以下の表とグラフをご覧ください。

ラッセル野村バリュー指数とグロース指数の騰落率(ともに配当込み):1985年~2020年

ラッセル野村バリュー指数とグロース指数(ともに配当込み)の騰落率格差(バリュー)ー(グロース):1985年~2020年

上記グラフは、バリュー指数の騰落率から、グロース指数の騰落率を差し引いて作っています。数値がマイナスの年は、グロース優位(グロースがバリューよりも良かった年)です。数値がプラスの年は、バリュー優位(バリューがグロースよりも良かった年)です。

ご覧いただくとわかる通り、直近10年(2010~2020年)はグロース優位が続いています。2020年にかけてグロース優位が加速してきています。ただし、それより前を見ると、ITバブル相場と言われた1999年を除くと、バリュー優位の年が続いていることがわかります。

バリュー投資・グロース投資、どっちが魅力的?

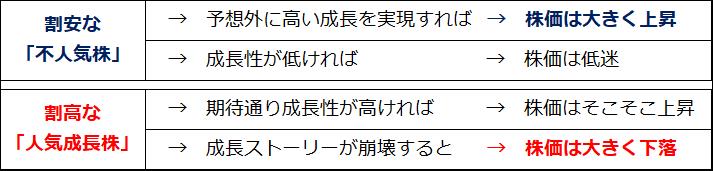

私はこれまで、株式投資の初心者は、まずバリュー株投資から始めたら良いと申し上げてきました。グロース株は、当たると大きく上昇するのでおもしろいのですが、失敗すると大きく下がることもあるので、株式投資にある程度慣れてから挑戦した方がよいと思っています。

割安株は、言葉をかえれば「不人気株」です。人気がないから株価があまり上がらず、結果として、配当利回りが高く、PER(株価収益率)が低く、株価指標でみて割安になります。それでも、積極的な買いは入りにくいのです。

一方、成長株は「人気株」です。成長ストーリーにひかれて多くの投資家が熱狂的に買うので、株価指標で見ると割高な銘柄が多くなります。

初心者はまず割安株からと私が考えるのは、将来のパフォーマンスに、一般的に以下の関係があるからです。

ここで一番避けたいのは、割高な人気成長株を買ったのに成長ストーリーが崩壊し、株価が大きく下落するケースです。初心者がこのパターンにおちいると、損切りができずにずるずると損失を拡大させることになりやすいので、注意が必要です。

私は、今年は初心者だけでなく、中・上級者もバリュー株に注目した方が良いと考えています。それは、バリュー株とグロース株のバリュエーション格差がかつてないほど、拡大したからです。

今年は、リバーサルが起こり、バリュー株がおもしろい年になると予想しています。過去10年グロース優位が続いたため、グロース株以外は買う気がしないという方もいらっしゃるかもしれません。

しかし、分散投資として、高配当利回りのバリュー株への投資も考えた方が良いと思います。具体的な投資の参考銘柄は、以下、著者オススメのバックナンバーをご参照ください。

▼著者おすすめのバックナンバー

2020年12月17日:NISA枠で長期投資したい割安・高配当利回り株10選【投資初心者】

2020年12月8日:利回り5.0%!「高配当株ファンド」を自分で作る「ダウの犬」戦略

2020年11月17日:配当利回り5.3%~6.0%!3メガ銀行株の「買い」判断を継続

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。