どれくらいオトクになるの?

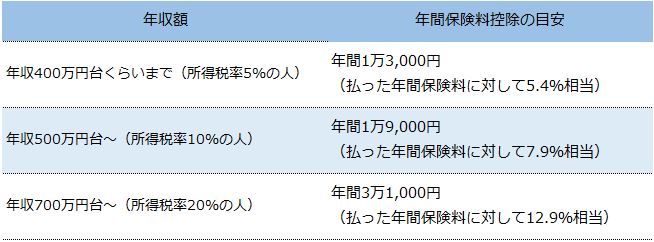

年収に基づく所得税の税率でオトクになる金額が変わります。

次の例示は、単身や子どもが小さいカップルの場合の目安となります。

生命保険料控除でオトクになる税額(目安)

さらに出口でもオトクに!?

保険の満期金や解約金などを受け取るときにも、税金の優遇があります。

満期保険金や解約返戻金をまとめて受け取ると、原則税金がかかるのですが、受け取った保険料から支払った保険料を差し引いた金額が一時所得として課税対象になります。一時所得は、50万円以下なら非課税、50万円を超えた部分は2分の1が他の所得と合算して課税されます。

つまり、利益に当たる額が50万円以下なら、非課税で受け取れるのです。

個人年金保険は「自分でつくる年金」の代表選手で、貯蓄性の高い保険です。

また、生命保険(死亡保障付保険)に該当するものは掛け捨てが多いのですが、一部の終身保険には、払込相当額以上の解約返戻金が将来受け取れるものもあります(保険商品によって異なります)。

この中にはドルで運用したり、投資信託で運用したりできる保険もあるため、保障の確保と運用をいっぺんにできるというメリットもあります。

また医療介護分野では、解約返戻金があって、保険料全額が控除対象にならないまでも、支払った保険料の一部が解約返戻金として戻ってくるような仕組みの商品が一部にあります。

こういった保険を活用して、丁寧に保険料控除や受取金の非課税枠を活用していくことで、ゼロ金利時代でもオトクな貯蓄が可能です。

保険を活用するもう一つのメリット

日々家計サポートをしているFP(ファイナンシャル・プランナー)視点から、保険を使った資産形成のもう一つのメリットをお話しします。

長期間にわたって資産形成していくときに実はとても重要なポイントがあります。それは「途中でやめにくい仕組みになっている」ということ。自主的に「貯めている」「運用して増やす」金融商品は、いつでも積み立てをやめることができたり、簡単に換金できたりする点が魅力です。

けれど、残高が増えてくるとうれしくなり、つい引き出して別の目的に使ってしまいたくなるのが人間の心理です。

そのため、例えばiDeCo(イデコ:個人型確定拠出年金)は、「60歳まで引き出せません!」という厳しい制約が設けられています。

その点、保険に関しては不思議なことに多くの人は「保険料として支払った」という気持ちになるため、お金が貯まっていることをあまり意識しません。保険料を強制天引きすることで、自然にお金を別のハコで貯められる仕組みです。

さらに解約するのが結構面倒なため、気軽にお金を引き出して使ってしまいづらいことも効果があります。

税制の優遇を受けながら将来に向けて積み立てることができる、保険を使った資産運用もぜひ検討してみてはいかがでしょうか。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)