投資の節税対策ウソホント(1)資産運用と税金は切り離せない?

ほとんどの人は資産運用で利益が出たときの税金について、それほど気にすることもないと思います。同年、同一金融機関での取引なら、特定口座(源泉徴収あり)を利用することで、売買損益や利息・配当・分配金の損益通算を金融機関が代行してくれるからです。

しかし、運用額の大小にかかわらず、税金の仕組みを理解することや、確定申告の活用法を知ることは、運用成果の違いに現れます。特に長く運用を続けている人や複数の金融機関で運用している人は、ぜひこのまま読み続けてください。

では、どんなときに確定申告をする必要があるのか、解説していきます。

売却益が出たとき、確定申告が必要な場合がある

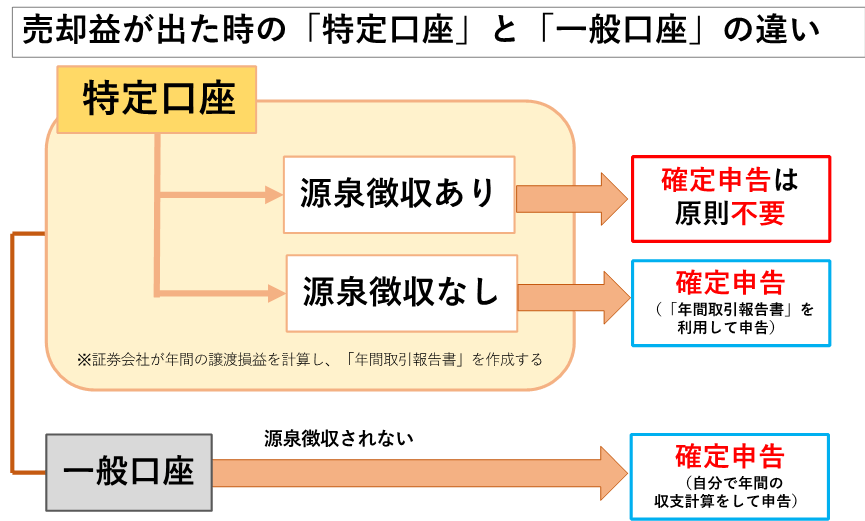

特定口座、一般口座での売却益(譲渡所得)に対して、確定申告が必要な場合があります。詳しくは下図でご確認ください。

一方、配当金や利息、分配金については特定口座、一般口座にかかわらず源泉徴収されているので、改めて申告をする必要はありません。そして、NISA(ニーサ:少額投資非課税制度)口座は非課税なので、確定申告は不要です。

ここまでの部分は税金を納める手続きの知識なので、「知っているよ」という方も多いでしょう。しかし、これだけでは「確定申告を活用」には至っていません。納めるべき税金は払って当然ですが、適切に対応すれば払う必要のない税金分が還付されることがあります。いよいよ次の項で詳しくご紹介します。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)