中間決算の分析:コロナ関連の損失は想定以下

3メガ銀行の9月中間決算が出そろいました。純利益は、与信コスト【注】の拡大によって、前年比で大きく減少しましたが、それでも会社想定は上回っています。

【注】与信コスト:貸付金などの与信が回収できなくなることで発生する損失。債権回収が不可能となったことで確定する「貸倒償却」と、与信先の信用低下に伴って予防的に引き当てる「貸倒引当金」繰り入れなどがある。コロナ禍の影響で9月中間決算では、貸倒引当金の繰り入れが大幅に増加。

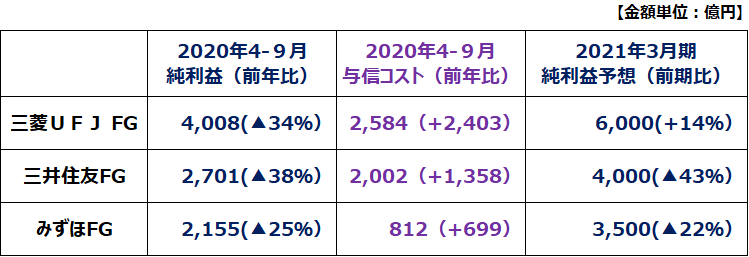

3メガ銀行の決算概要:上期純利益・与信コスト・通期(2021年3月期)純利益予想

上期(4-9月)純利益が、会社の期初想定を上回ったため、三菱UFJとみずほは、通期(2021年3月期)の純利益見込みを上方修正しました。三菱UFJは、期初目標5,500億円を、今回6,000億円に上方修正しました。みずほは、期初予想3,200億円を、今回3,500億円に上方修正しました。

通期の純利益予想は、なお保守的と考えられます。上期時点で、通期予想の半分以上を既に達成しているからです。三菱UFJの上期純利益4,008億円は通期目標の67%に当たります。三井住友FGの上期純利益2,701億円も通期予想の67%にあたります。みずほは、上期で通期予想の62%を達成しています。下期に景気が二番底に落ち込み、企業破綻が大きく増えない限り、通期の純利益は現在の予想よりも上ぶれすると考えられます。

上期の純利益が想定を上回った要因は、主に以下の3点です。

【1】新型コロナ関連の損失が、想定よりも少なく済む見込みとなった

三菱UFJは、今期の新型コロナ損失を4,200億円と見込んでいましたが、今回、3,700億円に修正しました。政府や日銀の資金支援の効果もあり、これまでのところ、企業破綻が日本全体で想定より少なく推移しています。足元、国内景気の回復色が強まっていることもあり、今期の新型コロナ関連失は、想定より少なく済む可能性が高くなったと考えています。

コロナ影響が長期化して来期(2022年3月期)に遅れて企業破綻が増える可能性には注意が必要ですが、現時点では、コロナのダメージが想定を下回る可能性が高いと考えています。

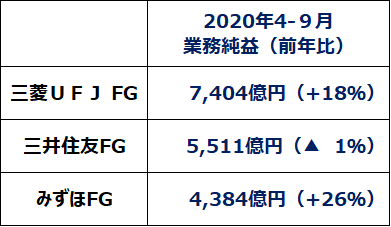

【2】コロナ対応の融資増加などで、業務純益が想定以上

3メガ銀行の上期業務純益【注】は、各社想定を上回ったと考えられます。コロナ危機を受け、手元流動性の積み増しに動く企業が増え、貸出金や貸出枠の積み増しが増えたこと、粛々と経費削減を進めたことなどが貢献しました。

【注】業務純益:一時的損益の影響を除いた、銀行の本来的な収益力を示す指標。一般貸倒引当金の繰り入れや株式売却益などを除いた損益

3メガ銀行の決算概要:上期業務純益

【3】市場関連収益も想定以上と推定

海外で長期金利の水準が下がったこと、上期は世界的に株が上昇したことから、市場関連収益も、想定を上回ったと推定されます。

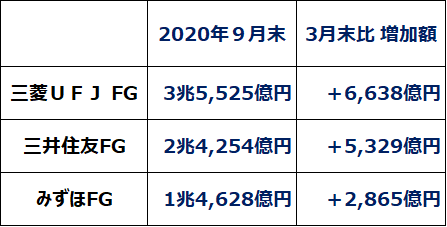

純利益には計上されませんが、3メガ銀行とも、以下の通り、上期に保有有価証券の含み益が大幅に増加しています。

3メガ銀行の決算概要:保有有価証券の含み益

3メガ銀行とも、保有する持ち合い株に巨額の含み益が存在します。3行とも、持ち合い解消売りを継続的に進めていますが、売却の都度、上記含み益が実現して純利益を押し上げることが継続する見込みです。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/160m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)