3メガ銀行の中間決算出そろう、買い判断を再確認

3メガ銀行の9月中間決算が出そろいました。私は、3メガ銀行株を「買い」と判断していますが、中間決算の内容を吟味して、その確信を強めました。

投資魅力が高い順に、【1】三菱UFJ FG(8306)→【2】三井住友FG(8316)→【3】みずほFG(8411)と考えています。

高配当利回り株として3メガ銀行に長期投資することが、長期の資産形成に寄与すると判断しています。詳しい説明に入る前に、まず、3メガ銀行の株価がどう推移してきたかご覧ください。

金利が下がる都度、売られてきた銀行株

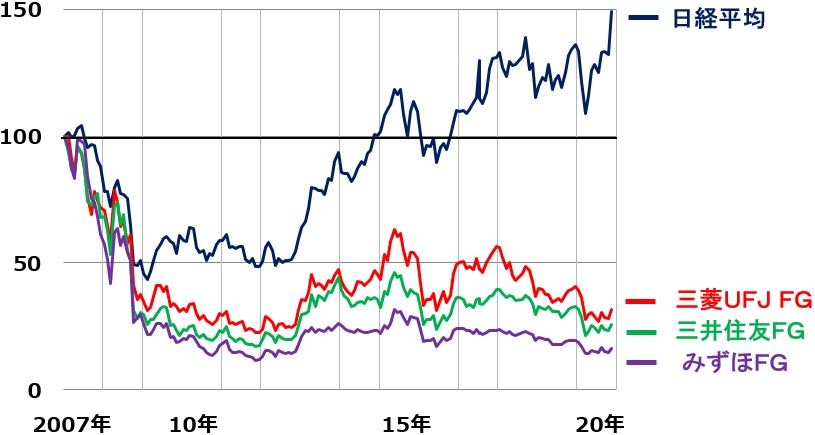

世界的な金利低下によって、銀行経営は厳しさを増しています。株式市場で「金利低下→銀行の収益悪化」というイメージが定着しているので、金利が低下する都度、世界中で銀行株が売られました。

日経平均および3メガ銀行株の値動き比較:2007年1月~2020年11月(16日まで)

日本の3メガ銀行株も上のチャートでわかる通り、2008年以降、金利低下とともに売られました。日経平均を大幅に下回るパフォーマンスとなっています。

金利低下でも高水準の収益を保ってきた3メガ銀行

3メガ銀行は、金利低下期でも、安定的に高収益を稼いできました。

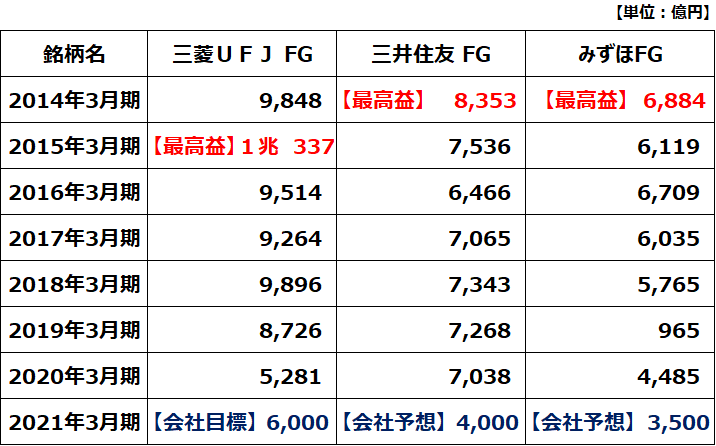

3メガ銀行の連結純利益:2014年3月期実績―2020年3月期予想

三菱UFJ、三井住友FGの連結純利益は、2019年3月期までは、長期金利がどんどん低下していく中でも安定的に高収益をあげています。みずほは、2019年3月期に国内商業銀行部門に帰属するソフトウエアの減損(特別損失)を出したため利益水準が低くなっていますが、本業利益は高水準でした。つまり、3メガ銀行とも、2019年3月期までは安定的に高収益を稼いできたと言えます。

足元コロナ禍で純利益の水準が低下していますが、それでも赤字に転落するわけではなく、高水準の利益を維持していると言えます。

海外収益の拡大と、ユニバーサルバンク経営(証券・信託・リース・投資銀行業務などの多角化)によって、低金利でも高収益を稼ぐビジネスモデルができあがっていると考えられます。したがって、コロナが収束すれば、再び利益水準は元のレベルへ戻ると考えています。コロナ収束後に、三菱UFJで8,000億円~1兆円の純利益をあげる力があると判断しています。

それでは、発表されたばかりの9月中間決算について、分析します。

中間決算の分析:コロナ関連の損失は想定以下

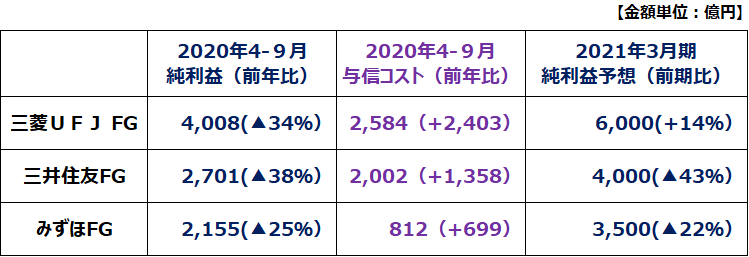

3メガ銀行の9月中間決算が出そろいました。純利益は、与信コスト【注】の拡大によって、前年比で大きく減少しましたが、それでも会社想定は上回っています。

【注】与信コスト:貸付金などの与信が回収できなくなることで発生する損失。債権回収が不可能となったことで確定する「貸倒償却」と、与信先の信用低下に伴って予防的に引き当てる「貸倒引当金」繰り入れなどがある。コロナ禍の影響で9月中間決算では、貸倒引当金の繰り入れが大幅に増加。

3メガ銀行の決算概要:上期純利益・与信コスト・通期(2021年3月期)純利益予想

上期(4-9月)純利益が、会社の期初想定を上回ったため、三菱UFJとみずほは、通期(2021年3月期)の純利益見込みを上方修正しました。三菱UFJは、期初目標5,500億円を、今回6,000億円に上方修正しました。みずほは、期初予想3,200億円を、今回3,500億円に上方修正しました。

通期の純利益予想は、なお保守的と考えられます。上期時点で、通期予想の半分以上を既に達成しているからです。三菱UFJの上期純利益4,008億円は通期目標の67%に当たります。三井住友FGの上期純利益2,701億円も通期予想の67%にあたります。みずほは、上期で通期予想の62%を達成しています。下期に景気が二番底に落ち込み、企業破綻が大きく増えない限り、通期の純利益は現在の予想よりも上ぶれすると考えられます。

上期の純利益が想定を上回った要因は、主に以下の3点です。

【1】新型コロナ関連の損失が、想定よりも少なく済む見込みとなった

三菱UFJは、今期の新型コロナ損失を4,200億円と見込んでいましたが、今回、3,700億円に修正しました。政府や日銀の資金支援の効果もあり、これまでのところ、企業破綻が日本全体で想定より少なく推移しています。足元、国内景気の回復色が強まっていることもあり、今期の新型コロナ関連失は、想定より少なく済む可能性が高くなったと考えています。

コロナ影響が長期化して来期(2022年3月期)に遅れて企業破綻が増える可能性には注意が必要ですが、現時点では、コロナのダメージが想定を下回る可能性が高いと考えています。

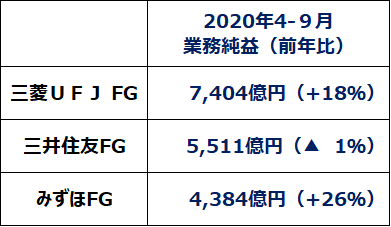

【2】コロナ対応の融資増加などで、業務純益が想定以上

3メガ銀行の上期業務純益【注】は、各社想定を上回ったと考えられます。コロナ危機を受け、手元流動性の積み増しに動く企業が増え、貸出金や貸出枠の積み増しが増えたこと、粛々と経費削減を進めたことなどが貢献しました。

【注】業務純益:一時的損益の影響を除いた、銀行の本来的な収益力を示す指標。一般貸倒引当金の繰り入れや株式売却益などを除いた損益

3メガ銀行の決算概要:上期業務純益

【3】市場関連収益も想定以上と推定

海外で長期金利の水準が下がったこと、上期は世界的に株が上昇したことから、市場関連収益も、想定を上回ったと推定されます。

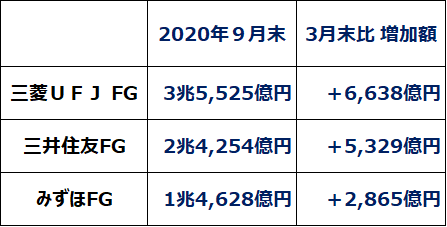

純利益には計上されませんが、3メガ銀行とも、以下の通り、上期に保有有価証券の含み益が大幅に増加しています。

3メガ銀行の決算概要:保有有価証券の含み益

3メガ銀行とも、保有する持ち合い株に巨額の含み益が存在します。3行とも、持ち合い解消売りを継続的に進めていますが、売却の都度、上記含み益が実現して純利益を押し上げることが継続する見込みです。

3メガ銀行の収益力は正しく理解されていない

金融セクターには、株価指標で見て、割安な銘柄が多数あります。具体的に言うと、配当利回りが高く、PER(株価収益率)やPBR(株価純資産倍率)が低い銘柄が多数あります。低金利長期化で、銀行の預貸金利ざや(預金金利と貸付金利の差)が縮小していく不安が織り込まれていると考えられます。ただし、3メガ銀行は、実際には安定的に高収益を上げていく力があると判断しています。その収益力が、株式市場で正しく理解・評価されていないことが、割安な株価につながっていると考えています。3メガ銀行株は、配当利回りで5.3~6.0%に達しており、高配当利回り株として投資価値が高いと判断しています。

同様に、グローバルにビジネスを展開している大手金融株には、収益力対比、株価が割安な銘柄が多いと考えています。東京海上HD(8766)、オリックス(8591)も、収益力対比、株価は割安と評価しています。

グローバル展開している大手金融株の株価バリュエーション:11月16日時点

| コード | 銘柄名 | 株価:円 | 配当利回り | PER:倍 | PBR:倍 |

|---|---|---|---|---|---|

| 8306 | 三菱UFJ FG | 461.1 | 5.4% | 9.9 | 0.35 |

| 8316 | 三井住友 FG | 3,158.0 | 6.0% | 10.8 | 0.38 |

| 8411 | みずほFG | 1,409.5 | 5.3% | 10.2 | 0.40 |

| 8766 | 東京海上HD | 5,276.0 | 3.8% | 21.0 | 1.09 |

| 8591 | オリックス | 1,524.5 | 5.0% | 10.0 | 0.63 |

| 出所:配当利回りは2021年3月期1株当たり年間配当金(会社予想)を11月16日株価で割って算出。1株当たり配当金は、三菱UFJ25円、三井住友FG190円、みずほFG75円、東京海上HD200円、オリックス76円。PERは、11月16日株価を21年3月期1株当たり利益(会社予想または会社目標)で割って算出 | |||||

▼著者おすすめのバックナンバー

2020年11月11日:今、買うべきと考える「景気敏感株」7選。景気回復を織り込み急騰

2020年11月10日:トヨタ・ホンダの収益力を評価:自動車株へ投資再開のタイミング到来と判断

2020年10月15日:「もしバフェ5選」フォローアップ。安田倉庫はコロナ禍で下がっている今が買い場と判断

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。