毎週金曜日夕方掲載

本レポートに掲載した銘柄:レーザーテック(6920)、ソニー(6758)、任天堂(7974)

レーザーテック

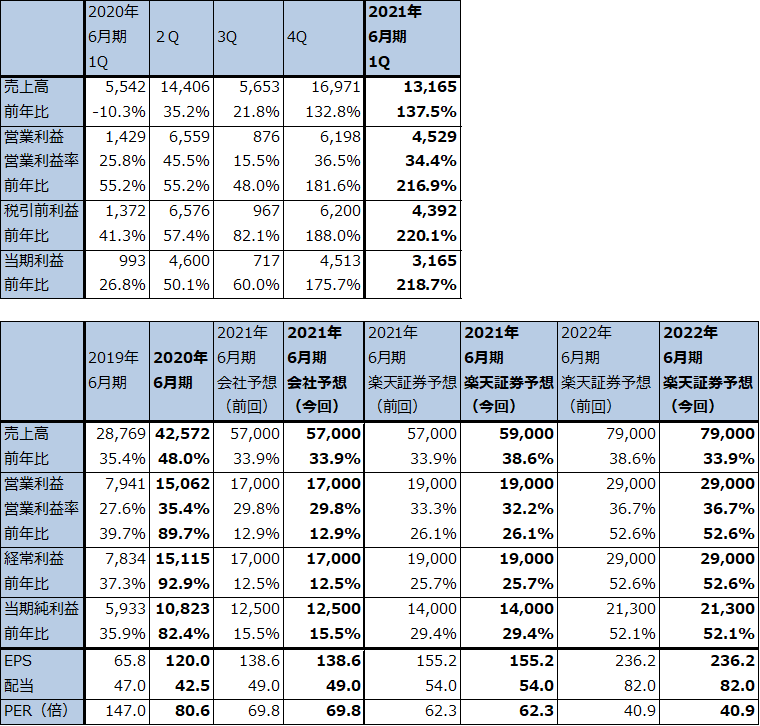

1.2021年6月期1Qは、売上高2.4倍、営業利益3.2倍

レーザーテックの2021年6月期1Q(2020年7-9月期)は、売上高131億6,500万円(前年比2.4倍)、営業利益45億2,900万円(同3.2倍)となりました。

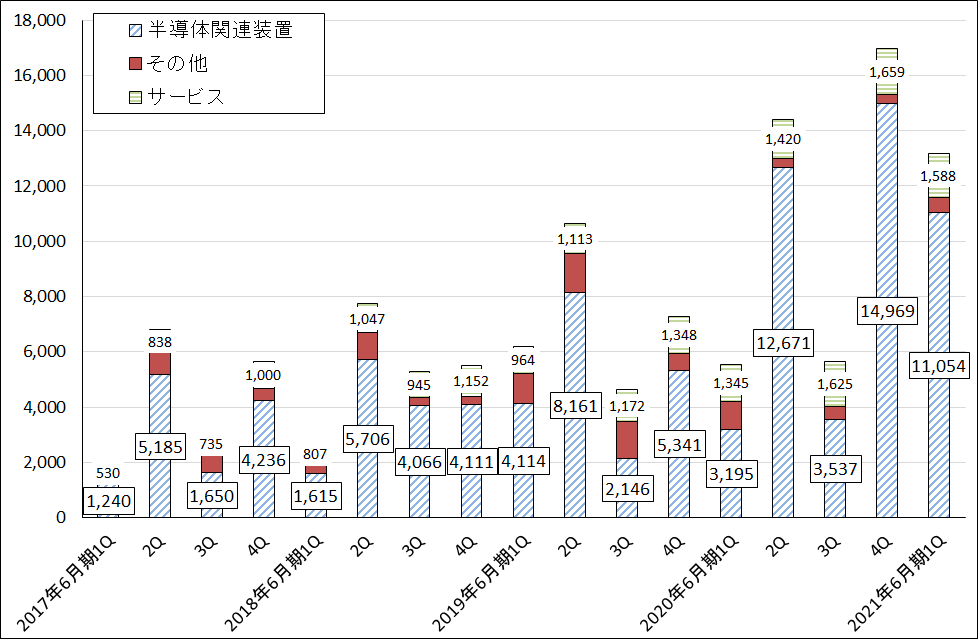

今1QはEUVマスク欠陥検査装置を中心とするEUV関連製品の売上が順調でした。半導体関連装置売上高は、110億5,400万円(前年比3.5倍)となり、全体をけん引しました。

売上高は前年比で大きく伸びましたが、売上総利益率は前1Q56.4%から今1Q52.0%に低下しました。会社側はプロダクトミックスの悪化によると説明していますが、EUV関連装置の中でもEUV光を使う市場シェア100%で好採算のEUVマスク欠陥検査装置「ACTIS A150」(価格は未公表だが1台推定50~80億円)やEUVマスクプランクス欠陥検査装置「ABICS E120」(価格は1台約40億円)ではなく、DUV(ディープウルトラバイオレット、深紫外線)光を使いKLAと競合する半導体マスク欠陥検査装置「MATRICS X8ULTRA」(価格は約15億円)が伸びたためと思われます(会社側は、「ACTIS A150」「ABICS E120」「MATRICS X8ULTRA」にEUVマスク裏面検査/クリーニング装置「BASIC Series」(価格は1台約4億円)の4製品を「EUV関連」としています)。

一方で、研究開発費を十分使い切れなかったため、販管費の伸びが前年比36.9%増と増収率を下回りました。その結果、売上高営業利益率は前1Q25.8%から今1Q34.4%に大きく上昇しました。

表1 レーザーテックの業績

発行済み株数 90,178千株

時価総額 872,021百万円(2020/11/5)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社の所有者に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

グラフ1 レーザーテックの四半期売上高

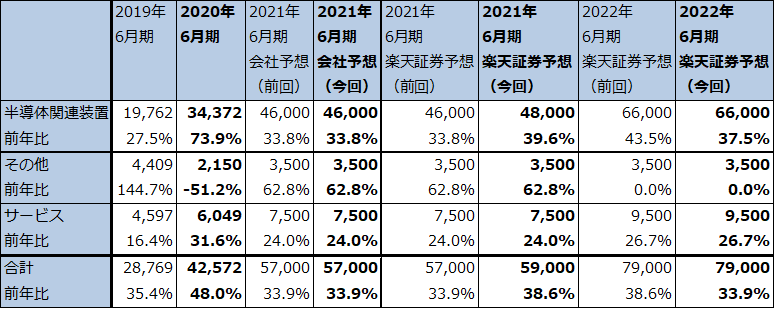

表2 レーザーテックの売上高内訳:通期ベース

出所:会社資料より楽天証券作成。

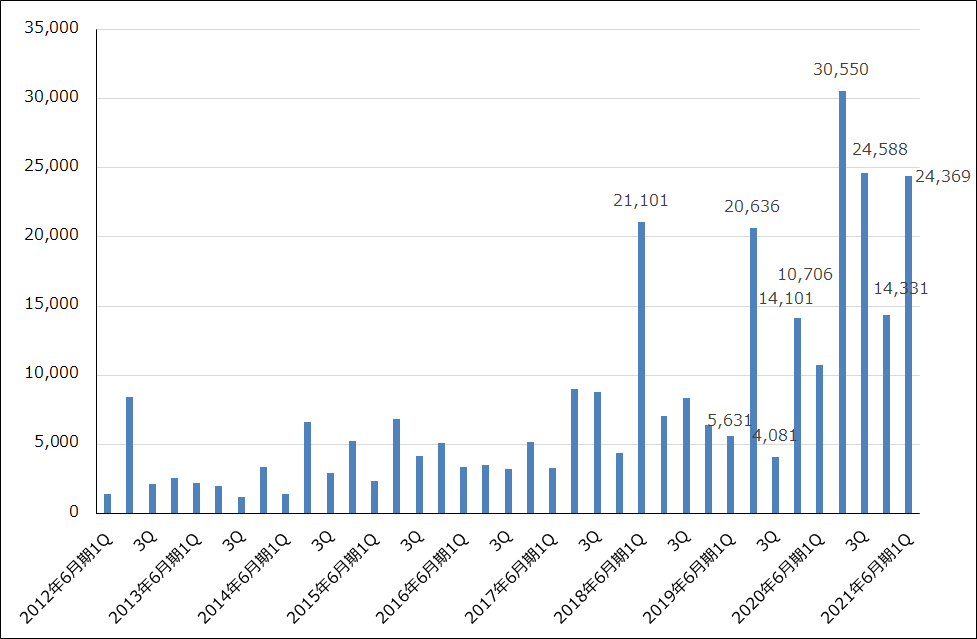

2.受注高は再び増加トレンドに転じたか

今1Qの全社受注高は、243億6,900万円(前年比2.3倍、前期比70.0%増)となりました。前2Qに過去最大の305億5,000万円を実現した後減少していましたが、再び増加に転じました。ちなみに、半導体関連装置のみの受注高は今1Q228億8,400万円(前年比2.6倍)となり、過去最高の前2Q288億2,700万円に次ぐ水準となりました。今の水準の受注が続くかどうか、今後の推移を見守る必要がありますが、足元の受注の勢いは強いと言えます。

受注の中身を見ると、EUV関連が多い模様です。特に受注高の大きい四半期は、価格の高いEUVマスク欠陥検査装置「ACTIS A150」の受注が1~2台入っていると思われます。「A150」のこれまでの受注は2022年から量産が開始される「3ナノ」ロジック半導体の研究開発用の装置と思われます。ただし、今後は「3ナノ」量産ライン向けの受注を得る可能性があり、その場合は全社で高水準の受注が続く可能性があります。

「A150」は、基本的にはフォトマスクにペリクル(防塵カバー)を被せる場合を想定したマスク欠陥検査装置です。しかし、ペリクルなしでも使えます。ペリクルなしで使った場合、DUV光では検知できなかったキズが検知できるため、フォトマスクのキズの検査はより完全になります。

今のところ、3ナノ生産ラインがペリクルあり、ペリクルなしのどちらになるのか結論は出ていないようですが(私見では、同じ会社でもペリクルありのラインとなしのラインが混在する可能性があります)、A150の需要は傾向的に増えると思われます。

また、「2ナノ」(量産開始は早ければ3ナノ量産開始の2年後)へ向けた引き合いも出ているもようです。2ナノは今のA150の改良型で対応することになると思われます。

グラフ2 レーザーテックの全社受注高

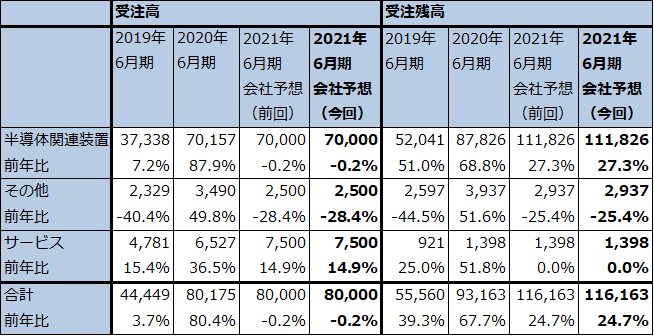

表3 レーザーテックの受注高、受注残高内訳:通期ベース

出所:会社資料より楽天証券作成。

注:端数処理のため合計が合わない場合がある。

3.今期は若干上方修正の可能性も。来期は高率の利益成長に戻ろう。

今1Q決算発表時には、今期2021年6月期会社予想は変更されませんでした。今2Q以降に研究開発費が増え、通期では当初計画通りに研究開発費が増加するため、会社予想は変更しないというものです(研究開発費は2020年6月期32億9,700万円、2021年6月期会社計画67億1,200万円。研究開発費の増加とプロダクトミックスの悪化による売上総利益率の低下が、営業増益率が2020年6月期89.7%増から2021年6月期12.9%増に鈍化すると会社側が予想する要因です)。

ただし、好採算のA150の納入、検収が早くなれば全体の売上総利益率が改善すること、TSMC、サムスンの5ナノ生産ラインの増強によって、DUV光を使う半導体マスク欠陥検査装置「MATRICS X8ULTRA」の売上が増える可能性もあります。楽天証券では前回レポートで営業利益が会社予想に対して若干上乗せになる可能性を指摘しましたが、5ナノ増産投資の勢いが強いことから、今回の業績予想では売上高も上乗せ期待が持てるとしました。今期業績予想は、会社予想の売上高570億円(前年比33.9%増)、営業利益170億円(同12.9%増)に対して、楽天証券では売上高590億円(同38.6%増)、営業利益190億円(同26.1%増)と予想します。

来期の楽天証券予想は変更しませんが、研究開発費の増加が一服するため、50%台の営業増益率が予想されます。

4.楽天証券の目標株価は1万3,000円を維持する

今後6~12カ月間の目標株価は、1万3,000円を維持します。今回の2022年6月期楽天証券予想EPS 236.2円に想定PEGを1倍強、想定PERを50~60倍として当てはめました(前回と同じ評価です)。引き続き中長期での投資妙味を感じます。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)