任天堂

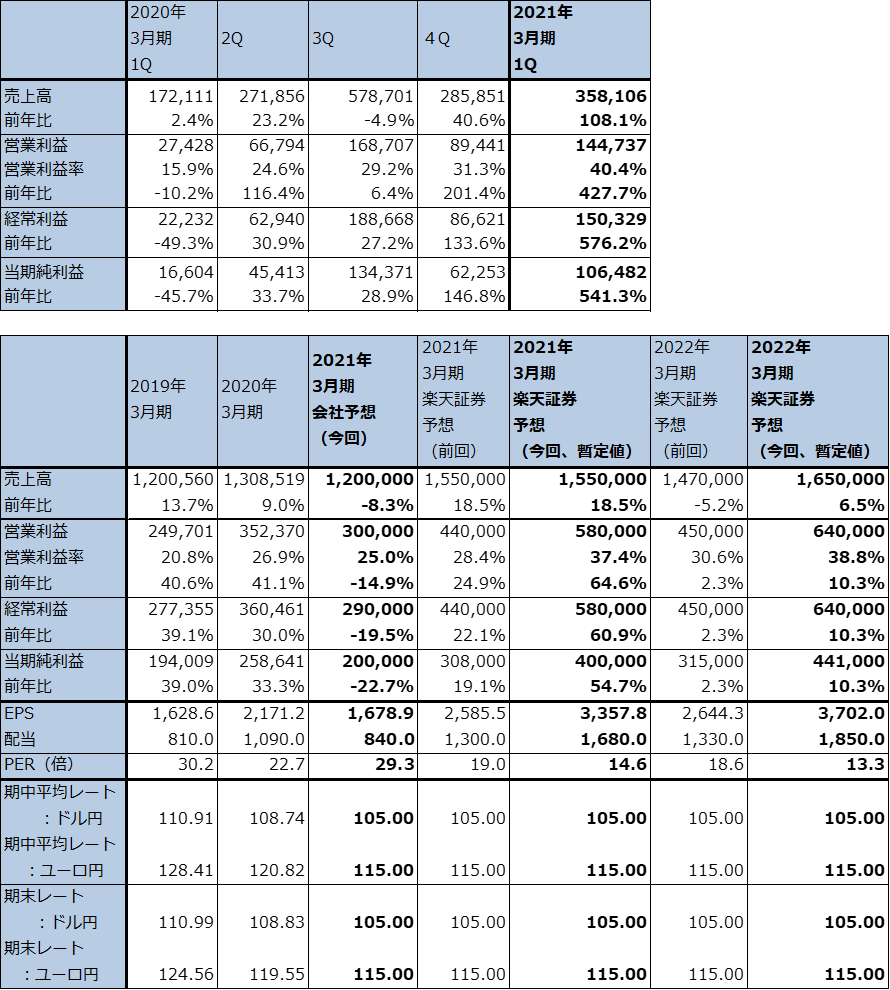

1.2021年3月期1Qは売上高2.1倍、営業利益5.3倍

任天堂は2020年8月6日付けで2021年3月期1Q決算を公表しました。通常任天堂は1Qは決算説明会を開催しないため、今回の楽天証券決算レポートは速報であり、業績予想は全て暫定値です。詳細は後日改めて報告します。

任天堂の2021年3月期1Qは、売上高3,581億600万円(前年比2.1倍)、営業利益1,447億3,700万円(同5.3倍)となりました。

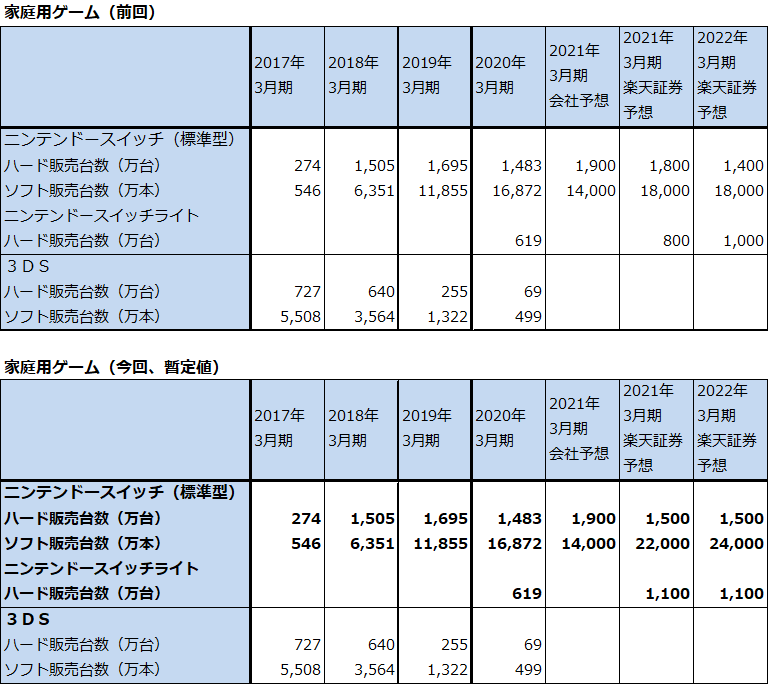

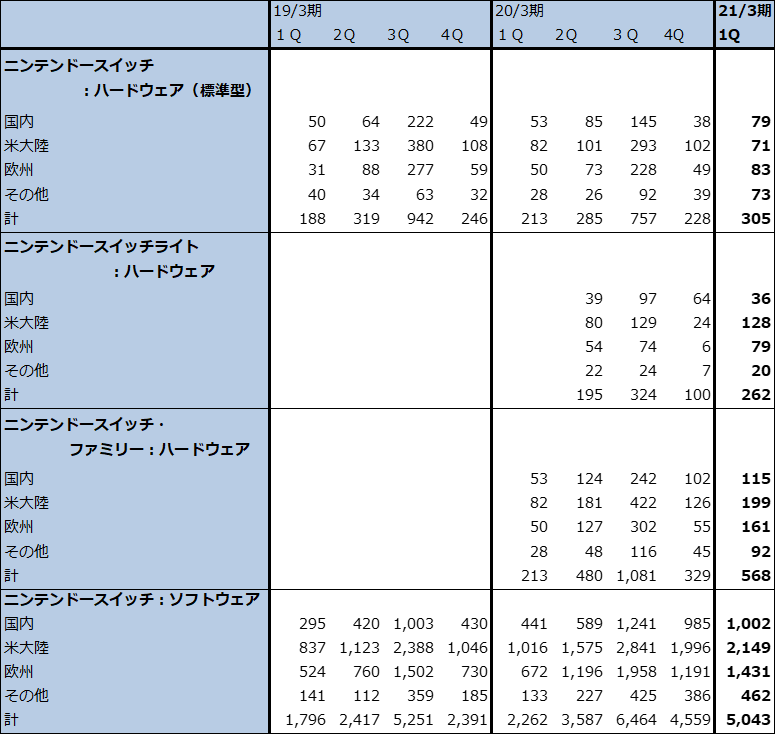

新型コロナ禍の中で、家庭用ゲームに対して極めて大きな巣ごもり需要が発生したため、前4Q、今1Qと任天堂の営業エリアである日米欧その他のいずれの地域でもニンテンドースイッチ(NS)ハードは品不足でした。ただし、増産の効果は出始めており、NSハード販売台数は前1Q213万台、前4Q329万台に対して、今1Q568万台(いずれも標準型とライトの合計)と増加しました。前4Q比では北米向け、欧州向け、その他地域向けの伸びが大きく、日本向けは大きな伸びではありませんでした。任天堂はハードの増産努力を続けていると思われますので、今後のハード販売の伸びに期待したいと思います。

また、NSソフト販売本数は、前1Q2,262万本、前4Q4,559万本に対して、今1Qは5,043万本でした。既存のNSユーザー中心に活発な巣ごもり消費があったもようです。

表4 任天堂の業績

発行済み株数 119,124千株

時価総額 5,859,710百万円(2020/8/6)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの。

注2:当期純利益は親会社株主に帰属する当期純利益。

表5 任天堂の業績予想の前提(2020年8月)

注:家庭用ゲーム(前回、今回)のニンテンドースイッチ(標準型)会社予想には、ライトを含む。同楽天証券予想はライトを除く。

表6 任天堂:ニンテンドースイッチ・ハード、ソフトの販売台数、本数(四半期ベース)

出所:会社資料より楽天証券作成。

注:端数処理の関係で一部合計が合わない場合がある。

2.「あつまれ どうぶつの森」が今1Qだけで1,063万本売れた

今1Qに業績への貢献が大きかった任天堂製ソフトの販売本数は、以下の通りです。

「あつまれ どうぶつの森」 1,063万本、累計2,240万本(2020年3月20日発売)

「マリオカート8デラックス」 197万本、累計2,674万本(2017年4月28日発売)

「Xenoblade Difinitive Edition」 132万本(2020年5月29日発売)

「ゼルダの伝説 ブレス オブ ザ ワイルド」 119万本、累計1,860万本(2017年3月3日発売)

「リングフィットアドベンチャー」 117万本、累計390万本(2019年10月18日)

今1Qにミリオンセラーとなった7作のうち5作が前期以前に発売になった過去作です。開発費は前期までに計上済みで、パッケージ販売の場合はパッケージ代と広告費のみが費用となり、ダウンロードの場合は売上高から広告費を差し引いた残りのほぼ全てが営業利益になります。特に「あつまれ どうぶつの森」の利益貢献が大きかったと思われます。ダウンロード販売などのデジタル売上高比率も今1Qは55.6%と高く、採算の良い自社製ソフト比率も高かったことから、今1Qの営業利益率は40.4%となりました(前期は26.9%)。

3.楽天証券では今期営業利益を5,800億円(前年比65%増)と予想

楽天証券では、新型コロナ禍の下での任天堂の前4Q、今1Q業績と、家庭用ゲーム市場を取り巻く状況を分析した結果、今期、来期の楽天証券業績予想を見直しました(ただし、暫定値)。今期会社予想は期初予想の売上高1兆2,000億円(前年比8.3%減)、営業利益3,000億円(同14.9%減)から修正されていませんが、これは今2Q以降の不透明感が強いためと思われます。

これに対して私は、アメリカのみならず世界の個人消費(特に中流以上の所得階層の消費)を結果的に支えているアメリカの株高が持続する限り、そして、今以上の深刻な世界不況が到来しない限り、任天堂のゲーム機、ゲームソフトに対する巣ごもり需要は、少なくとも今期いっぱいは続くと予想します。NSソフトでは今2Qまたは今3Qに大型新作ソフトが最低1タイトル発売になると思われますが、それ以上に「あつまれ どうぶつの森」の寄与が大きいと予想します。「あつまれ どうぶつの森」は今期中にあと1,000~2,000万本、累計で3,000~4,000万本売れる可能性があると思われます。

また、ソフト販売増加の基礎になるNSハードは増産が順調に進むと予想します。会社予想では今期のNSハード販売台数は1,900万台(標準型とライトの合計)、同ソフト販売本数は1億4,000万本ですが、楽天証券では各々2,600万台(標準型1,500万台、ライト1,100万台)、2億2,000万本と予想します。

これらの前提によって、楽天証券では今期業績を、売上高1兆5,500億円(前年比18.5%増)、営業利益5,800億円(同64.6%増)と予想します(前回の今期予想は売上高1兆5,500億円、営業利益4,400億円)。任天堂の過去最高営業利益は、2,009年3月期の5,553億円ですが、今期にこれを更新する可能性が高いと考えます。

また来期については、不透明要因が多いため、小幅増収増益と予想します。

4.今後6~12カ月間の目標株価を5万8,000円から6万7,000円に引き上げる

今後6~12カ月間の目標株価は、前回の5万8,000円を6万7,000円に引き上げます。今回の2021年3月期楽天証券予想EPS 3,357.8円に想定PER20倍を当てはめました。

リスクは世界景気の動向、NSハードの増産が実際にうまくいくかどうかなどですが、投資妙味を感じます。

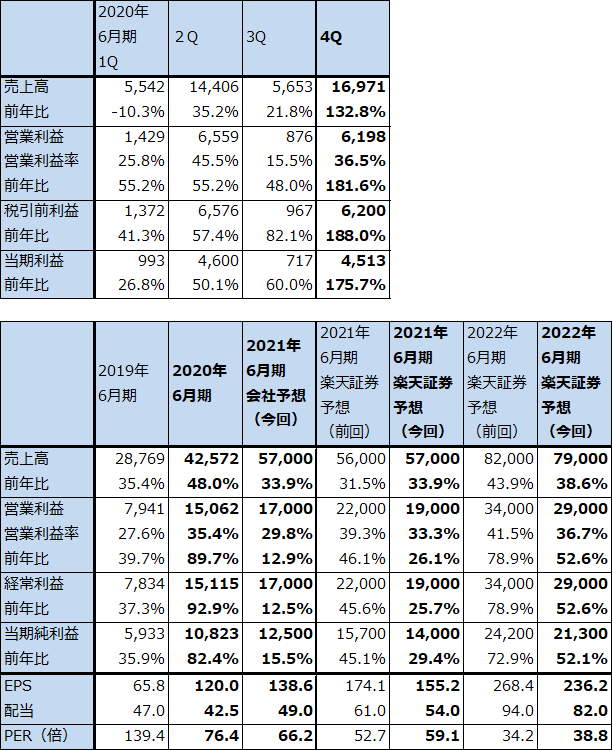

レーザーテック

1.2020年6月期通期は48%増収、90%営業増益

レーザーテックの2020年6月期通期は、売上高425億7,200万円(前年比48.0%増)、営業利益150億6,200万円(同89.7%増)となりました。EUV露光装置向けマスク欠陥検査装置の需要が好調で、会社予想の売上高400億円、営業利益140億円は超過しました。

一方で、2020年6月期の全社受注高は、会社予想の850億円に対して実績は802億円となり、会社予想は未達でした。一部案件の受注時期が前4Q(2020年4-6月期)から今1Q(2020年7-9月期)に延期になりました。

表7 レーザーテックの業績

発行済み株数 90,178千株

時価総額 826,932百万円(2020/8/6)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社の所有者に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

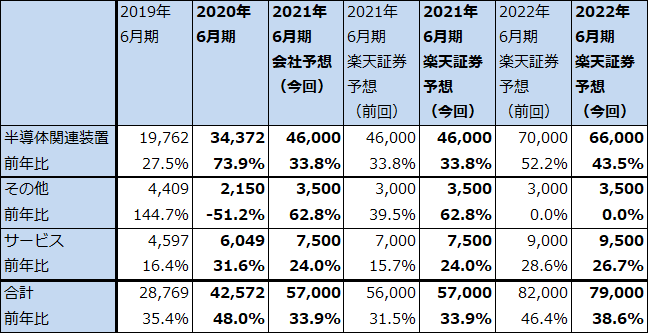

表8 レーザーテックの売上高内訳:通期ベース

出所:会社資料より楽天証券作成。

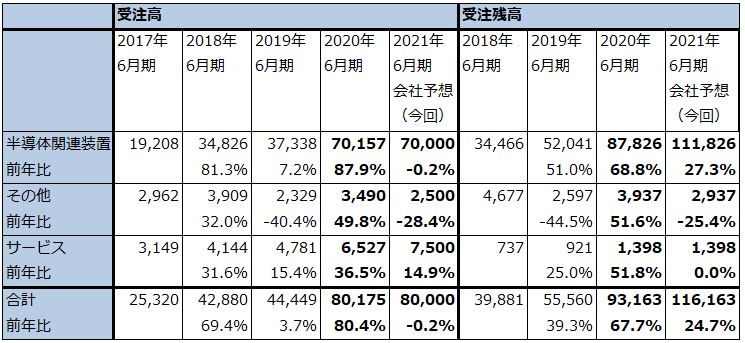

表9 レーザーテックの受注高、受注残高内訳:通期ベース

出所:会社資料より楽天証券作成。

注:端数処理のため合計が合わない場合がある。

2.今期会社予想は営業増益率が鈍化する予想だが、上方修正の可能性も

今期2021年6月期の会社予想は、売上高570億円(前年比33.9%増)、営業利益170億円(同12.9%増)です。会社側によれば、EUV露光装置向けのマスク欠陥検査装置の需要は今期も好調が予想されますが、競合企業がいる装置の構成比が今期は大きくなるため、売上総利益率が前期に比べ低下する見込みです。

また、将来に備えて研究開発費を増やすため(研究開発費は2020年6月期32億9,700万円、2021年6月期会社予想67億1,200万円)、販管費が増加する見込みです。そのため、営業増益率が大きく鈍化すると会社側は予想しています。研究開発の分野は、主にEUVマスク欠陥検査装置、ウェハ検査装置です。

ただし、今期も前期ほどではありませんが高い増収率が予想されるため、一定の量産効果も期待できると思われます。そのため、会社予想営業利益に対して10~20億円程度の上乗せの可能性があると思われます。

ここでレーザーテックのEUV関連検査装置の中身を見ると、主なものが3種類あります。まず、波長13.5nm(ナノメートル)のEUV(極端紫外線)光を使うEUVマスク欠陥検査装置「ACTIS A150」(ペリクル(フォトマスクに被せる防塵カバー)付き、ペリクルなし、両方のマスクに対応)、同じくEUV光を使うマスクブランクス欠陥検査装置「ABICS E120」(マスクブランクスはフォトマスクの材料)がありますが、この2機種は現在のところ競合相手がおらずレーザーテックが100%シェアを持っています。

一方で、ペリクルなしのEUVマスクをディープUV光(波長213nm)で検査する「MATRICS X8ULTRA」は、競合のKLAが同種の装置を販売しています。今期は前期よりも「MATRICS X8ULTRA」の構成比が高くなると思われますが、来期は再び「ACTIS A150」の構成比が大きくなり、全社の売上総利益率改善に貢献すると期待されます。

なお、KLAは2022~23年にEUV光を使ったEUVマスク欠陥検査装置を発売するもようです。レーザーテックが研究開発費を増やすのはKLAに対抗するためでもあると思われます。

これらのことを考慮して、楽天証券では2021年6月期を売上高570億円(前年比33.9%増)、営業利益190億円(同26.1%増)、2022年6月期を売上高790億円(同38.6%増)、営業利益290億円(同52.6%増)と予想します。前回予想からは下方修正しますが、中長期では高い利益成長が続くと予想します。

会社予想では、今期の全社受注高予想は800億円と前期比横ばいになる見込みです。これが実際に横ばいなのか、あるいは上乗せがありうるのか、レーザーテックの中期的な業績動向と株価に影響すると思われます。

3.今後6~12カ月間の目標株価は1万3,000円を維持する

今後6~12カ月間の目標株価は、前回の1万3,000円を維持します。今回の2022年6月期楽天証券予想EPS 236.2円に想定PEGを1倍強、想定PERを50~60倍として当てはめました。引き続き中長期での投資妙味を感じます。

グラフ3 レーザーテックの全社受注高

出所:会社資料より楽天証券作成

本レポートに掲載した銘柄:ソニー(6758)、任天堂(7974)、レーザーテック(6920)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)