ウォーレン・バフェット氏が率いるバークシャー・ハサウェイ社の2019年度年次報告書の「株主への手紙」。4回目となる今回は、保有している投資先と株式市場への見方、そして、バフェット氏の亡き後についてお伝えします。

<<前回の記事を見る(1)内部留保が持つ力 (2)多様な事業 (3)保険会社のビジネスモデル、電力事業の強み

投資について

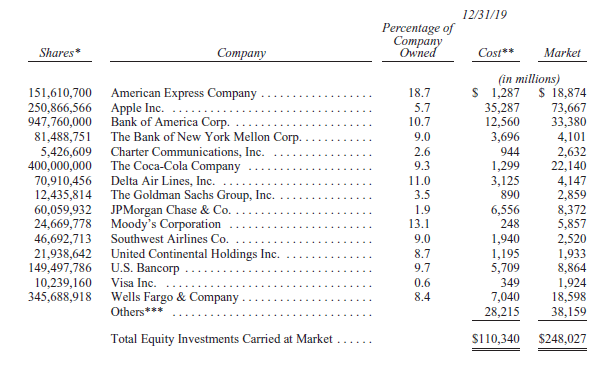

我々が保有する普通株式の中で、年末時点時価総額で上位 15に入る企業を以下に掲載します。ここではクラフト・ ハインツの保有分である325,442,152株を除外しています。我々は支配株主のコンソーシアムの一員として、「持分法」を適用しているからです。財務諸表上、当社はクラフト・ハインツの持分を GAAP 基準 に基づき138億ドル計上しており、これは2019年12月31日時点の監査済みクラフト・ハインツ純資産の当社持分であります。当社保有クラフト・ハインツ株式の同日時価は105億ドルとなっている点にご留意ください。

**記載金額は実際の取得金額であり当社税務簿価

***オキシデンタル・ペトロリアムへの投資(同社優先株式と、普通株式を買う権利であるワラントにより構成)100億ドルを含む

チャーリーと私は上記2,480億ドルを株式市場における投機の集まりだとは思っていません。投機は、ウォール街によるレーティングの格下げ、利益見通し「未達」、連邦準備銀行の一挙手一投足、そして政治動向やエコノミスト予測など取るに足らない日々の情報に基づいて行われる金融屋の戯れの元凶であり、撤廃されるべきだと考えています。

我々が保有株式に見ている姿は、約20%もの有形自己資本利益率(加重平均ベース)を誇る企業の集合体 です。また、これら企業は過剰な借入金に頼ることなく、この収益力を誇っています。

どんな状況にあっても、大きくて、確立されており、分かりやすい事業のリターンはどれもすばらしいものです。この10年間で多くの投資家が許容してきた利回り、例えば30 年債の2.5%かそれ以下の水準と比較すると、我々が保有している企業は本当にびっくりするような結果をもたらしてくれています。

金利予測をすることが我々の生業であったことはなく、チャーリーと私は来年、今後10年間、30年間の平均的金利水準について全く検討がつきません。我々の恐らく冷めた見方では、将来の金利を予想する専門家連中は、まさにその行為そのものによって、未来の事象を明らかにするというよりも、自ら馬脚を露わしていることになるのです。

我々が言えることは、もし金利が今後数十年間、現在と同等であり、また、もし法人税率も現在企業が享受している低水準に留まるのであれば、長期的には、株式が固定金利の長期債券を大きく上回るリターンを出すことはほぼ確実と言うことです。

薔薇色の予測と警告はセットです。明日の株式市場では、何でも起こり得ます。時折50%程度、あるいはそれ以上の株式市場の下落はあるでしょう。しかし昨年度のレターで書いた「米国に吹く追い風」とスミス氏が述べた複利の驚異により、借入を用いず、感情をコントロールできる個人にとっては、株式は遥かに良い長期的選択になるでしょう。そうでない人は?気を付けて!

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)