米国市場の「セル・イン・メイ」は繰り返されるのか

4月の米ダウ平均は1987年1月以来となる33年ぶりの上昇率(11.1%高)を記録。2月下旬以降の下落幅の約半分を戻しました。実体経済が悪化するなか、「ラストリゾート(最後の貸し手)」と呼ばれるFRB(米連邦準備制度理事会)の機動的な金融緩和策と米政府の大規模財政出動が相場反転を支えました。

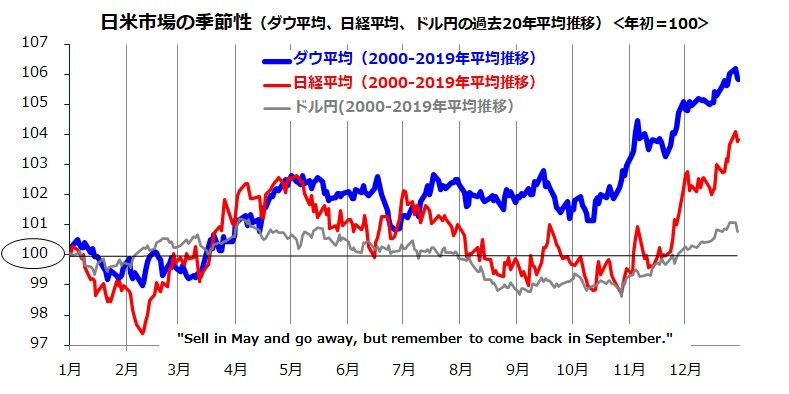

これにより、2006年から2020年まで「ダウ平均は15年連続で4月に上昇した」との実績が記録されました。ただ、「Sell in May and go away」(株式は5月に手仕舞え)と言われてきた季節性(アノマリー)に要注意です。

図表1は、2019年までの20年にわたる米ダウ平均、日経平均、ドル円の平均推移を示したものです(年初=100)。2月下旬からの米国株急落に連動し日経平均も1万6,552円(3月19日)まで急落。4月末までの戻りで2万円台を回復しました。

とは言っても、ファンダメンタルズ(景気見通し)は急速に悪化しており、安倍政権は5月4日に「緊急事態宣言の延長」を決定。サービス業を中心に景気後退色が一段と濃くなっています。

また、トランプ大統領は11月の選挙を控え、新型ウイルスの発祥国である中国の責任を追及し、報復措置をも辞さない姿勢を示しており「米中関係の悪化」が懸念されています。

ロックダウン(移動制限)解除の期待が失望に変わるなどで米国株が下落すると、リスク回避の円高(ドル安)を誘発し、海外短期筋の先物売り主導で日本株も波乱含みとなりやすいので警戒を要します。

<図表1>5-6月は米国株軟調が日本株安に繋がりやすい(季節性)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/160m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)