毎週金曜日夕方掲載

本レポートに掲載した銘柄:東京エレクトロン(8035)、アドバンテスト(6857)、レーザーテック(6920)、ディスコ(6146)

1.2020年1月の世界半導体出荷金額は前年比7.5%増

今回は、半導体製造装置セクターの現状を、統計と市況から見ていきます。まず、半導体デバイス市場の状況を概観します。

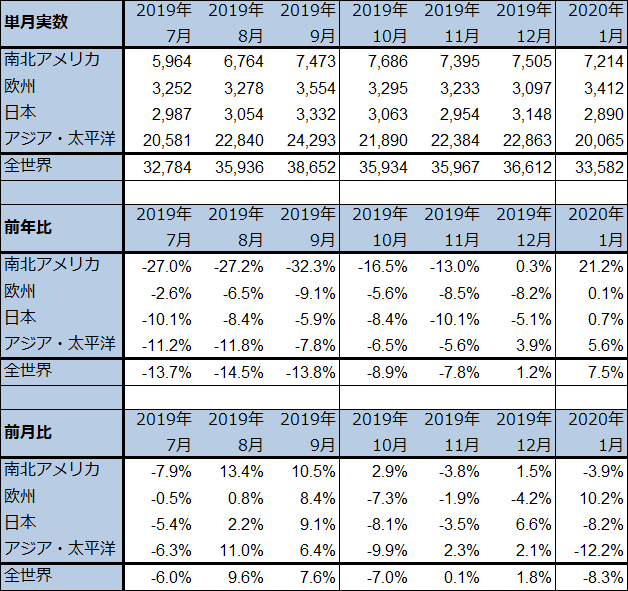

2020年1月の世界半導体出荷金額(単月)は、335億8,200万ドル(前年比7.5%増、前月比8.3%減)となりました。前年比は2018年12月にそれまでのプラスからマイナス転換して以来、2019年12月に再びプラス転換しました(2019年12月は前年比1.2%増)。そして、2020年1月は2019年12月を上回るプラス幅になりました。

また、2020年1月は前月比8.3%減となりましたが、これは季節性によるものと思われます。例年1月は前年12月までのクリスマス商戦向け半導体出荷の反動が出ます。

地域別に見ると、南北アメリカ向けが前年比21.2%増と大きな伸びになりました。データセンター投資の回復によるサーバー(CPUとDRAMを内蔵)やSSD(NAND型フラッシュメモリ)の増加や、高性能パソコン(CPU、DRAMを内蔵。HDDがSSDに転換する傾向がある)の増加によるものと思われます。

中国を含むアジア・太平洋は前年比5.6%増となり、順調に回復中であることが示されました。

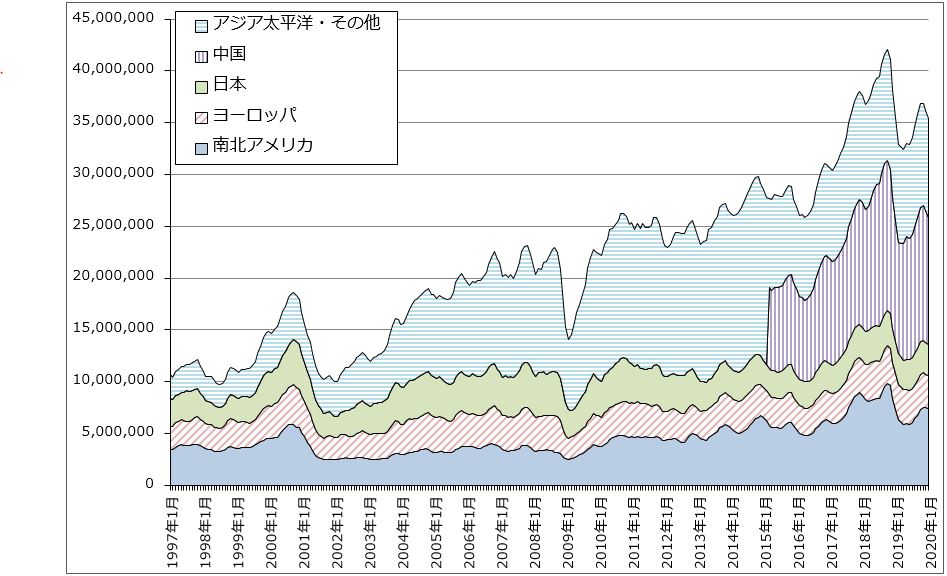

世界半導体出荷金額を3カ月移動平均でみると、2018年10月に前回ブームのピークを付けた後、2019年4月に底打ちしました。その後は、11月まで上昇しましたが、12月、1月と小休止中です。今後は、2月以降の新型コロナウイルス禍の中での5Gスマホ、パソコン、データセンター向けサーバーとSSDの需要動向が焦点になります。特に、4月以降の5Gスマホの需要が、今後の半導体市場(半導体デバイス、製造装置、材料などの市場)を見るうえでの大きなポイントになると思われます。

表1 世界半導体出荷金額(単月)

出所:WSTSより楽天証券作成。

グラフ1 世界半導体出荷金額(3カ月移動平均)

注:2015年3月から「アジア太平洋・その他」から「中国」を分離

出所:SIA(米国半導体工業会)より楽天証券作成

2.半導体デバイス市場は3月以降どうなるのか

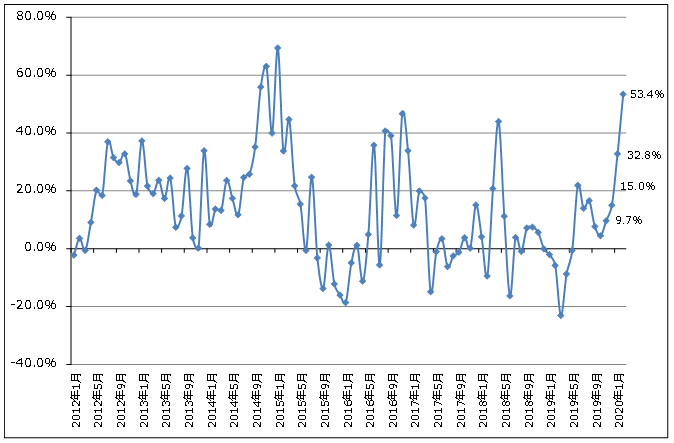

1.で概観した半導体デバイス市場は今年1月までのものです。ただし、2月の動きも順調で、世界最大の半導体受託製造会社、TSMCの2020年2月売上高は前年比53.4%増と大幅増になりました(グラフ2)。5Gスマホ向け7ナノチップセットが好調と思われますが、そのほか、AMD向けのパソコン用7ナノCPUも好調と思われます。

新型コロナウイルスの影響で世界的に在宅勤務が増えていますが、家庭で仕事をするために、あるいは企業が在宅勤務を行う従業員に貸与するために、高性能パソコンの需要が増えています。家庭と企業間のデータ通信量も各国で急増しているもようであり、その関連でデータセンター投資も増加しているもようです。その結果、データセンター向けサーバー需要が増加しています。

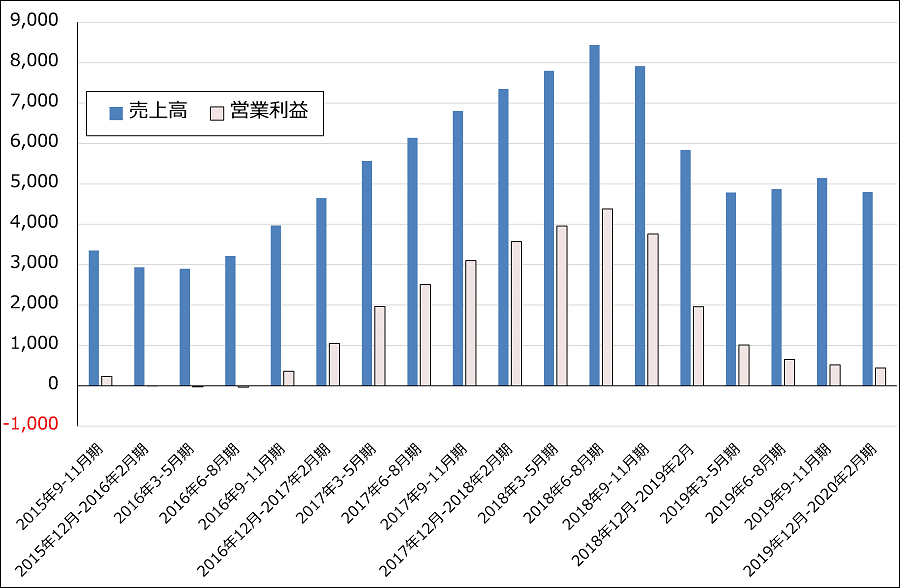

パソコンはスマートフォンに比べると半導体へのインパクトが小さいと思われますが、それでも3月25日に発表されたマイクロン・テクノロジーの2020年8月期2Q(2019年11月-2020年2月)決算では、パソコン向けとデータセンター向けメモリ需要が今後強くなるという見通しが示されました。もっともスマホ向けは従来予想を下回りそうとも示されました。グラフ3のようにマイクロンの業績は大底圏にあります。

スマートフォンについては、新型iPhoneの発売が当初予定の2020年9月から数カ月遅れそうであるという報道がありました。世界的なサプライチェーンの混乱によるものです。しかし、競合相手のファーウェイ、サムスン、シャオミ、オッポなどが十分な量の5Gスマホを量産して、4月以降の需要に対して販売することができたならば、新型iPhoneは市場シェアを失うことになると思われます。半導体メーカーにとっては、大口客が入れ替わるだけになりますが、TSMCの5ナノ半導体の生産開始は当初計画よりも遅れる可能性があります。

結局のところ、4月以降のスマホ需要がどうなるか、これが半導体デバイスと半導体製造装置の市場の動きを決めることになると思われます。

グラフ2 TSMCの月次売上高:前年比

出所:会社資料より楽天証券作成

グラフ3 マイクロン・テクノロジーの売上高と営業利益

出所:会社資料より楽天証券作成

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)