信用市場悪化と流動性ひっ迫で米ドルが急上昇

過去の弱気相場での急騰場面を振り返ると、不安心理が相場を覆うさなかでも起きたことがあります。新型ウイルスの感染拡大による世界景気悪化の懸念が広まるなか、一本調子やV字型の株高は見込みにくい状況です。また、米国の信用市場リスクや流動性危機の兆しも警戒要因として無視できません。

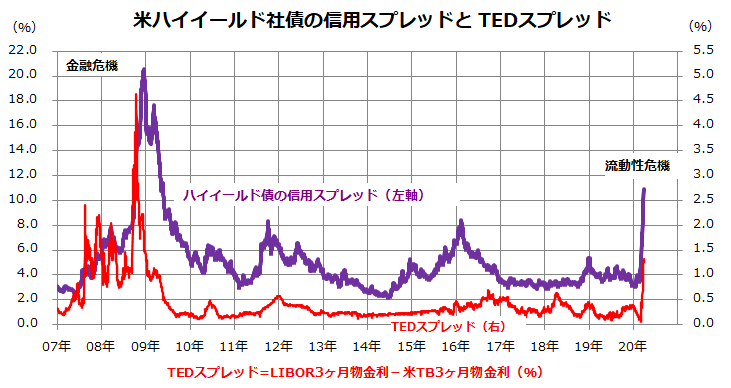

図表2は、サウジアラビアの増産方針で原油相場が急落した「逆オイルショック」から打撃を受けたハイイールド債(ジャンク債)市場の信用スプレッド急上昇(ハイイールド債価格急落)と、米ドルの調達コストを示すTEDスプレッドの急上昇を示したものです。

TEDスプレッドとは、LIBOR(銀行間取引)3カ月物金利から3カ月物米国短期国債金利を差し引いた値で、信用不安や資金繰り不安が高まると米ドル(キャッシュ)需要が強まりTEDスプレッドは上昇します。ハイイールド債の発行企業にはシェールオイル企業が多く、原油相場急落で事業継続の危機に直面しているとされます。

また、世界で人の移動がほぼ停止し、サービス業を中心に流動性危機(売上激減で債務の返済や雇用を維持する現金調達が困難となっている危機)が懸念されています。

図表2:米国市場で警戒されている信用リスク悪化と流動性危機

最近の相場急変を「リーマン・ショック並みの危機」と呼ぶ見方は多いですが、ハイイールド債の信用スプレッドもTEDスプレッドも2008年の「金融危機」当時と比較すると半分程度にとどまっています(図表2)。

当時は投資銀行を中心に金融機関が経営破綻の危機に直面しましたが、今回は流動性危機(信用ひっ迫不安)と言えそうです。ただ、景気後退が深刻化し、企業の経営破綻やデフォルト(債務不履行)が続発する事態となれば、危機対応に備えてきた金融機関も経営リスクに晒される可能性は否定できません。

こうした流動性危機に対応するため、日米欧の中央銀行と政府が協調して金融緩和や景気対策に動いていることが、市場の安定化に不可欠となります。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)