総悲観を織り込んできた株式はいったん自律反発

2月下旬から総悲観に覆われてきた世界株式は、今週前半に急反発する動きをみせました。欧米を中心とするパンデミック(新型コロナウイルスの大流行)を警戒する一方、日米欧の中央銀行と政府が大規模な対策を発表し、市場と景気の下支えに「総力戦」で挑む姿勢をみせたからです。24日にダウ平均は+2,112ドルと過去最大の上げ幅で反発し、日経平均は先週末比で約18%上昇しました(25日)。

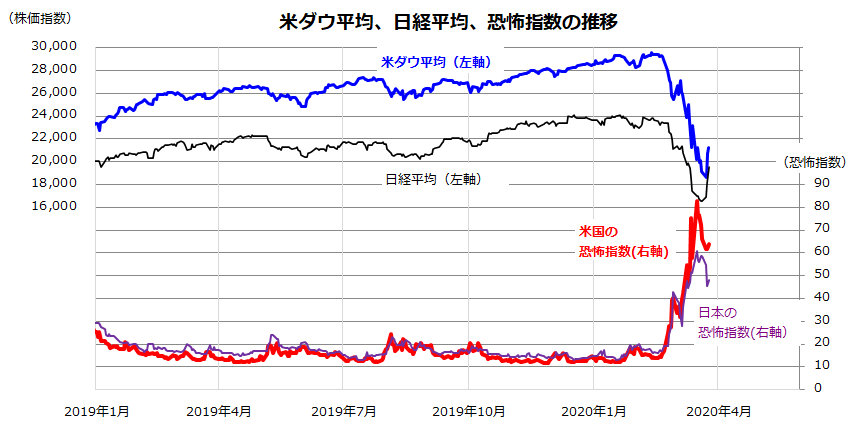

図表1は、米ダウ平均、日経平均、日米の「恐怖指数」(投資家の株価変動率予想)の推移を示したものです。急上昇していた恐怖指数が、総悲観の山を越える兆しをみせています。新型ウイルスの感染動向を楽観視はできませんが、ショート(売り)が加速してきた総弱気から自律反発した印象です。

特に日経平均が急反発した背景としては、指数ベースのPBR(株価純資産倍率)が1.0倍を割り込んだ割安感、ドル/円の上昇(円安)、日銀のETF(上場投資信託)買入枠倍増、米国の大型景気対策期待、FRBによる「量的緩和再拡大」発表、東京五輪の延期方針決定による安堵感、一部値がさ株の急反発などが挙げられます。

ただ、欧米の鎖国状態(国境封鎖)や移動制限で世界景気は鈍化しており、国内でも首都圏中心に感染者数の増加が加速し続けるなら個人消費への影響は甚大です。株式市場が戻り売りに押される可能性も否定はできません。

図表1:米国と日本の恐怖指数は「総悲観の山越え」を示唆

出所:Bloombergのデータより楽天証券経済研究所作成(2019/1/1~2020/3/25)

信用市場悪化と流動性ひっ迫で米ドルが急上昇

過去の弱気相場での急騰場面を振り返ると、不安心理が相場を覆うさなかでも起きたことがあります。新型ウイルスの感染拡大による世界景気悪化の懸念が広まるなか、一本調子やV字型の株高は見込みにくい状況です。また、米国の信用市場リスクや流動性危機の兆しも警戒要因として無視できません。

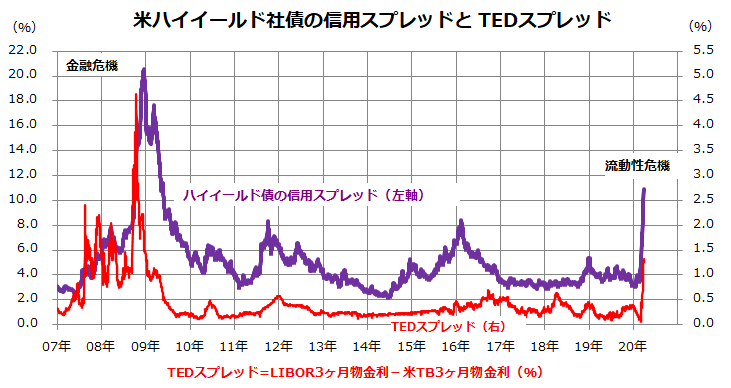

図表2は、サウジアラビアの増産方針で原油相場が急落した「逆オイルショック」から打撃を受けたハイイールド債(ジャンク債)市場の信用スプレッド急上昇(ハイイールド債価格急落)と、米ドルの調達コストを示すTEDスプレッドの急上昇を示したものです。

TEDスプレッドとは、LIBOR(銀行間取引)3カ月物金利から3カ月物米国短期国債金利を差し引いた値で、信用不安や資金繰り不安が高まると米ドル(キャッシュ)需要が強まりTEDスプレッドは上昇します。ハイイールド債の発行企業にはシェールオイル企業が多く、原油相場急落で事業継続の危機に直面しているとされます。

また、世界で人の移動がほぼ停止し、サービス業を中心に流動性危機(売上激減で債務の返済や雇用を維持する現金調達が困難となっている危機)が懸念されています。

図表2:米国市場で警戒されている信用リスク悪化と流動性危機

最近の相場急変を「リーマン・ショック並みの危機」と呼ぶ見方は多いですが、ハイイールド債の信用スプレッドもTEDスプレッドも2008年の「金融危機」当時と比較すると半分程度にとどまっています(図表2)。

当時は投資銀行を中心に金融機関が経営破綻の危機に直面しましたが、今回は流動性危機(信用ひっ迫不安)と言えそうです。ただ、景気後退が深刻化し、企業の経営破綻やデフォルト(債務不履行)が続発する事態となれば、危機対応に備えてきた金融機関も経営リスクに晒される可能性は否定できません。

こうした流動性危機に対応するため、日米欧の中央銀行と政府が協調して金融緩和や景気対策に動いていることが、市場の安定化に不可欠となります。

日米欧の政府・当局が打ち出す「史上最大の作戦」に注目

図表1の恐怖指数が示すように、今回の株価波乱はボラティリティ上昇を起因とした機関投資家のアルゴリズム(機械)売りやヘッジファンド筋のショート戦略による株式売り加速の影響が大きいとされます。また、株式急落そのものが景況感の悪化に繋がっています。

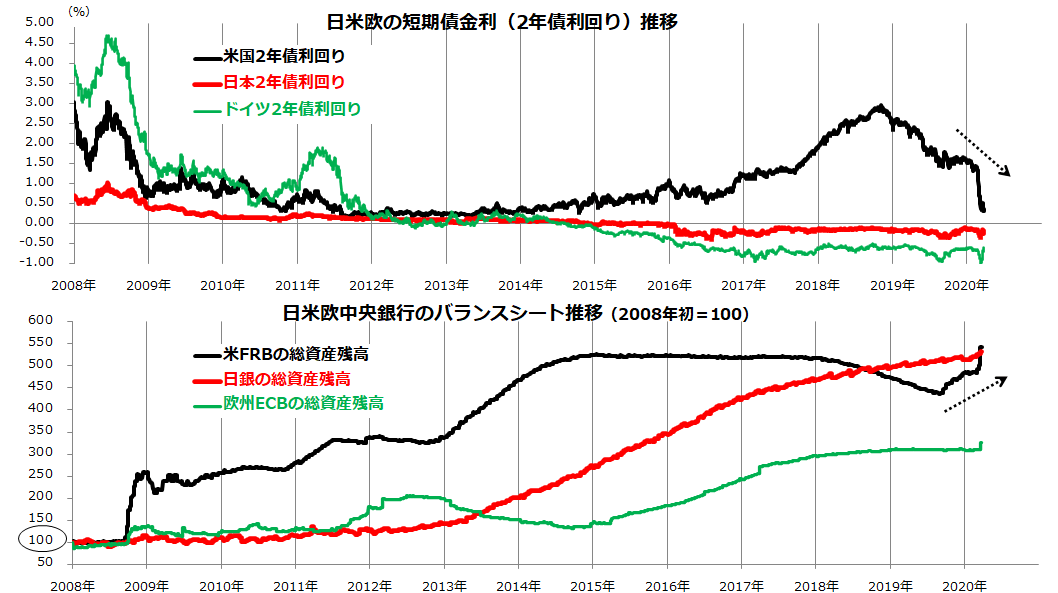

こうした状況の改善に挑んでいるのが主要国中央銀行の金融緩和と政府の大規模財政政策です。FRBは3月3日の緊急利下げを皮切りに、15日に追加利下げと流動性供給を決定。18日は企業の資金繰り改善を目的とする緊急資金供給を発表し、23日は「制限のないQE(量的緩和)拡大」を実施する方針を表明。ECB(欧州中央銀行)や日銀も資産購入拡大を中心とする積極的な追加緩和策を決定しました。

図表3は、政策金利の行方に敏感とされる日米欧の短期債金利と中央銀行のバランスシート(資産規模)の推移を示したものです。こうした金融緩和策はウイルス感染の抑制に直接効果はありませんが、金融市場が安定を取り戻す面で寄与することが期待されます。

図表3:日米欧の当局は協調して金融緩和を実施した

「国策には逆らうな」―その全世界版が今回か?

とは言うものの、金融政策の緩和余地には限りも見られます。そこで、世界が直面する景気後退に伴う「出血」(企業の流動性危機や失業者増加)を抑えるため、主要国政府が財政出動を伴う景気対策や医療体制拡充を早急に実施することが求められています。

そのターニングポイントとなったのが、トランプ政権が3月14日に宣言した「国家緊急事態宣言」と感染抑止を目的とする財政支援策の発表です。その後、ドイツのメルケル政権も21日、財政健全路線の継続を一時的に中断して「7,500億ユーロ(約90兆円)規模の景気対策を実施する」との方針を発表。

トランプ政権は今週、2兆ドル(約220兆円)規模の景気対策を上下両院議会と協議・交渉し合意に至りました(26日)。日本政府も名目GDP(国内総生産)の約1割にあたる56兆円規模をめざす緊急経済対策を検討しています(26日報道)。

「中央銀行に逆らうな」と「国策(政府の政策)に逆らうな」は相場格言です。株式をショート(空売り)して株価下落で儲けた投機筋も、「中央銀行や政府による大規模な金融緩和や景気対策には勝てない」との意味です。

過去の弱気相場でも、政府・当局が「本気度」を示した局面で、ショート筋が踏みあげられた(空売りによる損失が拡大した)経緯がありました。「総悲観の山越え」を認識する投機筋が増えれば、株式市場は徐々に安定を取り戻し、日柄調整を経て年央から回復基調をたどる可能性があります。

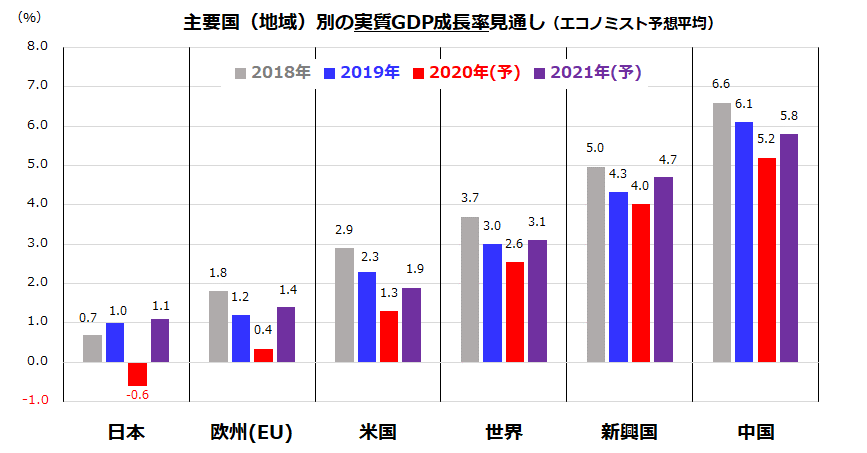

リーマン・ショックを受けた株価暴落は、2009年3月(景気後退中)に底値をつけました。今回も市場は「2020年後半から2021年の景気回復(企業業績回復)」を視野に入れてくる可能性が高いと考えています(図表4)。

新型ウイルスのパンデミックが収束の兆しをみせるなら、「史上最大の作戦」とも呼べる金融緩和と景気対策の相乗効果が株式の戻りを支えていくと予想しています。

図表4:エコノミストは「経済成長率の回復は来年に後ズレする」と予想

▼著者おすすめのバックナンバー

2020年3月19日: 弱気相場でこそ注目。配当利回り6%超とPBRで選ぶ主力大型株

2020年3月13日: パンデミックに逆オイルショック?恐怖心と向き合う投資戦略

2020年3月6日: コロナ・ショックに続くリスク?「トランプ再選シナリオ」に黄色信号

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。