過度のボラティリティ(恐怖指数)上昇は株式投資の好機

「終わりのない弱気相場はない」との格言があります。「過ぎ去らない嵐はない」と同じ意味です。米国における新型ウイルス拡大、景況感の悪化、業績見通しの悪化で国内株式に影響度が強い米国株式は当面も不安定な動きを想定せざるを得ません。

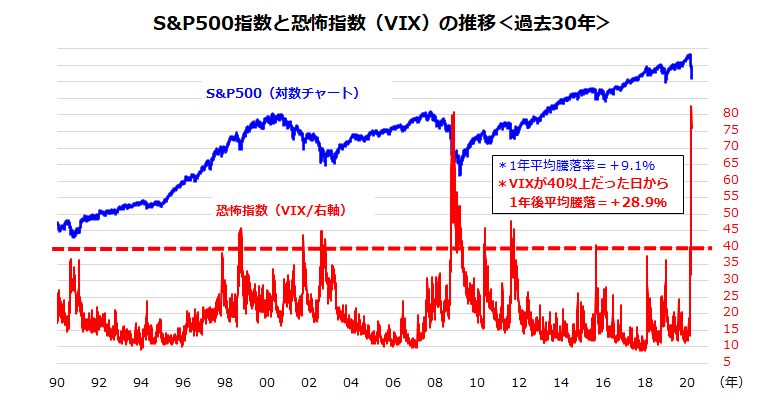

とは言うものの、新型ウイルスの感染拡大が早晩収束に向かい、FRBの連続的な金融緩和や米政府による大型財政出動で景気の下押し圧力が徐々に緩和するなら、中期的には先行きの景況感と株価が底入れから回復していくことが考えられます。こうした動きを約30年にわたる長期市場実績で振り返ってみました(図表3)。

図表3:「恐怖指数」の上昇とS&P500指数の関係を振り返る

米国市場で注目されている「恐怖指数」(VIX)は、株価が下落して投資家が弱気となり、市場心理が悪化すると一段と上昇する傾向があります。近年は、恐怖指数の過度の上昇が「アルゴ売り」と呼ばれる機械的な売りや投機筋の売りを誘発し、株価の下げを加速させた例が多くみられました。逆張り的な観点でみると、恐怖指数がピークアウト(頭打ち)し、市場参加者のリスク回避姿勢が一巡すると、株価が底打ちから回復した傾向も確認できます。

図表3で、1990年以降のS&P500指数(対数チャート)と「恐怖指数」(VIX)上昇の関係を振り返ると、「恐怖指数が40ポイント以上に達していた日にS&P500指数に投資した1年後の平均騰落率は+28.9%だった」と試算できました。

1990年以降のS&P500指数の平均騰落率(年率)は+9.1%だったので、「恐怖指数で40ポイント超の弱気相場で米国株に投資した場合の1年後リターンは年率平均リターンの約3倍だった」と言うことです。市場が恐怖心に満ち溢れた局面では、冷静に米国株式への投資を検討する意義があることを示しています。

実は米国で「Buy when there's blood in the streets.」という相場格言もあります。直訳すると「街中に血が溢れるような総悲観こそ買い」といったところです。時節柄では縁起でもない言葉ですが、「市場が総悲観に陥ったときが好機だった」との市場実績にもとづいています。米国株式のしぶとい復元力に注目したいと思います。

▼著者おすすめのバックナンバー

2020年3月13日:パンデミックに逆オイルショック?恐怖心と向き合う投資戦略

2020年3月6日:コロナ・ショックに続くリスク?「トランプ再選シナリオ」に黄色信号

2020年2月28日:パンデミック・リセッション?急落した米国株は投資の好機か

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)