筆者のところには、「にわかに協調利下げ観測が高まっていますが、果たして、どれだけの効果があるのでしょうか?」という照会が殺到している。とりあえず、市場は金融当局の対処療法を好感している。しかし、金利を下げたところでウイルスの感染拡大が止まるわけでも、目詰まりを起こしているサプライチェーンが復活するわけでもない。リーマンショックの時と違って、疫病的な景気後退を金融市場は消化できないだろう。ここからの焦点は、米国での感染拡大と中国が封鎖解除できるかという2点となる。

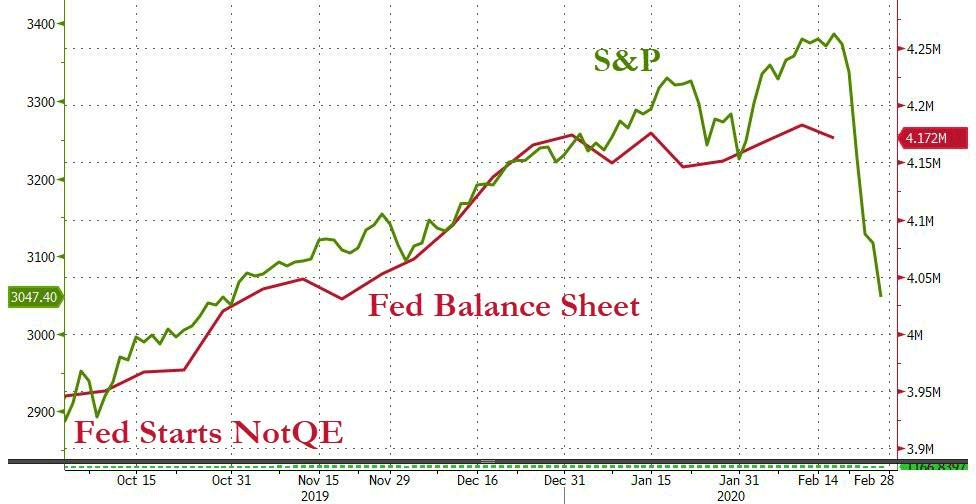

FEDのバランスシートとS&P500の推移(過剰流動性のジャブジャブ環境でも株価は下落)

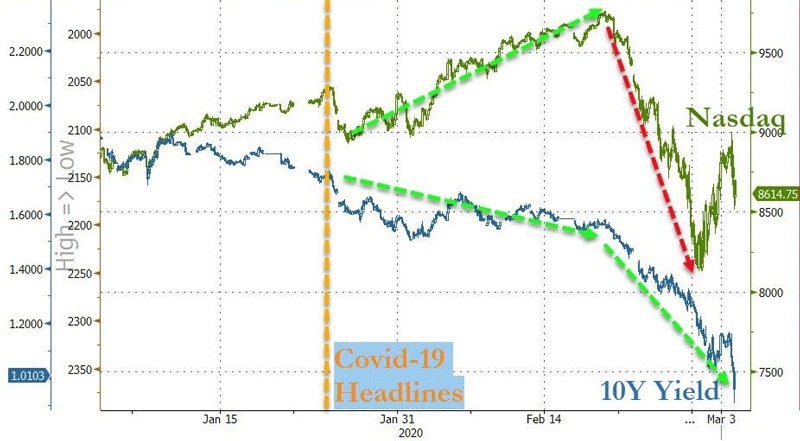

米長期金利とナスダックの推移 株価は債券の現実に追いつこうとした…

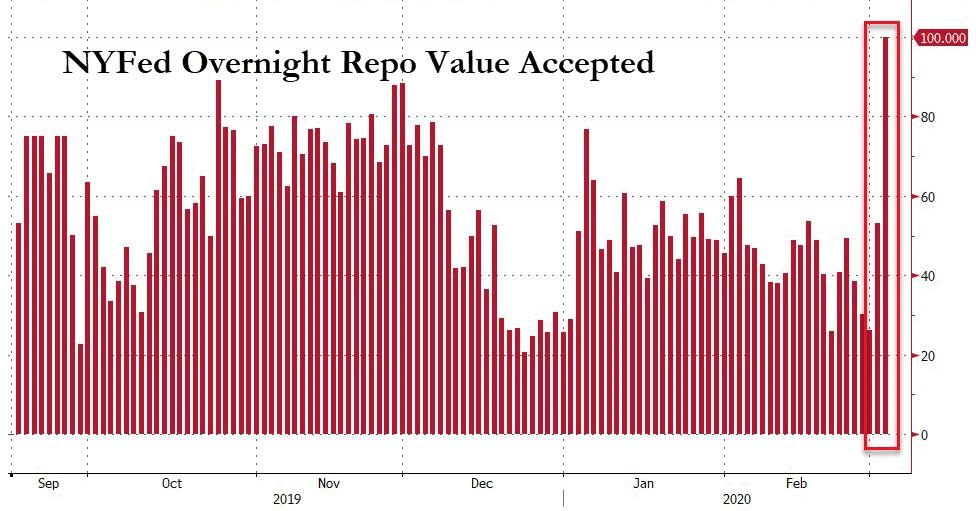

金利引き下げにもかかわらず、翌日物レポの流動性とその期間が、昨年からの危機以来最高に跳ね上がっている

「FED(連邦準備制度)に逆らうな!」というのは、有名なウォール街の格言だが、今回は少々逆らわないと壊滅的な損失を食らう可能性があるだろう。

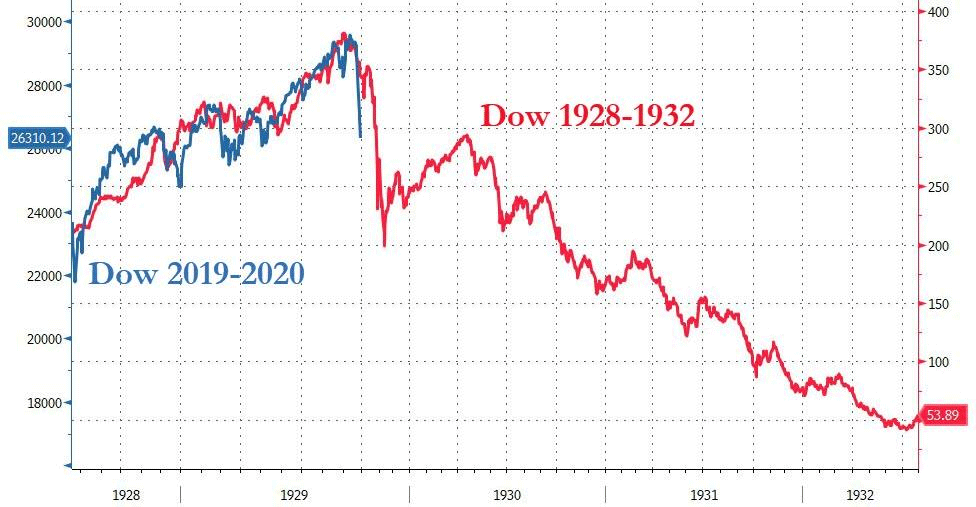

以下のチャートは、1928~1932年のNYダウと、2019~2020年のチャートパターンを比べたアナログモデルである。今後、新型コロナウイルスの拡大が続き、実体経済の悪化から企業倒産が増えてくると、リーマンショック級の金融システム崩壊に見舞われる可能性も否定できないだろう。疫病という問題は、非常にやっかいだ。

1929年の世界恐慌時と今回の中央銀行バブルのアナログモデル

グローバリゼーションは発展途上国からの失業の輸出によって、グローバル規模の低インフレやデフレをもたらしたが、貿易戦争や新型コロナウイルスのパンデミックリスクは、その巻き戻しである物価上昇というコストプッシュインフレを促す可能性は否定できない。

トランプ米大統領の登場(アメリカファースト=自国問題最優先主義)で、グローバリゼーションは終わった。今回のパンデミック騒ぎによる隔離政策はこれをより強固なものにするだろう。長期金利が1%割れの現在では、想像のらち外にあるが、いずれはグローバルサプライチェーン(多国間に跨がる生産・流通のネットワーク形成)の分断による供給側のリスクから、インフレやスタグフレーション(不景気の物価高)の問題が浮上してくるだろう。中央銀行バブルの終わりはインフレ(金利上昇)である。その時が本当の危機だ。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)